転職しました。今後、マネープランをどう考えればいいですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、48歳の女性会社員の方。勤務先の業務がハードだったため、最近、転職。結果、収入は下がりましたが、その影響はどうなのか。ライフプラン全体と、働き方について相談したいとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

今後のライフプランについて相談したい

やすさん(仮名)

女性/会社員/48歳

埼玉県/持ち家・一戸建て

■家族構成

夫(会社員/48歳)、長男(高校1年)、次男(小学6年)

■相談内容

それまでの職場が3交代制勤務で、残業が多いため体調不良もあり、3月末で退職しました。退職金は900万円でした。本来、退職後も少しは休みたく夫の扶養になろうと思いましたが、それでは子どもも高校、大学とこれからあり、生活が成り立たないと思い、再就職しました。ただし、収入は下がっています(以前は給与もボーナスも夫とほぼ同額)。今後、どのようにマネープランを考えればいいのか、私の働き方も含めてアドバイスお願いします。

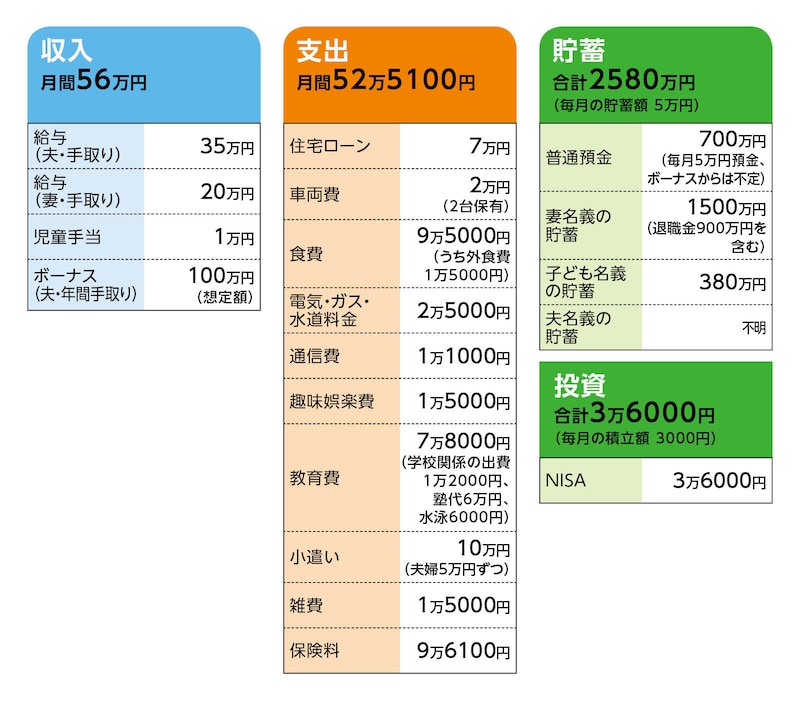

■家計収支データ ■家計収支データ補足

(1)ボーナスの使いみち

旅行・レジャー30万円、固定資産税10万円、クルマの維持費(2台分)20万円、残りは生活費の補てん、夫婦の小遣いと貯蓄(貯蓄額は未定)。相談者の年間ボーナスは来年から2カ月分もらえる予定。

(2)加入保険の保障内容

[夫]

・養老保険(55歳満期、満期金300万円)=保険料は給与天引き(※家計収支データの収入は天引き後の金額)

・終身保険(60歳払込終了、死亡1500万円)=毎月の保険料8300円

[相談者]

・終身保険(死亡1500万円、60歳払込終了、医療特約付き・入院5000円)=毎月の保険料2万3000円

・外貨建個人年金保険(58歳払込終了、年金受給総額240万円)=毎月の保険料1万2000円

[長男]

・学資保険A(22歳満期、満期金130万円)=毎月の保険料1万400円

・学資保険B(18歳満期、満期金310万円)=毎月の保険料2万1000円

[次男]

・学資保険A(22歳満期、満期金130万円)=毎月の保険料1万400円

・学資保険B(17歳満期、満期金230万円)=毎月の保険料1万1000円

(3)小遣いについて

夫婦それぞれのスマホ代、昼食代、個々の雑費、交際費など、各自5万円ずつ。

(4)子どもの進路について

長男は現在、公立高校で、次男も高校までは公立を希望。大学はともに理系志望で、私立大学でも仕方ないとのこと。

(5)住宅ローンについて

2035年完済、変動0.3%、ローン残高1000万円。

(6)退職金制度と再雇用制度の有無

夫・退職金200万円、定年後再雇用制度あり

相談者・退職金なし、定年なし

■FP深野康彦の3つのアドバイス

アドバイス1 現状の家計でも老後資金は確保できる

アドバイス2 長く働くことも老後対策のひとつ

アドバイス3 現時点で貯蓄ペースを年間100万円に

アドバイス1 現状の家計でも老後資金は確保できる

以前、相談者のやすさんはご主人と給与もボーナスもほぼ同額だったとのこと。それがつい最近、転職されて世帯収入が減ったわけですから、現在まだ、家計を十分には把握、管理できていないかもしれません。ともあれ、収支がどう変わったのか。まずは試算をしてみます。現在の家計収支ですが、児童手当を除くと毎月2万5000円の黒字。データでは「毎月5万円の貯蓄」とあります。おそらく、5万円は一時的に貯蓄されていると思いますが、年間の収支で見ると、結果的に丸々貯蓄はできず、部分的には支出として取り崩されていると思われます。

またボーナスについては、以前は若干貯蓄に回していたわけですが、もし、ボーナスの使いみちが以前と同様なら、ほぼ貯蓄に回らなくなってしまいます。

では、仮にボーナスから貯蓄ができず、家計収支もデータのままだと、どうでしょうか。

結果的に毎月の貯蓄は2万5000円。12年間、ご夫婦とも60歳定年とすると360万円となります。ただし、毎月の支出から学資保険の保険料の支払いが、途中でなくなります。その分を貯蓄に回すことができれば、ざっと300万円ほど貯蓄が上積みされます。また、計上している教育費は高校卒業まで(大学費用は別途計算)ですから、それ以降、同様に貯蓄に回すとすればさらに690万円ほどが加算されて、計1350万円となります。

これに退職金が200万円。さらに時期が前後しますが、保険で用意できる資産として、学資保険の満期金が、お子さんお2人合わせて800万円。ご主人加入の養老保険の満期金が300万円。やすさん加入の個人年金保険の年金受給額が240万円となり、これらの合計が1540万円となります。

これらに今ある金融資産と加算していない児童手当を加えると総額でざっと5500万円ほどとなります。

ここから60歳までに発生する大きな支出を差し引きます。

まずは大学費用。お2人とも理系志望とのことですから、私立の場合、大学にかかる費用(入学金、授業料など)が平均で1人550万円ほど。これに、通学費や教科書代、あるいは受験前の進学塾費用等を考慮して、2人で1500万円とします。

あとはクルマの買い替え。12年間で2回、タイミングによっては3回あるかもしれません。車種や、新車か中古車などで費用に幅が出ますが、2台分でざっと1000万円としてみます。

住宅や設備機器の修繕・買い替え費用もあるでしょう。これも程度で差はありますが、予算200万円としますと、支出合計は計2700万円。これを先の5500万円から差し引くと、2800万円。これが老後資金となります。

60歳以降の生活費ですが、住宅ローンと教育費、保険料がなくなります。食費と水道光熱費も、お子さんたちが独立するとすれば、ある程度下がるでしょう。これでざっと月25万円とします。

ただし、ボーナスから支出していた分で、60歳以降も支出される分については、その財源がなくなりますので、月割りして毎月の生活費に加算しなくてはいけません。それが年間60万円なら、月5万円ですから生活費は30万円。

一方、収入ですが65歳まではご夫婦で月30万円の手取り収入があれば、老後資金を取り崩さずに済みます。

65歳で公的年金を受け取りますが、ご夫婦合算で月額30万円とします。手取り額では25万円程度になりますから、年金だけでは毎月5万円の赤字。30年間で1800万円となり、ご夫婦95歳のとき1000万円残る計算となります。ただし、老後の予備費(医療・介護費用、住宅の修繕・リフォーム費用など)も別途用意する必要があります。ご夫婦2人で500万~1000万円とするなら、長生きリスクへの不安も多少ありますが、資金としては一応安心できる範囲ではないでしょうか。

アドバイス2 長く働くことも老後対策のひとつ

ただし、懸念材料もあります。まず先の試算で、学資保険と教育費について、途中でそのコストが発生しなくなりますが、その分きっちりと貯蓄に回すことができるかどうか。家計に余裕が出ますので、つい支出に回る可能性もあるでしょう。ここはしっかり意識しておく必要があります。もし、実際は半分しか貯蓄に回せないと、先の老後資金は2000万円程度になります。これを先の試算に当てはめると、老後資金は80代半ばで底をつく可能性もあります。

もうひとつは、お子さんが進学する大学が県外、自宅通学ができない場合です。そうなると、仕送り費用が発生します。平均は年間100万円程度。あくまで平均ですから、アルバイトができないなどの状況なら、さらにコストはアップします。仮に2人とも仕送りが発生すると、老後資金はやはり2000万円程度に目減りします。

対策としては、定年後の収入を先の試算よりも高くする。定年後に夫婦で手取り30万円としましたが、もっと高収入を得る。あるいは65歳以降もペースを落として働くといった方法が考えられます。

アドバイス3 現時点で貯蓄ペースを年間100万円に

しかし、それはまだ先の話です。意識としては必要ですが、必ずできる保証はありません。ならば、今できる対策を取ることが有効です。それは生活費の削減です。現時点で年間100万円の貯蓄を目指します。実質の貯蓄額である月2万5000円を月4万円に増やします。不足分の月1万5000円について、どこを削るか(削りやすいか)は、そのご世帯でさまざまですが、やすさんの世帯の場合、まずは家族の小遣いとなるでしょうか。

保険の見直しも効果的です。ご夫婦の終身保険はそれぞれ払済保険にします。それでも今まで支払った保険料に相当する死亡保障は残ります。新たに死亡保障1000万円、保険期間10年の定期保険に加入します。ご夫婦で保険料は6000円程度。これに医療保険または医療共済(保証は必要最小限)にご夫婦で加入しても合計1万~1万2000円程度でしょう。これで保険料は今より月2万円前後抑えられます。

また、ボーナスからも確実に貯蓄します。具体的には年間52万円を貯蓄に回すことができれば、月4万円と合わせてちょうど年間100万円。12年間、この家計管理を維持すれば、先の試算より1000万円弱、貯蓄が上積みされますから、仕送り費用が発生しても老後資金は確保できることになります。

他にクルマの買い替え費用を試算で想定した額よりも下げれば、その分、老後資金を増やすことができます。

実際は学資保険でまとまった貯蓄はされていますので、貯蓄ペースは決して低いわけではありません。しかし、世帯収入から見て、上で示した貯蓄ペースを実践する余裕は十分あると考えます。

やすさんは自身の健康を考慮されて転職されました。その判断は正しかったわけですから、結果、世帯収入は下がりましたが、それをひとつのきっかけとして、ライフプランに則した家計の見直しをされてはどうでしょうか。

相談者「やす」さんから寄せられた感想

アドバイスありがとうございました。退職したことが正しかったのかモヤモヤしていましたが、先生からのアドバイスをいただいたことで次の職場へと進めます。収入が減ったことを自覚して、無駄をしないようにしながら、体も大事にして生活しようと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武