今後は働く予定はなく、旅行や趣味の時間でゆったり過ごしたいです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、仕事で疲れてしまって退職したという57歳の1人暮らしの女性です。95歳までのマネープランについて聞きたいとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

今後は働かずに旅行や趣味を楽しむつもりです

hourglassさん

女性/無職/57歳

東京都/持ち家(マンション)

■家族構成

1人暮らし

■相談内容

深野先生のコメントをいつも読ませていただいております。今後のマネープランに悩んでおり、ぜひともアドバイスお願いします。

ずっと仕事だけで疲れてしまい、後先考えずに退職をしてしまいました。今後は働く予定はなく、国内外旅行や趣味の時間でゆったり過ごしたいです。95歳までを想定してのマネープランアドバイスをお願いいたします。次年度以降の取り崩しや住民税、国保などと、年金にかかる税金について教えてください。どうぞよろしくお願いいたします。

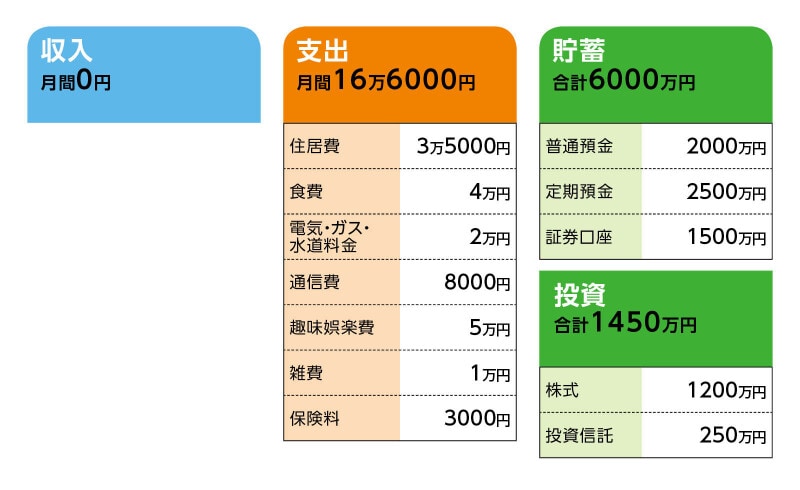

■家計収支データ ■家計収支データ補足

(1)投資商品について

投資は、投資信託と株で現在、投資金額1700万円(損益▲250万円)=1450万円。ずっとほったらかし状態です。株式はトントンで、投資信託は半値です。今後、投資はどうしたらいいでしょうか?

(2)家計支出の詳細

趣味娯楽費の5万円はヨガ、整体、美容院。小遣いは、今後、毎月いくらなら大丈夫でしょうか。雑費1万円は日用品です。

(3)住居費について

自宅ローンはなし。管理費と固定資産税(月割り)を記載しました。自宅は、現在5000万円ぐらいの評価ですが、今後下がるかもしれません。いざとなったら自宅を売却して施設に入るか、リバースモーゲージで借金することを考えていますが、どうでしょうか。

(4)加入保険について

・がん保険(終身払い、がん診断一時金100万円、入院日額1万円)=毎月の保険料3000円

・終身保険(保険金額300万円)=払い済み

(5)個人年金保険について

60~70歳/年額140万円、60~75歳/年額160万円。保険料は払込み済み

(6)公的年金について

公的年金65歳から年額240万円(今後、無収入でも変わらず)

(7)今後の予定

国内外の旅行や趣味を楽しみたいけれど、今は、お金を自由に使えるのかどうか不安な気持ちのほうが大きいです。最長で95歳まで生きられると仮定していますが、動き回れるのは75歳ぐらいまで(お金を使える年齢)だと考えております。あと18年間、毎月5万~10万円を旅行や趣味のお金に計上できたらと思うのですが、いかがでしょうか。また、遺す人もいませんので、今後貯蓄をどんなタイミングで、どのくらいの金額取り崩していくことが可能か、ぜひともアドバイスをお願いいたします。

■FP深野康彦の3つのアドバイス

アドバイス1 年間300万円を旅行や趣味に充てても問題なし

アドバイス2 80歳時点でも2000万円残り、自宅の活用も可能

アドバイス3 お金を使うことに罪悪感を持たず、楽しみの時間を大切に

アドバイス1 年間300万円を旅行や趣味に充てても問題なし

結論から申し上げれば、生涯、金銭的に困ることはなく、国内外の旅行や趣味の時間を楽しめますので、まったく心配はいりません。現在の支出は毎月16万6000円、年間199万2000円で、約200万円です。仮に300万円をプラスして支出500万円とします。

60歳になるまでの3年間の支出は1500万円ですが、現在の金融資産が7450万円ですから、60歳時点では5950万円となります。

60歳から個人年金保険300万円の収入があります。手取りは255万円程度とすると年間245万円のマイナスです、65歳までの5年間でトータル1225万円のマイナス。先の5950万円から差し引くと、4725万円。

65歳からは公的年金の受給が始まり、70歳までは540万円の収入となります。手取りは450万円。不足分は50万円。70歳までの5年間で250万円。同じように4725万円から差し引くと、4475万円です。

70歳からは個人年金保険が1本になりますので、公的年金と合わせて収入は400万円に。手取り340万円で不足は160万円。75歳までの5年間で800万円。4475万円から差し引くと3675万円。

75歳からは公的年金の240万円となり、手取りは200万円。ここから生活コストだけを考えれば、75歳時点での金融資産3675万円は、まるまる余裕資金として残りますから、生涯、金銭的に困ることはありません。現在の支出の年間約200万円に、300万円(月額25万円)を上乗せして自由に使っても大丈夫ですよ。

アドバイス2 80歳時点でも2000万円残り、自宅の活用も可能

持ち家もあり、住宅ローンもないわけですから、この先、大きな出費は住宅設備などの買い換えや簡易的なリフォームぐらいです。そう考えると、75歳以降も、300万円ほど自由に使い続けても大丈夫です。80歳までの5年間で1500万円を使ったとしても、2175万円残る計算になります。リフォームなどをしたとしても、2000万円ほどは残せるでしょう。

80歳から、毎月の生活費を20万円とし特別な支出はないとすると、年間50万円ほどの不足となりますが、20年で1000万円。つまり100歳時点で1000万円残っています。ご自身も書かれていますが、最終的に高齢者施設に入居することになっても、自宅を売却して資金に充てることもできますから、いずれにしても、生涯、何の心配もありません。

「年間300万円は自由に使える」と少しオーバーに試算しましたが、それでも生涯、金銭的に困らないということです。したがってこの先の時間とお金は、ご自身が楽しむために、悔いの残らないように使っていただきたいと思います。

ここまで、1人で頑張ってこられ、金融資産も十分に貯めてこられたのです。使うことに罪悪感や後ろめたさを感じることはありません。どのように、何に使うかは、これからゆっくり考えてもいいでしょう。堅実な生活を送られてきたと思いますので、無駄なことにお金を使うことはないでしょう。

アドバイス3 お金を使うことに罪悪感を持たず、楽しみの時間を大切に

唯一心配なのは、まだ57歳と若いことです。働かなくなって社会との接点がなくなることだけは避けたほうがいいでしょう。健康で長生きし、好きなことをして暮らすためにも、人や地域とのコミュニケーションは大事になさってください。社会活動などをとおして、寄付をするのもいいかもしれませんね。最後に細かいアドバイスとして、2つ挙げておきます。まず、貯蓄と投資のバランスについて。現在はこのままで問題ありません。現預金から使っていき、投資については、納得できるタイミングで利益確定して現預金に移行していくといいでしょう。投資が楽しみのひとつであれば、無理に投資をやめる必要はありませんが、相場変動でストレスを感じるようなら、損失がある程度カバーできるところまで戻ったら、売却でいいでしょう。

もう1つは、税金、社会保険料についてです。

住民税は前年の所得によって計算し、課税されます。したがって退職しても、その年の住民税は退職前の所得で計算されます。国民健康保険も同様です。したがって退職した翌年はまとまった金額を収めることになるかもしれませんね。退職した翌年に所得がなければ、翌々年度の住民税や国民健康保険料は最低限になるでしょう。

国民年金については、一律です。厚生年金加入期間が長かったと思いますので、受給額自体は問題ありません。今後60歳まで年金保険料を支払えば、国民年金分も満額受給となりますから、免除にせず納めてもいいでしょう。個人年金保険や公的年金は、額面の85~82%が手取りと考えればわかりやすいです。

まずは長年の疲れをとるために、十分な休息をしてください。それから次のライフプランを立ててみてくださいね。

相談者「hourglass」さんから寄せられた感想

将来のマネープランに悩んでおりましたが、ねぎらいと心温まる回答ありがとうございました。深野先生から生涯、金銭的に困ることがなく、国内外の旅行や趣味の時間で年間500万円が使えることを教えていただけましたのでとても楽しみなセカンドライフが送れそうです。お金を残さないように社会貢献など有意義な使い方も考えていきたいです。当面は、ゆっくり休憩します。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子