Uターンして母親とマンションで同居は可能でしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、49歳の会社員の方。一人暮らしの母親や自身の老後を考えて、Uターンしてマンション購入を予定。実際にそれが資金的に可能か、いまひとつ自信が持てないのだとか……。Uターン先の地域での転職は、大きく減収となってしまうことも不安要素とのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

Uターン先で転職をすると収入が下がるかもしれません

■相談者

りこさん(仮名)

女性/会社員/49歳

埼玉県/賃貸住宅

■家族構成

一人暮らし

■相談内容

体の弱い母(85歳)と同居するため、Uターンして地方に住みたいと考えています。家計的に現在の会社を辞めることはできるでしょうか。

現在の勤務先を退職(来年3月末希望)し、Uターン先の地方で再就職したいのですが、地方の雇用状況は厳しいと考えており、収入はかなり落ちると考えています。運良く厚生年金に加入できる就職先が見つかっても、初任給くらいの収入ではないかなと思っているところです。

もちろん働けるのであれば、なるべく長く働きたいですが、頑張っても67歳までかなと思います。親が存命のうちに帰って穏やかな生活を送りたいのです。地方に住める見込みはいつと考えたらよろしいでしょうか。自分で試算もしてみたのですが、いまひとつ自信がなく困っています。

母との住まいは、ある程度の広さがある、交通の良い中古マンションを考えていて、3000万円くらいで購入したいです。地方での支出では、交際費を含む趣味娯楽費はもう少し下げられると思います。最近は旅行に行く回数も減り、物欲も減りました。我慢している感じもありません。

マンションの購入資金は、配当の高い長期投資(データの国内株式A=1100万円)を維持したまま住宅ローンにする場合と、株式を全て売却してマンション代にするのと、どちらがいいかも迷っています。

ローンを組むなら、全期間変動型でもいいのかなと考えていますが、変動とした場合の注意点もあわせて教えてほしいと思います。

どうかアドバイスをよろしくお願いいたします。

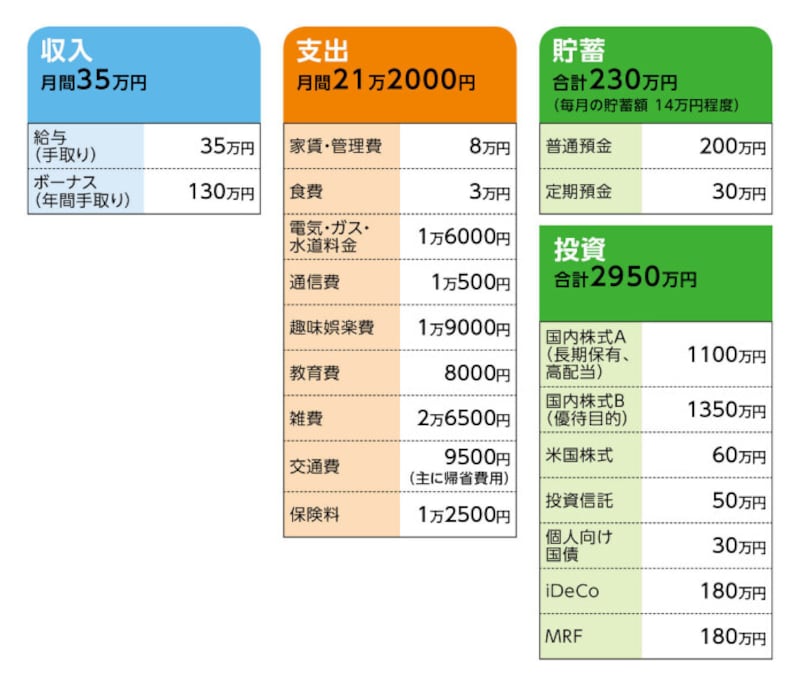

■家計収支データ

■家計収支データ補足

(1)実家について

現在母親が住んでいる実家に住む予定はない。中古マンションは、実家の近くかその周辺に相談者の資金と名義での購入希望。実家は段差が多く、木造のため室温に寒暖の差があり、高齢者には住みにくい。買い物にも不便で、クルマがないと厳しい地域。ただし、母親は実家に思い入れがあり、家を所有していることが生きる気力になっている。したがって、すぐに売却するつもりはない。

(2)加入保険について

本人/

・個人年金保険(60歳から10年確定、年金総額800万円)=毎月の保険料1万1500円

・火災保険=毎月の保険料1000円

(3)ボーナスの使い道

全額貯蓄または投資

(4)投資について

投資歴は10年。投資額の割合が高くて、全体のバランスが悪いと感じている。年齢的なこともあるため、いつでも売却可能と考えているが、具体的にはまだ決まってはいない。

(5)公的年金について

年金額113万1000円(ねんきんネットで加入実績によって調べた額)

(6)Uターン先での就職

採用に有利な資格もなく、それほど求人数があるわけではないため、手取りで月20万円ぐらい、ボーナスなし、くらいと考えている。

(7)クルマの購入

Uターンの際には、予算150万円ほどの普通車を購入。その後の買い替えは考えていません。

(8)退職金について

希望する来年3月末に退職して260万円ほど。

(9)母親の資産状況

正確な保有資産額は不明。概算で1500万~2000万円と考えられる。余計なものは買わないため、自身の資産を取り崩していることはないとのこと。

(10)今後の生活について

相談者コメント「人生は一度きりなので、〈本当は、自分は誰とどのように日々を過ごしていきたいのか。どんな生き方をしたいのか〉ということを考えたときに、母に寄り添って母に感謝しながら、のんびり自分らしい日々を過ごしていきたいと思いました。アドバイスをいただけるとありがたいです」

■FP深野康彦の3つのアドバイス

アドバイス1 長生きリスクへの備えにやや不安が残る

アドバイス2 仕事が安定するまではマンション購入は待つ

アドバイス3 細く長く働くことが有効な老後対策

アドバイス1 長生きリスクへの備えにやや不安が残る

りこさんがお母様と同居するためにUターンされる。住居は実家もあるが、りこさんは、新たにマンション購入を考えられているとのこと。まずは、実際に想定されているプランを実行した場合のキャッシュフローを考えてみます。退職は来年3月末(起算は今年10月から)。便宜上、Uターン先での転職先もすでに決まっていて、翌月から働き始めるとします。収入はりこさんが想定されている「手取り20万円、ボーナスなし」、同様に毎月の生活費も「住宅コストを除いて月10万円」で試算します。

転職までの半年間、毎月14万円、ボーナス全額(半年分)を貯蓄できたとして、約150万円。これに退職金260万円を加えると410万円となり、保有する金融資産は計3590万円となります。ただし、Uターンに合わせて、クルマの購入を希望されています。予算は150万円とのことですから、手元に残るのは3440万円。

さらにここから、マンションの購入費用を差し引きます。物件価格は、りこさんが設定された3000万円。頭金は、できるだけ多く出したいので2000万円とします。あわせて、諸費用(ローン手数料、仲介手数料、税金、引越し費用など)が、物件価格の5%=150万円程度かかるので、手元に残るのは1290万円。

一方、借入は1000万円。住宅ローンを返済期間10年、全期間固定、金利1.8%で組むと、毎月の返済額は9万1200円。これに管理費、修繕積立金、固定資産税を月割りで加算して、少なくとも住宅コストは月12万円程度にはなると思われます。これで、生活費は月22万円となりますから、月2万円の赤字。

加えて、クルマを所有することで新たなコストも発生します。ガソリン代、駐車場代(マンション内)、その他維持コスト(保険、税金、車検等)として、こちらも月3万円程度は少なくともかかるのでは。結果、月5万円の赤字です。年間60万円として、住宅ローンが終わるまでの10年間で貯蓄の取り崩しは600万円。

59歳以降は、住宅ローンの支払いがなくなります。さらに、60歳からは個人年金保険の保険料の支払いがなくなり、家計は月5万円の黒字。65歳になるまでの6年間で360万円、老後資金が上積みされます。それと、前倒しの加算ですが、個人年金保険の年金額が総額800万円ですから、結果、65歳の時点での手持ち資金は1850万円。ただし、この間(16年間)、不定期支出も当然あります。それを考慮すれば、1700万~1800万円といったところでしょうか。

65歳から支給となる公的年金ですが、これまでの加入実績で年間113万円とのこと。Uターン先での職場でも厚生年金に加入でき、かつ65歳まで想定している給与かそれに近い金額で働けたとして、あくまで概算ですが、実際の支給額は額面で年130万~140万円。月割りの手取り額は10万~11万円となります。結果、仮に65歳からは収入が年金だけとなった場合、月の赤字は4万~5万円ですから、生活費だけで、20年間での老後資金の取り崩しは1100万円ほど。つまり、85歳の時点で残る資金は、650万円ほどということになります。

アドバイス2 仕事が安定するまではマンション購入は待つ

試算結果として、りこさんのマネープランにはいくらかリスクも感じます。もちろん、りこさんは家計管理もしっかりしていますから、うまく節約して乗り切れるかもしれません。それでも、老後の予備費(病気・介護費用、住宅のリフォームなど)や、その他の不定期支出(旅行、家電の買い替えなど)も考慮すると、とくに長生きリスクへの対処は厳しい部分があるとも言えます。では、どう対応すべでしょうか。それは、マンションの物件価格とそれを含めた住宅コストの引き下げ、もうひとつが継続的収入の維持です。

まず、住宅コストの引き下げですが、そのためにはマンション購入は転職後、収入が確定し、かつ長期で働くことができることを確認してからというのが、マネープラン的には重要となってきます。

例えば、結果的に想定どおりの収入(手取り20万円、ボーナスなし)だったとします。このときマンションの物件価格を2500万円に下げれば、借入は500万円。他の条件が先の試算と同じであれば、毎月の返済は月4万5600円となり、65歳の時点での老後資金は550万円ほど増えます。

さらに言えば、収入が確定した上で、管理費や修繕積立金、駐車場代等も含めた住宅コストが明確になれば、購入後の毎月の収支が割り出せます。つまり、毎月2万円貯蓄するには、いくらの物件価格なら可能ということが見えてきますので、マネープランに無理のない物件価格の目安ができます。

したがって、Uターンして数カ月かあるいは1年か、ともあれ当面はご実家で暮らして(ただし、通勤を考慮して一時的に賃貸を利用する必要があるかもしれません)、仕事が安定するまではマンション購入は待つのが賢明だと思います。

慌てず購入するメリットがもうひとつ。お母様の望む暮らし方の見極めです。「母に寄り添い、感謝しながら日々を過ごしたい」というりこさんの思いは尊いですし、お母様にとってもうれしく、かつ安心もされていると思います。

ただ、日々の生活はまた別。一人でいる時間が長いお母様にとって、利便性はあってもマンション暮らしが肌に合うかどうか。ご近所の知り合いやお友達とも離れることになります。もちろん、すぐに馴染む方もいます。

なのでまずは、マンション購入までの期間を利用して、それについてお母様と話し合われてはどうでしょうか。もしも、実家に住み続けることを望まれるなら、マンションはりこさんだけが暮らすことになり、選ぶ物件もまた条件が変わってくるはずです。

アドバイス3 細く長く働くことが有効な老後対策

リスクに備える対策として、もうひとつの収入面ですが、転職先では想定より高い収入を得られるかもしれません。逆に、少し下がる可能性もゼロではないでしょう。ともあれ、収入は低くとも、長く働く。りこさんは「頑張って67歳まで」とのことですが、それでも構いません。当然、健康第一ですが、働ける状態なら、より長く働くことが老後対策につながります。あと、もしマンションでお母様と同居されるなら、お母様に購入資金の一部を出しもらう、あるいは管理費、修繕積立金を負担してもらうということも、選択肢としてあるかもしれません。りこさんの思いもあるでしょうが、お母様の保有資産を見る限り不可能ではないと思います。

また、マンションの購入資金の捻出ですが、投資商品を現金化していくことになります。具体的には、iDeCoに拠出している分は原則60歳以降でなくては引き出せませんので、これは必然的に残ります。あとは、配当の高い国内株式Aを500万円程度残して、あとは徐々に売却していく。

それにより、頭金2000万円、諸費用150万円でマンションを購入した場合、手持ちの金融資産は現金と投資商品が50%ずつくらい。比率として、最終的に現金が60%くらいとなるのが望ましいと思います。

住宅ローンについて補足を。先の試算において、返済期間を15年にすれば、1000万円借り入れても、返済額は月6万3500円。毎月の返済はグンとラクになりますが、完済が64歳のとき。

りこさんが住宅ローンを組む際にもっとも怖いのは、体調を崩す、あるいはそれ以外の理由で収入が途絶えたり、大きく減額すること。であれば、できるだけ短期間に返済を終え、そのようなリスクを軽減したい。そのため返済期間を10年としました。

もうひとつ、変動金利を利用してもいいかという点については、りこさんのケースなら問題ないでしょう。金利上昇リスクは返済期間が長い、あるいは借入額が大きいとより高まりますが、りこさんは借入額も500万~1000万円とさほど大きくなく、返済期間も10年と短い。ちなみに、1000万円の借入を10年返済、金利を変動0.5%とした場合、毎月の返済は8万5500円ほど。金利1.8%と比較して5700円安くなります。

変動金利で借りた場合は、金利が上昇傾向になった際には、固定金利に変更するようにしましょう。異なる金融機関への借り換えだとまとまった額の諸費用が発生しますが、同じ金融機関なら手数料が低い、もしくは無料というところもあります。また、繰上返済によって返済期間を短縮する、あるいは残債の額によっては全額返済してしまうという方法も有効です。

相談者「りこ」さんから寄せられた感想

先生にリスクがあるとはっきり言われて、目の覚める思いです。今回相談でき、大変感謝しております。ありがとうございました。長生きリスクや不定期支出も改めて数字の上から理解できました。マンションは次の仕事が安定してからでもよい、そのときでもローンが組めるということですよね。これは考えていなかった視点でした(転職すると信用が落ちてしまうかなと思いましたので……)。収入面はもう少し手取りを増やせるように妥協せず探したいと思います。健康にも留意し、なるべく長く働くようにいたします。母ともよく相談したいと思います。

ローンの組み方も大変参考になります。調べてもなかなかわからず、とても不安な部分でしたので、アドバイスをズバリいただけたと感じました。現金化も承知しました。

今後のための大切な指針をたくさんいただき、十分なお礼の言葉が見つからないくらい感謝でいっぱいです。留意点は肝に銘じておきます。本当にありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

49歳、独身で退職金もない。1600万円の貯金だけでこの先大丈夫ですか?

49歳貯金1760万円。天涯孤独で57歳での早期リタイアを希望。老後のためにもっと貯蓄すべき?

49歳、貯金1500万円。コミュ障のため人づきあいが苦手で、少しでも早く仕事を辞めたい