老後資金+住宅購入に向けて、貯蓄をするにはどうすれば?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、42歳の会社員の方。3年前に離婚をし、現在は毎月の養育費等を負担しながら、家計改善を目指しているとのこと。それでも、なかなか貯蓄ペースは上がらず、将来的に老後資金+住宅購入が可能かどうかが悩み。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

将来、住宅購入はできますか?

■相談者

タチコマさん(仮名)

男性/会社員/42歳

兵庫県/社宅

■家族構成

子ども2人(中1と小学4年。離婚のため別居)

■相談内容

いつもとても参考になる記事を拝見しています。

42歳独身です。3年ほど前に離婚をし、やっと家計状況が改善できましたが、思ったより貯金ペースが上がりません。現在住んでいる家は社宅で借り上げのため、60歳以降に家を購入するつもりでいます。予算としては1500万円くらいが上限と考えていますが、現時点での収入に対して、どのようにお金を割り振って貯蓄、保険をしていくべきか、判断しかねています。

現在の支出で、教育費5万円は離婚調停時に決めた養育費の支払いです。1人につき2万5000円、子ども2人がそれぞれ18歳になるまで支払います。車のローンが残り1年のため、毎月1万6000円は将来的になくなります。

保険料は車の保険のみ、生命保険は一切加入していませんが、県民共済の加入予定(月4000円程度)があります。また、通信費の約半分は子どものスマートフォン1台分を負担しています。将来的にこの支払いもなくなります。

比較的物価や不動産の安い地域なので、60歳時点で2000万~3000万円くらいの貯蓄(老後資金+住宅取得費用)を目標に、すべきことを教授いただけたらと思います。よろしくお願いいたします。

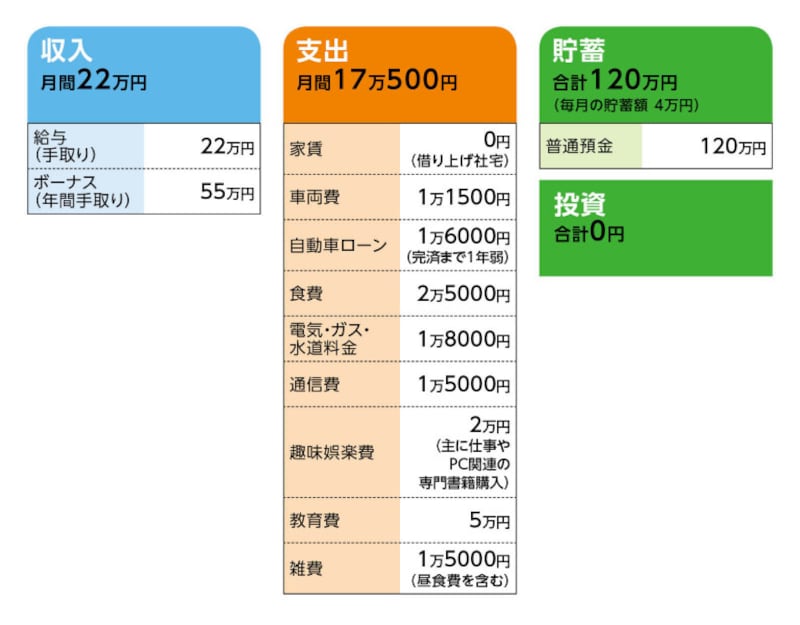

■家計収支データ

■家計収支データ補足

(1)ボーナスの使いみち(昨年度)

車検費用15万円、自動車税3万5000円、子どもの面会交流における高速道路料金(月1、2回)10万円、子どもの衣類、勉強道具等20万円、医療費2万円、他。

(2)車両費と車の買い替えについて

車の保険料7500円、ガソリン代4000円。買い替えは7年後に予定。予算300万円が上限。ただし、買い替えはそのときを最後とする予定。

(3)住宅購入について

都市部ではないエリアに中古一戸建てか、予算内で土地購入と新規に住宅建築。中古の場合、別途リフォーム費用(約1000万円)も想定。

(4)定年後の働き方・生活などについて

定年は65歳。退職金制度はあるが、実際に支給されるかどうかは不透明。再雇用で今の勤務先で働く予定はないが、体力の続く限りは65歳以降も働くことを希望。公的年金の支給額は、月13万円くらい。

今後、再婚の予定はない。趣味に没頭できればと考えている。多趣味だが、コストのかかる趣味はないため、今と支出は変わらない。

住宅を購入すれば固定資産税も発生するため、月の生活費を10万円以内に抑えられたらと考えている。

■FP深野康彦の3つのアドバイス

アドバイス1 養育費の負担が終われば貯蓄ペースはアップ

アドバイス2 お子さんへの支援は自身の優先順位で判断

アドバイス3 65歳以降も働くことでマネープランに余裕が生まれる

アドバイス1 養育費の負担が終われば貯蓄ペースはアップ

将来の貯蓄額をまずは試算してみましょう。データでは毎月の貯蓄は4万円。ただし、共済加入(月4000円)の予定があるとのことで、今加入したとすれば月3万6000円となります。また、ボーナスからの貯蓄は5万円程度になるでしょうか。すると年間48万2000円。そして、翌年以降は、自動車ローンが完済になります。浮いた分も貯蓄に回れば、貯蓄ペースは年間67万4000円。目標となる住宅購入を60歳以降とされているので、60歳の時点で計算すれば、18年間で1194万円。

ただし、養育費(教育費)の支払いは2人のお子さんがそれぞれ18歳になるまでとありますから、690万円が余分に計上されていることになります。また、通信費の半分がお子さんの分を負担。これも、それぞれ18歳になるまでとすると、100万円ほどが同様に余分に計上されています。

ボーナスからの支出については、お子さんに関連したものは18歳以降なくなるとすれば、年間30万円は貯蓄できるはず。下のお子さんの年齢に合わせると、10年間で300万円。しかし、その間の大きな支出として、車の買い替えがあります。予算は300万円ということですから、ボーナスからの貯蓄分で、ちょうど相殺されるとします。

結果、1984万円貯蓄の上積みができ、今ある貯蓄と合わせて、60歳時の金融資産は2104万円と試算できます。タチコマさんが目標とされている60歳の時点での貯蓄2000万~3000万円には、ややギリギリですが届く計算になります。

アドバイス2 お子さんへの支援は自身の優先順位で判断

次に、「貯蓄ペースが上がらない」ことの改善、あるいは先の貯蓄額をもっと引き上げるにはどうすべきか。資産運用も選択肢ではありますが、タチコマさんの現状を考えると、投資リスクは取れません。そうなると、実効性のある方法は2つ。収入アップか生活コストのダウンです。まず、収入アップについて。昇給が期待できるなら、それは望ましい形です。しかし、それがきびしいと、転職かあるいは副業でしょうか。ただし、ともに不確定な要素が多く、それを見込んで今後のライフプランを立てることは現実的ではないと言えます。

残るは、家計支出の削減です。しかし、データを拝見する限り、無駄はほぼ見当たりません。新規加入される共済保険は掛金が月2000円のタイプでもいいとは思いますが、お子さんのために死亡保障を確保されたのかもしれませんし、しばらくはこのままでもいいとは思います。

そうなると、支出費目で手をつけるとすれば、養育費関連しかありません。どのような事情で離婚をされ、どのように養育費の金額を決めたかは不明です。18歳までの月2万5000円×2人が高額なのか、あるいは妥当なのかは、私が判断すべき部分ではないですし、何であれその負担は親の責任でもあります。

しかし、例えば別に負担されている通信費を交渉して下げてもらう、その余地はあるかもしれません。あるいは、定期的にお子さんと会われる際に発生するコストや、年間20万円程度になるお子さんの衣類等の負担費用は、タチコマさんの意思で下げられる部分でもあるでしょう。先の20万円がゼロになれば、10年間で200万円。半分に下げても100万円。先の貯蓄がこの分だけ増えることになります。

一方で、年に数回、お子さんとの面会交流でともに過ごす時間は、タチコマさんにとって大切なもののはず。また、養育費以外の支援も、自身が負担できる範囲ならば、してあげたいと思うのも親心でしょう。お子さんのための支出は、同時に自分のための支出なのかもしれません。

したがって、ここはタチコマさんの中での優先順位となります。ご自身の将来のライフプランを考慮した上で、決められた養育費以外の支援をどの程度抑えるのか、または抑えないのか。タチコマさん自身が判断するしかありません。

アドバイス3 65歳以降も働くことでマネープランに余裕が生まれる

もう1つの考えは、高い貯蓄の目標額を設定せず、用意できる資金の範囲内で、住宅購入や老後の生活費をカバーしていくという発想です。60歳のときの手持ち資金が約2100万円。もしも、この時点で住宅を購入するなら、タチコマさんのプランどおり1500万円を上限とするのがいいでしょう。ただし、別途諸費用(購入時の手数料、税金、引っ越し費用等)が発生しますので、それを100万円と見積もります。年齢から考えて、現金で購入したいので、この時点で手元に残る資金は500万円となります。

収入については、定年が65歳ということですから、60歳以降も基本的な収支が現在と変わらないなら、毎月の給与だけで年間170万円ほどの貯蓄が可能となります。65歳までの5年間で850万円貯蓄ができることになります。ボーナスも加えると、さらに50万~100万円程度の上乗せは可能でしょう。そうなると、仮に60歳のとき住宅購入+諸費用に1600万円を充てた場合、65歳で手持ち資金は1400万円となり、それがイコール老後資金となります(退職金は考慮せず)。

想定されている老後の基本生活費が月10万円。これに、固定資産税は築年数等で変化しますが、平均月1万円とします。他に車の維持費、その他の不定期支出を考慮すれば、月14万円は見ておきたいところ。公的年金は月13万円なら手取りで11万円前後でしょうか。

平均して月3万円の取り崩しなら、30年間で1080万円。95歳のとき、手持ち資金が320万円となります。老後の予備費(住宅の修繕、設備機器・家電の買い替え、医療・介護費用等)としては余裕があるとは言えませんが、1人暮らしであれば夫婦世帯より、予備費は少なくて済むはず。

また、「65歳以降も元気であれば働きたい」と言われています。仮に年間100万円程度の収入があれば5年で500万円、10年なら1000万円。単純計算ではありますが、それだけ老後資金は増えることになります。そう考えると、65歳以降も働く=長く働くことは、長期的には収入アップと同じ効果があり、マネープランにとっても大きなポイントとなることがわかります。

また、住宅の物件価格を1200万円に下げれば300万円が老後資金に回ります。しかし、中古住宅であれば、価格を下げることで、より修繕・リフォーム費用がより早い時期に、あるいは高額に発生する可能性も高まります。どちらがいいかは、ここで断言できませんが、まだ時間はありますので、住宅についてさまざまに情報収集をしておくことは有効でしょう。

相談者「タチコマ」さんから寄せられた感想

深野先生の記事をいつもよく読んでいます。投資リスクを取れない点、保険についての考え方や、発想の転換をして働く期間や予算の振り方を適宜変えていく等、非常に参考になる解説をありがとうございます。同じような状況の人がおられるかと記事を読み続けていましたが、意外と少なく感じたので、今回相談した次第です。現在の貯蓄額からすると現実味が全くないのですが、指摘していただいた内容から目標に近いことができそうなので、頑張れそうな気がしてきました。今後もさまざまな記事と解説を楽しみにしています。ありがとうございます。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

42歳、10年前離婚して子ども2人を育てました。このままの収入と支出で生きていけるでしょうか?

49歳貯金1200万円。看護師として働いていますが、いつまで体力が続くかわかりません

42歳独身、貯金1600万円。52歳で早期リタイヤしたい