保険料を毎月40万円支払う貯蓄達人が登場

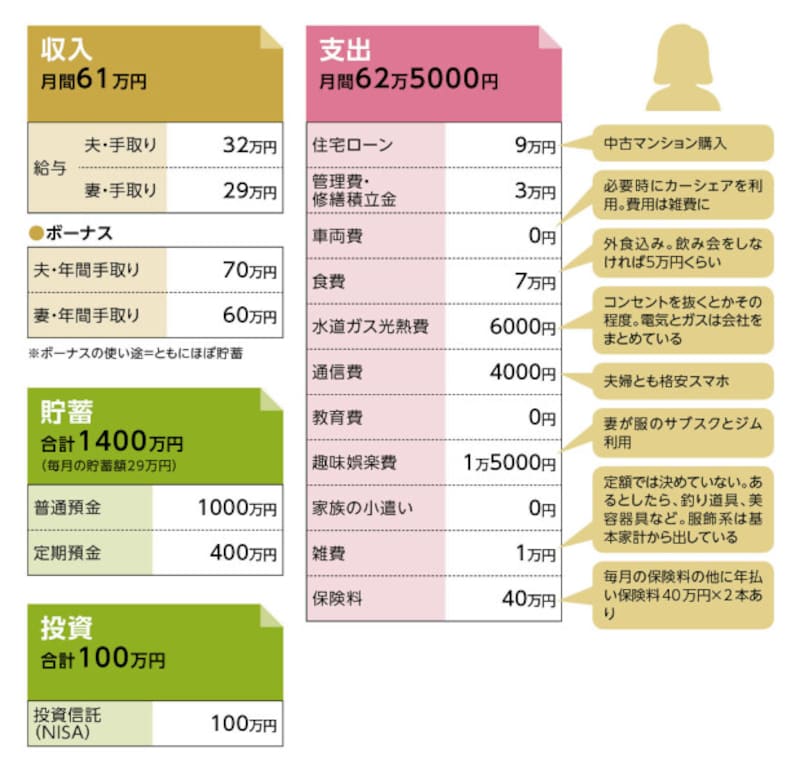

自らの努力と工夫で数千万円の貯蓄を手にした方に、その極意を語っていただく「貯蓄の達人」。今回は、37歳で金融資産1500万円を達成した「くるみねこ」さんが登場します。■基本データ

くるみねこさん(仮名)

女性・37歳・関東・会社員

夫(39歳・会社員)

貯蓄達人なのに毎月赤字……!?

ネットで調べると、「貯金」がお金を貯めることなのに対して、「貯蓄」は金融資産全般の蓄えという解説がありました。その真偽(あるいは「誰がそう決めたの?」という疑問)の解明は別の機会にするとして、当連載に登場する達人の皆さんも、定期預金や普通預金だけでなく、さまざまな金融商品で「蓄えている」傾向があります。その傾向が実に顕著に出ているのが、今回の達人「くるみねこ」さんです。何がどう顕著かという前に、達人の収支データを見てください。世帯収入は手取り額で61万円。対して月間支出は、62万5000円……? えっ、この時点で家計赤字じゃないですか。それなのに、毎月の貯蓄額は29万円。数字がまったく合いません。

一方、貯蓄額は1400万円。他に投資信託で100万円(評価額)もあり、住宅ローンを抱えている30代のご夫婦としての現状では、十分な貯蓄額なのですが……。

そしてもっともデータで目を引くのは「保険料40万円」。くるみねこさんの家計は、一体どうなっているのでしょうか?

支払い保険料は泣く子も黙る年間560万円

「貯蓄の達人」は、貯蓄達人応募フォームから家計収支データをいただき、それをもとに取材をさせていただくのですが、くるみねこさんの場合、何はさておき「毎月の保険料40万円とありますが、4万円の間違いですよ、ね……」が、もっともしておきたい質問、いや確認でした。しかし、いただいた回答は「いえ、月40万円で間違いありません」。

さらに驚いたのは、続けての「ボーナス月は80万円支払っています。年払いにしている保険があるので」という回答。ということは……、保険料だけで年間560万円!! 後にも先にも、個人でこれだけの保険料を支払っている人には出会わないでしょう。

気になるのは当然、その保険の中身です。メインは外貨建ての終身保険。ご夫婦でそれぞれ、45歳と65歳で払込が終了するものに数本入られています。その目的は、多額の死亡保障ではなく、貯蓄性を活かした、解約ありきの加入ということになります。

「米ドル建てなので、明確には割り出せませんが、65歳で支払いが終了するものは、その時点での解約返戻金が4600万円ほど。すべての終身保険の解約返戻金(支払い終了時に解約の場合)を合わせると、おそらく1億円は超えると思います」

くるみねこさんは、この解約ありきの外貨建て終身保険の他にも、死亡保障が目的の生命保険や、個人年金保険(65歳から月15万円)にも、ご夫婦で加入しています。

「マンションの名義が夫なので、私が死亡してもローンは減らないし、いろいろ大変だろうと考え、私の方がいくらか死亡保障は大きくしています。私の死亡保障で8000万円くらいです」

保険の入り方が、気持ちがいいくらい豪快です。そして、これなら年間560万円の保険料もうなずけるというものです。

保険に預金のすべてを移している

保険の中身がわかれば、先の家計収支の「?」も解決します。世帯収入の手取り額61万円に対して、月間支出62万5000円ですから、単純に手持ちの現金は毎月1万5000円ずつ減っていきます。これが、すべての保険料を「コスト=支出」としたときの、毎月の収支です。

ただし、保険料40万円のほとんどが貯蓄性の保険ですから、実質はそれだけ貯蓄をしたのと変わりません。ボーナスについては、年払い保険料を便宜上、そこから捻出しているとするならば、年間80万円。残りの50万円は預金商品に貯められていますが、こちらも結局は実質130万円近く(ボーナスのほぼ全額)貯蓄しているのと同じ、ということになります。

ちなみに、このような家計状況になったのは今から4年前。そのことについて、くるみねこさんはこうコメントします。

「そもそも金利の低い貯蓄商品に預けているよりは増えるかな、と思っての加入でしたが、気がつけば、保険に預金すべてを移しているという勢いで支払っています。今後、何歳までこの保険料を払い続けられるかわかりませんし、この形が正常なのか異常なのかもわかりません。ただ、もし保険料が支払えなくなったら、本数は減らす予定でいます」

堅実だけでケチとは違う意識

保険だけでかなりのインパクトがある今回の達人ですが、当然ながら、ベースとして家計管理とその意識はお手本にしたくなるほど、しっかりしています。そのことがよくわかる事例が、カーシェアの活用。くるみねこさんの場合、1カ月に発生する利用料は何と1000円ほど。

「公共交通機関の便がいい場所に住んでいるのと、ペットを病院に連れていくのも自転車や徒歩で行けるため、使用頻度を考えればカーシェアで十分です」

カーシェアは「使用頻度が多くなく」かつ「都心部に住んでいる」人には有効な方法です。その点で、くるみねこさんは利用条件にピッタリだったわけですが、注目すべきは利用までの過程。帰省先や旅行先(過去1年で行った場所)に、自家用車、電車、飛行機、レンタカーなど、移動手段によってコストにどのくらい差が出るのか比較検討して、カーシェアにたどり着いたのだとか。

そもそも、子どものころから、小遣い帳を付けるなど堅実なタイプだったというくるみねこさん。貯蓄はあるに越したことはないと、独身時代から積極的に貯めていました。

「でも、ケチではないと自負しています。堅実な部分は根底にありますが、欲しいものは買いますし、外食も回数は少なくありません。ただし、コスト意識はいつも持つようにしています」

つまりは「これだけコストがかかるのは無駄、必要がない」という意識が絶えず働くということ。だから、惰性でペットボトル飲料を買うことはないと言います。結局は、そういったことの積み重ねが、保険も加えれば年間500万円前後の貯蓄ペースを支えているのかもしれません。

実践されている貯金を増やすコツ

「貯蓄用の口座と、日々使いの口座に分け、貯金額がわかりやすいようにしています。基本的に無駄遣いはしません。また、クレジットカードは家族カードで会社をまとめ、ポイントを効率よく貯めるために、基本日々カード払いに。定期預金はネット銀行でも短期でも、金利のいいところでフレキシブルに預けています」なかなか貯蓄できない人に達人から応援メッセージ

「見直せば絶対に省ける無駄があります!」取材・文/清水京武

【関連記事をチェック!】

46歳で3500万円!専業主婦の貯蓄達人は「しっかり貯めて、しっかり使う」

52歳で金融資産4300万円の貯蓄達人は倹約の天才!「とにかく無駄なことにお金を使わない」

54歳で貯蓄5000万円の達人!「専業主婦だからこその幸せを実感しています