収支の差は30代、40代、50代でそれほど違いはない

40代は、なかなか微妙な年代。「40にして惑わず」といいますが、実際は不安なことがたくさんある年代です。仕事の場面では、会社の中核社員として働きがいのある年代。一方で、ある程度、自分のポジションも見えてきて、この先の収入の伸びがあまり期待できないと考える人もいます。

40代のうちにやっておきたいお金のこと

プライベートでは、子どもが高校進学でひと息ついたと思えば、すぐにやってくる大学受験。住宅ローンの返済も重なり、家計が最も苦しい時期に差しかかります。また、シングルの人は、結婚をしないと決めたわけではないけれど、もしかしたら一生ひとりかも、という不安を抱きながら過ごしている人も少なくないでしょう。

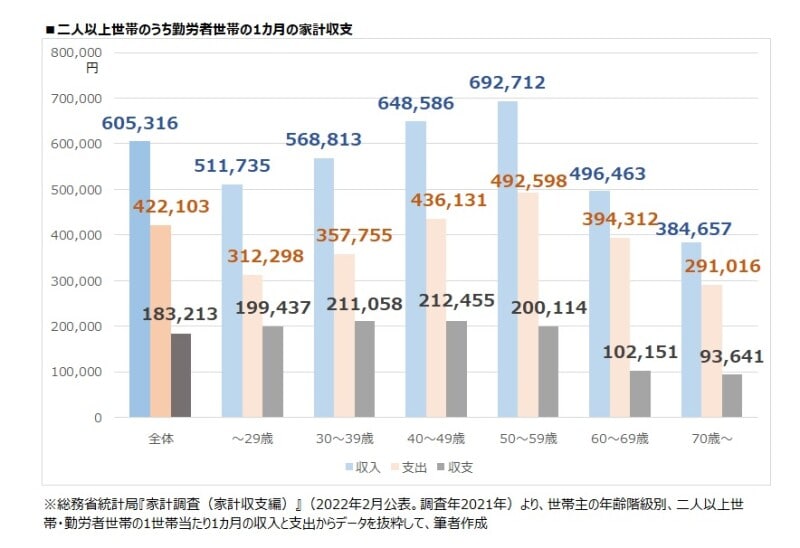

総務省の家計調査(2022年2月公表・2021年調査)によると、二人以上世帯のうち勤労者世帯の1カ月の収入平均は60万5316円、支出平均は42万2103円。収支差は18万3213円という結果です。

年代別にみると、収入は50代が69万2712円と最も多くなりますが、支出も49万2598円と、全世代を通して最も多くなります。その結果、収支差は約20万円となり、他の年代と比べて特段、余裕があるわけではありません。年代が上がるごとに収入は増えるものの、支出も増えていき、50代でピークを迎えることになります。これは、晩婚化などの影響などもあり、子どもの学費がかかる時期が後ろ倒しになっていることも、ひとつの要因でしょう。

ひと昔前なら、子どもが大学を卒業すれば、浮いた学費の分を自分たちの老後資金に振り分ければいいので、定年退職までの5~10年で1000万円程度のお金を貯めることができました。退職金で住宅ローンを精算しても、残りの退職金は老後資金に回すことができました。

しかし最近は、定年退職後も子どもの学費負担がある、住宅ローンを完済したら退職金はゼロ、そもそも退職金制度がなくなっている。このような50代、60代の世帯が増えているのです。

こうした世帯には酷かもしれませんが、このような事態は急にやってきたわけではありません。少なくとも子どもが生まれたときに、ある程度は予測ができていたことです。また、子どもの進路が明確になった時点や住宅購入した時点で、50代、60代でどんな収支になるのか、シミュレーションすることもできたのです。しかし、シミュレーションはしたけれど、予想外の出費がかさなった、急な配置転換で収入が減った、退職金が想定より少なかった、ということもあるでしょう。

しかし、50代になると、仕事で稼げる時期が残り少ないだけに、気付いた時点でリカバリーしようとすると、リスクの高い投資商品に多額の資金を投入してしまい、大きな損失を被ることになりかねません。ゆとりある老後を過ごせると思っていたのが、一転、老後は節約、節約という生活を送ることになってしまうのです。

40代で家庭の中長期計画を立てて、予測する

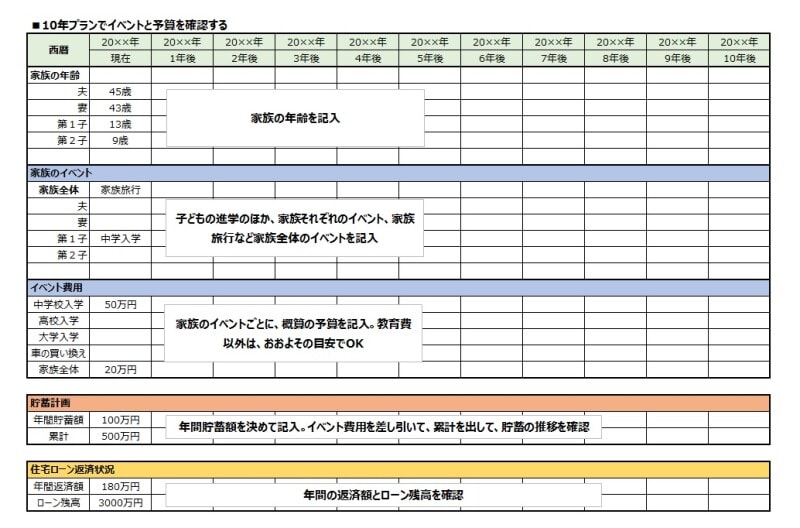

今、40代なら10年後、20年後のライフプランを書き出すことによって、問題があれば立て直すことができる時間があります。子どもの年齢、進学時期と夫婦の年齢を突き合わせて、いついくらかかるのか、このとき住宅ローンはいくら残っているのか、といったお金の中長期計画を立てていない人が意外と多いのです。会社では、企業の中長期計画に沿って仕事をしているはずなのに、家計運営はほったらかし。これでは、突発的な出来事に対応することは難しくなるでしょう。もちろん、計画通りに事が運ぶとは限りません。しかし、10年後、20年後までの家族の予定とお金の予定を一覧で作っておけば、計画通りにいかなかったときに、どうやってカバーすればいいのか、考えるきっかけになるはずです。参考に簡単な10年プラン表を紹介しますので、家族で話し合いながら作ってみてください。

40代でやってはいけないこと、やるべきこと

家族のライフイベント、特に子どもの教育費のめどが立っていれば、まずは安心できます。しかし、夫婦の老後資金を心配するあまり、教育費よりも老後資金のための貯蓄や投資に目が向きがちになる世帯も少なくありません。最近はiDeCo(個人型確定拠出年金)の加入者が増えています。税制上の優遇がありますから、毎月の貯蓄のうち、いくらかをiDeCoの掛金として積み立ててもいいでしょう。ただ、原則60歳までは引き出すことができませんから、何かあったときに預金のように解約して自由には使えません。iDeCoに加入するのであれば、十分な預貯金があり、余裕をもって運用できるかどうかを冷静に判断することです。

また、コロナ禍で収入が落ち込み、思うように積立ができなくなったときには、iDeCoの掛金を減額する、またはいったん中止にするなど、加入後の扱いについても理解しておく必要があります。貯蓄の目的の優先順位を間違えないようにすることが大切です。

家族のライフイベントでいえば、子どもが成人、または大学を卒業する年齢になったら、これまで加入している保険についても見直しが必要です。40代後半になれば、該当する世帯もあるでしょう。保険の支払い額は家計支出のなかでも負担が重くなりがちです。負担を減らすためにも見直しを検討すべきです。

保険は必要なときに必要な保障を確保するものです。子どもが成人すれば、保険金額を下げる、または解約する、必要最小限の医療保険のみにするなど、40代後半から50代では保険の見直しはやっておくべきことです。

将来の生活のダウンサイジングをイメージしておく

将来について想像力がなかなか働かないことのひとつに、病気・ケガがあります。筆者もそうですが、40代、50代で病気をし、思うようにお金が貯められない時期がありました。現時点、健康で人間ドックでも問題ないと言われていても、男女ともに50歳前後からカラダは変調をきたします。そのときに収入が減っても乗り切れるだけの対策は、今後10年の準備のひとつとして、忘れないようにしてください。もうひとつ、想像力が働かないのは、「生活のダウンサイジング」です。40代は仕事もプライベートもアクティブで何かと付き合いも多く、日々の出費はかさみます。これを50代になったら、60代になったら減らせると思ったら大間違いです。一度、膨らんだ家計を縮小させるのは、かなりの努力が必要です。

実際、先に紹介した家計収支では、60代以上で収入が約20万円減少している一方、支出の削減額は10万円程度にとどまっています。勤労者世帯のデータですから、定年退職後も再雇用や継続雇用での収入がある世帯が対象です。一定の収入があるとはいえ、現役時代とは収入が違うのですから、支出もそれに見合ったものに見直ししなければならないはずです。

今は、余裕があり、貯蓄もできているかもしれませんが、そういうときにこそ、「この出費は子どもが独立したら減らせる」「この出費はキャリアアップのために、今、必要」というように、減らせるお金、減らせないお金、いずれは出費しなくて済むお金、という具合に、生活のダウンサイジングの計画だけでも立てておくといいでしょう。

50代からラストスパートで老後資金を貯める、というセオリーが通じなくなった今、ビンボー50代にならないためには、40代の今、お金のことでできることはやっておきましょう。

【関連記事をチェック!】

年代・年収別の「二人以上世帯の平均貯蓄額」はいくら?【2021年版】

年代・年収別の「シングルの平均貯蓄額」はいくら?【2021年版】

どうしたらお金は貯まるの?上手な貯蓄方法3つのポイント【2022年版】