長女は医学部へ行きたいと言っており、長男もこれからお金がかかると思います

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、長女が私立中学に進学し、貯蓄ペースが落ちてしまったという40歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

子どもが私立中学に進学し貯金のペースが落ちました

■相談者

キラキラさん

女性/会社員/40歳

関東/持ち家(一戸建て)

■家族構成

夫(40歳)、長女(13歳)、長男(9歳)、母親(65歳)

■相談内容

教育費、老後が心配でご相談させていただきました。長女が私立中学に進学し、貯蓄ペースが大幅にダウンしました。また、コロナ禍により残業規制があり夫婦ともに残業代がほとんどつかない日々が続いています。長女は医学部へ行きたいと言っており、長男もこれからお金がかかると思います(私立中学への進学は希望しておりません)。夫婦で共働きなので、これ以上収入を増やすことも難しく、このままの状況で教育費を乗り越え、老後を迎えられるのか心配です。保険も10年前に入ったままだったので、最近見直して負担が少し軽減しました。まだまだ家計で見直せるところがあれば直したいと思っていますので、アドバイスをいただけるとうれしいです。

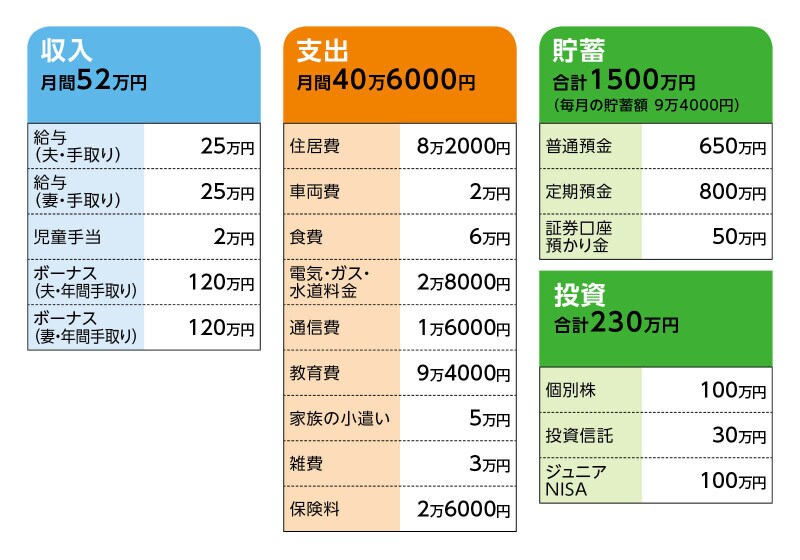

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い道

つみたてNISA40万円(夫、相談者それぞれ)、変額保険、教育費積立として20万円、車購入費積立20万円、車両費積立6万円、長男学校費8万円、イベント積立6万円、家族の小遣い20万円、貯金20万円。

(2)貯蓄について

毎月の貯蓄の内訳は、長男教育費5万円、車両購入費積立4万4000円。

(3)投資商品について

毎月の積立投資の内訳

つみたてNISA/夫3万3333円、相談者3万3333円

ジュニアNISA/長女5万6000円、長男4万5000円

(4)住居費について

・購入年/平成26年

・購入価格/3300万円

・ローン借入額/2300万円

・借入金利/1.25%(平成27年~平成28年)10年固定1.1%(平成28年~)フラット35(団信への加入なし)

・返済期間/35年

・ローン残債/1950万円

※返済は毎月返済のみ

※固定資産税16万8000円(毎月1万4000円積み立てし、年払い)

※火災保険は35年分一括で支払い済み

(5)自動車について

月2万円の内訳は、ETC、ガソリン、車検、その他車両に係る費用込み。自動車保険は給与天引きで加入。普通自動車と軽自動車を2台所有(通勤に車が必須)。買い換えは9年ごとに普通自動車は予算400万円、軽自動車は200万~250万円を想定し毎月積み立て。

(6)教育費について

毎月9万4000円の教育費の内訳は、長女の学費4万5000円、通学費1万5000円、長女の通信教育費1万円、長男の習い事2万4000円。

(7)加入保険について

●年払いにしており、月割りをして毎月積み立てしている金額が月2万6000円。

夫/

・就業不能保険(保険期間65歳、払込期間65歳、基準給付金10万円)=年8万8000円

・収入保障保険(保険期間60歳、払込期間60歳、基準給付金6万円)=年1万6000円

・がん保険(終身タイプ、抗がん剤治療給付金月10万円、自由診療抗がん剤治療給付月40万円、その他がん治療特約付)=年2万2800円

・医療保険(終身タイプ、入院日額3000円)=年1万3500円

相談者/

・就業不能保険(保険期間65歳、払込期間65歳、基準給付金10万円)=年8万8000円

・収入保障保険(保険期間60歳、払込期間60歳、基準給付金6万円)=年1万2500円

・がん保険(終身タイプ、抗がん剤治療給付金月10万円、自由診療抗がん剤治療給付月40万円、その他がん治療特約付)=年2万3350円

・医療保険(終身タイプ、入院日額3000円)=年1万3000円

長女/

・共済2000円(個人賠償保険120円含む)※持病があるため割高

長男/

・共済1000円

[その他加入保険]

●ボーナスで支払い

夫/変額保険(保険期間75歳、払込期間75歳、死亡保障1500万円)=月2万5500円

相談者/変額保険(保険期間75歳、払込期間75歳、死亡保障1500万円)=月2万4000円

●払済保険

夫/ドル建て終身保険(解約返戻金85万円)※払込額約40万円

相談者/ドル建て終身保険(解約返戻金84万円)※払込額約40万円

●前納保険

相談者/変動型終身保険(米国通貨)(終身タイプ、死亡保障5万ドル)=11年前に1ドル81円で加入※当時は学資保険がわりで契約したものの、このまま持ち続けようか思案中

(8)食費、通信費、小遣い、雑費について

食費:6万円に外食費、日用品含む

通信費:固定電話・Wi-Fi7000円、携帯4台4000円、新聞3000円

小遣い:夫3万円、相談者2万円

雑費:イベント積立3万円

(9)子どもの進路について

長女は私立中学で、そのまま私立高校。大学は医学部(国立、私立)。長男は中学、高校ともに公立。大学は私立の可能性あり。長女には私立の医学部はとても学費は出せないので、どうしても行きたいのであれば、奨学金(借金)を背負ってもらうことになる、とは説明しています。

(10)働き方について

定年は60歳、再雇用は65歳まで。退職金は企業型DCに加入(額は不明。現時点の評価額はそれぞれ100万円程度)。

(11)公的年金について

夫/ねんきん定期便には59万円と記載されていました

相談者/不明

(12)母親について

生活費はもらっていません。資金援助もありません。貯金もほとんどないと思われます。がん保険と終身保険には加入しているようです。

■FP深野康彦の3つのアドバイス

アドバイス1 保険は大幅に見直し。何が優先なのかを考えること

アドバイス2 教育費をすべてまかなって、残ったお金で老後を考える

アドバイス3 65歳以降は年金収入の範囲での生活を

アドバイス1 保険は大幅に見直し。何が優先なのかを考えること

これから教育費が次々とかかってくる段階になり、心配になる気持ちは理解できます。教育費と老後資金を並行して準備していくためには、足元を見つめ直すことも大切です。将来的な貯蓄プランを考える前に、現在の家計を見てみましょう。教育費は別として、家計支出で無駄に思える費目はありません。しかし、保険については、年払いで加入しているものが多く、ボーナス払いのものもあります。これらをすべて合計すると年間100万円近い金額を保険に支払っていることがわかります。払い済みにしている保険、前納している保険も含めると、ご相談者にとって何が重要なのかと疑問を感じます。

夫婦それぞれ加入している就業不能保険とがん保険は払い済み、もしくは解約してください。長女は持病があるとのことなのでそのままにし、長男の共済は不要です。これで年間22万円ほど削減でき、毎月にならした保険料は7000円ほどになります。現在の家計から2万円近く削減できます。また、ボーナスから60万円支払っている変額保険。これも払い済みとしてください。

万一のことが心配で保険に頼る気持ちはわかりますが、保険料負担のために貯蓄ができない、教育費が準備できないのは優先順位として違うのではないでしょうか。現時点でも金融資産がある程度ありますから、保険は必要最小限の保障にとどめてください。

アドバイス2 教育費をすべてまかなって、残ったお金で老後を考える

現在、毎月の貯蓄が9万4000円できているので、年間で112万8000円です。これに保険の削減分22万円とボーナスからの貯蓄を加えます。ボーナスからの貯蓄はいろいろと使途が決まっているようですが、車購入費積立、車両費積立、長男学校費、イベント積立、家族の小遣いを除いた160万~180万円ほどはすべて貯蓄とします。この中には変額保険を払い済みにした年間の保険料60万円も加えています。これらすべて足し合わせると、年間で約300万円貯蓄できることになります。ご主人が定年を迎える60歳までの20年間で6000万円。現在の貯蓄と投資が1730万円。さらに払い済みのドル建て保険が169万円、前納の変動型終身保険を払い済みにしたときの解約返戻金を300万円と仮定すると、すべて合わせて約8200万円となります。

これが、60歳までに貯められる金融資産のすべてです。

ここから、教育費を考えてみます。

長女は私立中学ですから、このまま高校も私立として400万円。国立大学の医学部であれば500万~600万円、私立大学なら2200万~3500万円。ずっと私立であれば、およそ4000万円は準備したいところです。長男は中高を公立、大学を私立とすると約1000万円。子ども2人にかかる教育費は5000万円を見込みます。

先の金融資産から差し引くと、3200万円が残ります。子どもの成長にともなって、生活コストの増加、塾費用などがかかることを考慮すると2500万円程度と考えておくといいかもしれません。教育費はその都度かかってきますが、計算上は教育費を支出しても、60歳時点では2500万円程度残すことができるわけです。また、現在家計から毎月9万4000円の教育費の支払いが含まれていますが、まとめて5000万円を差し引いていますので、ざっくり第二子が大学を卒業する13年後まで毎月の9万4000円分を貯蓄したと考えれば、1500万円ほどを上乗せして計上できます。これで都合4000万円です。

ただし、車の買い換えがこの先3回ほど発生します。2台所有で650万円の予算ですが、これを500万円に抑えます。3回で1500万円。また、住宅ローンを60歳時点で完済させるには、おそらく500万円ほどかかります。合計2000万円です。

ですから、老後資金としては、結果2000万円ほどということになります。

アドバイス3 65歳以降は年金収入の範囲での生活を

老後をどのように過ごすかで、必要なお金は異なります。2000万円では不安と感じるかもしれません。しかし、65歳までは再雇用で働けるということであれば、収入減となっても、その範囲内で生活コストを抑えれば、2000万円を取り崩すことはありません。60歳時点で、住宅ローンがなくなり、教育費がなくなり、保険の支払いも最小限のものしか残っていません。子どもが独立していれば、食費などの生活費も削減しています。おそらく夫婦2人で20万円以下、年間240万円に抑えることが可能になっているでしょう。このまま夫婦で会社員を続けた場合、65歳以降の生活費は夫婦の公的年金で賄えそうです。生活のために貯蓄を取り崩すこともありません。

これから20年の間に予期せぬことが起きるかもしれません。しかしながら、今、家計の足元を見直しできれば、子どもの進路を狭めることもなく、進学させてあげることができます。老後資金も潤沢とは言えないかもしれませんが、不安に思うようなことはありません。

ですから、子どもに奨学金ありきで進路の選択を迫ることのないようにお願いします。もしも奨学金を借りるとしても、無利子もしくは、給付金タイプにして、子どもの将来の負担をできるだけ軽くしてあげてほしいと思います。親として、何をしてあげられるか、子どもにお金の心配をさせないようにするにはどうしたらいいか。ご夫婦でしっかりと話し合いをなさってください。保険の見直しができれば、問題はクリアになるはずですよ。

相談者「キラキラ」さんから寄せられた感想

深野先生、アドバイスありがとうございました。保険を見直すことで私立の医学部であっても学費を出してあげられることがわかり、大変驚くとともにうれしかったです。子どもの未来を考え、夫ともよく話し合い、すぐに行動したいと思います。ありがとうございました。教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子

【関連記事をチェック!】

41歳貯金630万円。子ども2人が私立に進学し学費や住宅ローン返済について相談したい

夫は53歳、貯蓄3700万円。私立中学に入れられる?

37歳貯金140万。子ども2人を中学から私立に入れたい

50歳、貯金1400万円。子どもは中学から私立に進学させたい、老後は海沿いに移り住みたい