収入が不安定の中、老後の備えはどうすれば?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、非正規で複数の仕事をこなしている、47歳の女性。しかし、そのうちメインの仕事が来年契約切れになり、大幅減収となることに……。そんな相談者の老後への不安について、ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

仕事を掛け持ちしており、収入が不安定です

■相談者

木枯らしさん(仮名)

女性/パート・アルバイト/47歳

九州/賃貸住宅

■家族構成

一人暮らし

■相談内容

仕事が安定せず、複数の仕事(非正規)を掛け持ちしています。来年度は仕事が終わるため、ボーナスがなくなる予定です。借家(一戸建て)ですが大家は親のため、家賃は格安で、後年相続することになると思います。保険料は私の現状の収入ではやや分不相応かとも感じています。最近、iDeCoを月1万円で始めました。仕事を安定させるべく努力していますが、今後も収入が不安定な状態が続くと思われるため、老後に向けて、投資を含めた貯金の工夫と望ましい保険についてアドバイスをお伺いできればと思っています。

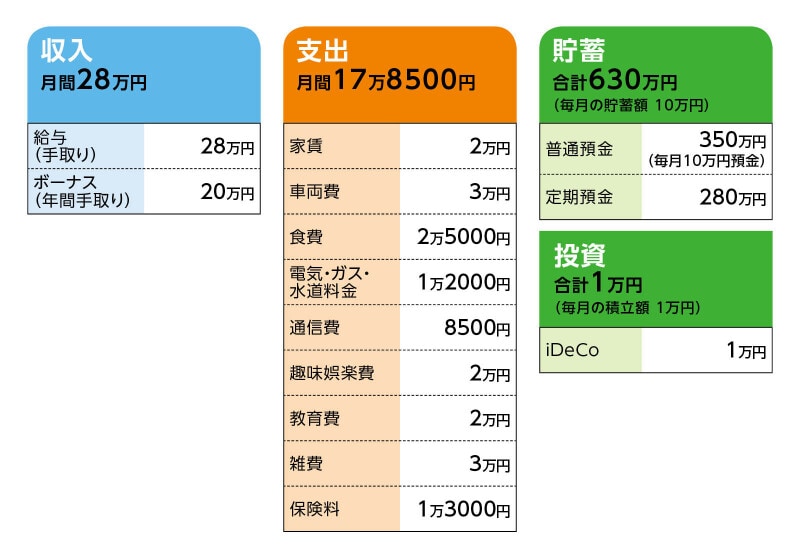

■家計収支データ

■家計収支データ補足

(1)現状の仕事と今後の仕事について

4カ所で働き、すべて非正規雇用。仕事は今後も継続したい。ただ、契約が切れたら終了のため同様の職種の募集がでたらその都度応募するということを繰り返している。収入を安定させるべくできれば定職に就きたいがそれが難しく、現状となっている。

(2)教育費について

奨学金の返還額。

(3)奨学金について

奨学金については、今後11年間で返還終了。

(4)ボーナスの使いみち

固定資産税(親と折半)、クルマの維持費(保険、税金、車検)。

(5)クルマの買い換えについて

昨年中古の軽自動車を購入。次回も中古車を購入予定で予算は50万円(できれば30万円程度)と考えている。

(6)ご両親について

父80歳、母75歳。兄弟は弟が1人。

(7)相続について(相談者コメント)

「親の考えでは実家(現在両親が暮らす一戸建て)と別のところにある土地を弟に、現在私が住んでいる家(中古の一戸建て。所有者は親)を私に相続させる予定と聞いています」

(8)現在の借家(親の持ち家)について

築40年ほど。今年屋根や外壁の修繕をしたため(費用は親と折半)向こう10年ほどは修繕費はさほどかからない見込み。相談者が暮らす以前は親が家賃月額4万6000円で賃貸に出していた。

(9)年金加入期間について

現在、雇用先で厚生年金に加入している。通算加入期間138カ月。

(10)加入保険加入の保障内容

終身保険(80歳で払込終了、死亡1000万円、入院1万円、その他がん特約、女性特有疾病特約あり)=毎月の保険料1万3000円

(11)健康状態と保障について(相談者コメント)

「過去に入院して手術を受けました。この際に保険金を申請しました。現在は回復し大きな持病はありません。ただ現状でも体力的に厳しくこの先もこのような生活を送った場合よくて65歳くらいまでしか生きないだろうと思っています。無論感覚でしかありませんので、自分の老後資金についても考えなくてはと思っています」

■FP深野康彦からの3つのアドバイス

アドバイス1 「細く、長く」働くことが重要

アドバイス2 できるだけ手持ち資金の目減りを抑える

アドバイス3 優先順位は死亡保障より貯蓄が上

アドバイス1 「細く、長く」働くことが重要

現在、月間収支をデータで見ると10万円の黒字。年間120万円貯めることができます。これは、非正規雇用というきびしい条件ゆえ、複数の仕事を掛け持ちされている木枯らしさんの現状を思うと、とても優秀な数字ですし本当によく頑張られていると思います。問題は、ご相談にあるように、仕事が契約期間終了後、再契約が難しく収入が不安定となる点。とくに来年2月で契約が切れる仕事は、年収の70%を占めるもので、それが一気になくなるのは家計的には相当な痛手です。

解決策としては、当然、新たな仕事を見つけ、一定の収入を維持していくことになるわけですが、それはこれまでも繰り返されてきたとのこと。したがって職探しや仕事選びの中身については、これまで同様、継続して頑張ってくださいとしか言えません。

ただし、マネープラン的には言えば、ポイントは「細く、長く」となるかと思います。もっとも避けるべきは、無収入の期間が長引いてしまうこと。そのためには無理もできません。収入を維持するために、さらに仕事量を増やし、結果、健康を害しては意味がありません。収入が下がっても「働ける範囲で無理をしない」ことが重要です。たとえ収入は低くても、60歳以降さらには70歳以降も働くことが、資金的にも有効な老後対策となるからです。

アドバイス2 できるだけ手持ち資金の目減りを抑える

非正規雇用ということで、今後の収入面で確かに不安はありますが、一方でまとまった額の貯蓄があります。現在、630万円。メインの仕事の契約が切れる来年以後も、その他の仕事の状況にもよりますが、仮に同じペースで貯められれば750万円前後にはなるはずです。これは家計にはもちろん、気持ちにも余裕が生まれます。もうひとつ、プラス材料として住宅の心配がないこと。現在、賃料を親御さんに支払っているものの、いずれ相続で受け取ることになります。しかも、築年数はそれなりに古いですが、最近リフォームされています。今後の維持コストという点でも有利です。

それを踏まえて老後の生活費を考えてみます。当然、老後と言っても60代と70代ではかかるコストは異なるでしょうが、ボーナスでカバーしていたコストを月割りで加算しても、生活費は平均して月15万円前後に抑えられるはず。

年金支給開始の65歳までは月15万円の収入を得て、65歳以降、体力的に可能なら年金に収入をプラスして、年間収支で赤字が出ない程度で働く。それにより、できるだけ手持ち資金の目減りの速度を遅くする。何歳までどの程度働けるか、貯蓄はどの程度増やせるかは不確定ですが、老後資金のとらえ方としては、こういう形でいいのではないでしょうか。

アドバイス3 優先順位は死亡保障より貯蓄が上

家計に関しては、減収幅によっては見直しの必要もあるでしょうが、現状はこのままでいいと思います。とくに、趣味娯楽費は木枯らしさんにとって日々の楽しみ、豊かな生活のための必要経費と考えます。とはいえ、保険は検討していいのでは。現状、医療保障は必要ですが、死亡保障は必要ありません。したがって、加入されている終身保険を払済保険にすれば、今後の保険料の支払いはなくなり、今まで支払った保険料分の保障(および解約返戻金)は残せます。

ただし、付加されている医療保障はなくなりますので、別途確保したいところ。病歴はあるものの、現在持病はないということですから、新規での加入は可能かと思います。まずは医療共済を確認してみてください。加入できれば、保険料負担は月1万円程度下がります。

また、木枯らしさんのコメントに「よくて65歳くらいまでしか生きないだろう」とありますので、その思いから終身保険に加入されているかもしれません。そういう不安、リスクはあっても現時点で重い病気でないならば、資金の優先順位は死亡保障の確保より、自身の貯蓄ペースを上げることだと考えます。

投資についても悩まれていますが、今は貯蓄を優先すべきです。積極的に投資リスクは取れません。月1万円で始めたiDeCoは所得控除等の税制のメリットもありますので、現状は継続してもいいですが、これ以上金額を増やすべきではないでしょう。また減収が大きくなった場合、積立の中断、減額ができますのでそこは調整してください。

いろいろと苦しい立場にあり、努力しても報われないこともあるかと思います。結果、ネガティブな思考になることもあるでしょう。しかし現在、木枯らしさんに必要なことは、たとえ金額は下がっても継続して収入を得ることです。そのためにも、前向きに、ときには気楽に考えて長く働ける気持ちを持ち続けてほしいと思います。

相談者「木枯らし」さんから寄せられた感想

先々のことを計画的に考えることができない経済状況にあると自覚しておりましたが、その状況に対しても、的確かつ真摯にご助言くださり心より感謝申し上げます。今後も何とか働きつないでいく以外に道はないということが明確になり、すっきりいたしました。ご助言をもとに保険等も見直していきたいと思います。このたびはありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

48歳一人暮らし、貯金600万円。賃貸の騒音がひどく、マンションを購入したいと思います

46歳、貯金650万円。派遣社員として働き、年100万円は貯金できていますが不安です

47歳実家で暮らし、要介護の母親の年金に頼っていますが、できるだけ自立して生きていきたい

45歳、貯金750万円。がん治療後に時短勤務となり収入が月2万減ってしまいました