購入予算を上げると返済が厳しくなるでしょうか?

希望の土地だと予定より500万円ほど相場が上がってしまいます……

◆相談内容

「新築一戸建ての購入を検討しています。当初の予算は3500万円でしたが、希望の土地が思ったより高く、予算を4000万円まで上げようかと考えています。希望の土地は利便性が高く、これから地価が上がっていくことが考えられるため、少し高くても今買っておいて損はないだろう、と考えるいっぽうで、地価が上がることで固定資産税の負担も懸念されますし、ローンの返済でかつかつになるくらいであれば、もっと郊外で土地の価格を抑えてもいいのではとも……。私たちの家計で4000万円の住居購入は現実的でしょうか。また、頭金を500万円用意していますが、もう少し貯金から上乗せしたほうがいいでしょうか。アドバイスいただけますと幸いです」

「新築一戸建ての購入を検討しています。当初の予算は3500万円でしたが、希望の土地が思ったより高く、予算を4000万円まで上げようかと考えています。希望の土地は利便性が高く、これから地価が上がっていくことが考えられるため、少し高くても今買っておいて損はないだろう、と考えるいっぽうで、地価が上がることで固定資産税の負担も懸念されますし、ローンの返済でかつかつになるくらいであれば、もっと郊外で土地の価格を抑えてもいいのではとも……。私たちの家計で4000万円の住居購入は現実的でしょうか。また、頭金を500万円用意していますが、もう少し貯金から上乗せしたほうがいいでしょうか。アドバイスいただけますと幸いです」

◆相談者

かぺさん(31歳女性・パート・既婚)

家族構成/夫31歳公務員・子ども2歳、1歳

住まい/北海道

◆現在の家計収支の状況

手取り月収/38万円(夫23万円・妻15万円)

ボーナス/夫80万円

毎月の支出/約33万円

・主な支出内訳

住居費/8万5000円

車両費/5000円

食費・外食費/6万円

光熱費/2万円

通信費/5000円

趣味・教養・娯楽費/1万円

教育費/1万円

保育料/4万5000円(来年度から約2万円)

家族のこづかい/月の残額を充てる

先取り貯蓄/7万円

保険料/3万円

ドル建て終身保険(老後の生活資金用に。10年払込、2年半ほど経過)

夫:月1万円(為替により変動あり) 死亡保障:3万ドル

妻:月1万5000円(同) 死亡保障:5.3万ドル

医療保険(死亡保障なし、60歳まで払込)

夫:年3万3000円(保障内容:日額5000円、先進医療特約限度額2000万円、がん通院特約日額5000円、重度三大疾病一時金特約10万円)

妻:年3万7000円(保障内容は夫に同じ)

ボーナスの使い道/ほぼ全額貯蓄

その他/今年、新車購入。児童手当はすべて貯蓄

調整予備費/50万円

貯蓄総額/1200万円

頭金500万円、1年以内に購入する想定で今後の家計状況をシミュレートします

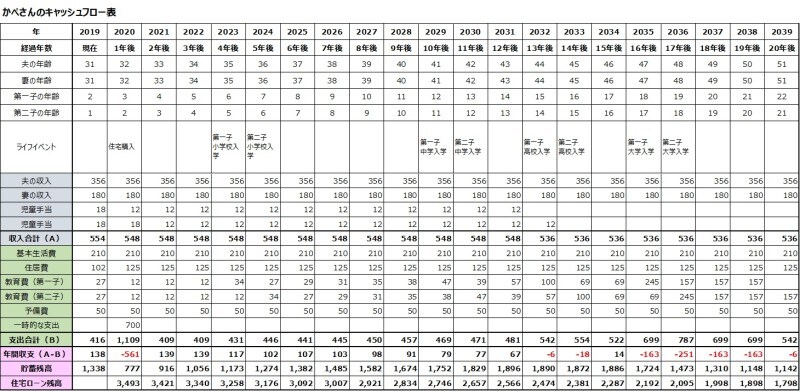

小さなお子さま2人を育てながら、貯蓄がすでに1200万円あるというのは、大変立派な家計だと思います。利便性の高い立地の新築一戸建てを希望とのこと。1年以内に購入するとして、今後の家計がどうなるか、一緒に考えてみましょう。今回は、いただいた家計状況をもとに、キャッシュフローを試算しました。毎月の支出は、約33万円ということですが、ここから住居費と毎月の貯蓄分をのぞいた、17万5000円を基本生活費としました。また、自動車税、固定資産税、年払いの保険料などがありますので、年間でかかる支出と予備費として50万円を計上しています。

教育費については、保育費はいただいた支出額のとおりとし、その後の教育費は、高校まで公立、大学は公私・文理系の全国平均額で試算しています。

※幼稚園~中学校:平成28年度「子供の学習費調査」(文部科学省)

※高校、大学:平成30年度「「教育費負担の実態調査結果」(日本政策金融公庫)

※基本生活費は変わらないものとし、出産・育児休業中の妻の収入は50%とする。物価上昇、運用利回りなどの変動率は加味せず、ゼロとしている

◆仮定の住宅ローン条件と住宅購入から20年後までのキャッシュフロー

<住宅ローンの条件>

購入希望価格:4000万円の新築一戸建て

頭金:500万円(物件価格の1割強)

諸費用:200万円(物件価格の5%)

借入金額:3500万円

返済期間:35年 ローン金利:1.3%(35年固定) 元利均等・毎月返済のみ

毎月返済額:10万4000円

※単位は万円

4000万円でも心配の少ない結果。年子の大学費用の確保は必須です!

現在、1200万円の貯蓄があるので、そのうち500万円を頭金、諸費用200万円を使って、4000万円の新築一戸建てを購入しても、今のような貯蓄に対する意識を維持できれば、それほど問題ないと思います。ただし、お子さまは年子ですので、大学が重なる2年間が特に家計は厳しくなります。ここを乗り切るために、1人600万円~700万円を目途に、大学にかかる費用をきちんと確保しておきましょう。頭金を増やせば、毎月の返済額を減らすことができますが、手元資金をあまり減らしてしまうのは、避けた方が無難です。第2子が大学を卒業する20年後で、貯蓄は約1150万円。ここから60歳までが貯め時となり、年150万円ほど貯められる計算なので、退職される60歳時点で貯蓄は約2500万円。61歳からは貯蓄が減っていきますが、公務員であるご主人の退職金を加えれば、ご夫婦の老後資金としても、ある程度安心できる金額ではないでしょうか。ただし、毎月の返済額を抑えるために、35年返済(固定金利)でのシミュレーションのため、住宅ローンが完済するのは67歳となります。

そこで、

①教育費の目途が立ったら、ボーナスなどから繰り上げ返済をして返済期間の短縮を図る

②60歳時点でのローン残高は800万円程度なので、退職金で完済する

③60歳から65歳までは定年延長、継続雇用などで働きながら、返済していく

などの方法を考えておくといいでしょう。

ご主人が公務員なので、退職金の目途が立つ、60歳以降の働き方の選択も可能、という前提ですが、住宅ローンを借りる際には、長期的な想定もしておきたいものです。

【そのほかの住宅のお金診断をみる】

3700万円の住宅購入は可能?世帯手取り年収400万円台

4500万円の住宅購入を希望しています。33歳子ども2人・手取り年収600万円世帯

価格3000万円の住宅購入を希望。32歳会社員 手取り25万円

価格3600万円、頭金800万円で住宅購入を希望。32歳で第2子も考え中です

子どもと一緒にいられる時間は限られている。大切にしたいことをご夫婦で話し合いましょう

お子さんが巣立ったあと家をどうするか、今から考えておくことも重要です

キャッシュフローとしては、現在の条件である限り、それほど厳しいわけではありません。ただ気になるのは、「利便性が高いので、地価が上がるから、買っておいて損はない」という点。今後、少子化がさらに進み、不動産の流動性が低くなる可能性もあります。今、期待されているような結果になるとは限りません。売却なども視野に入れているのであれば、少なくとも現在の近隣での売買事例や、もし賃貸にするなら、いくらぐらいで貸せそうか、なども調べておくといいでしょう。

4000万円にした理由が、どうしてもここに住みたい、という気持ちではないのも少し気がかりです。一戸建ては、定期的な修繕も必要ですし、老後も住み続けるのであれば、バリアフリーなどのリフォームの費用もかかってきます。お子さまが独立したあと、住まいをどうするかは、ご夫婦でしっかりと話し合ってみてください。

なお、3500万円の一戸建てであれば、もちろん、家計はもっとラクになります。さらに、500万円削減した分で、家族4人での時間をもっと充実させられるかもしれません。お子さんと一緒に暮らせる時間というのは実はそれほど多くありません。住宅の価格を抑えて、お子さんとの思い出を残すことにもっとお金をかけてみる、というのも素敵な選択だと思います。もちろん価値観は人によってまちまちですから、かぺさんご家族の人生において、何を大切にしたいのか、何のお金を優先するのか、ご夫婦でもう一度考えてみることをオススメします。

また、生命保険についてですが、現在、ドル建ての終身保険のみで、お子さまが成人するまでの保障としては、不足です。住宅購入のタイミングで住宅ローンに付帯の団体信用生命保険に加入されると思いますが、それは万一のときに住宅ローンが相殺されるのみです。それを加味しても、お子さま1人につき、1500万円~2000万円程度の定期保険で保障を確保するようにしてください。掛け捨ての割安な保険で十分です。

この先、長い人生をすべて想定することは無理ですが、車の買い換え、家族旅行、子どもの進学費用、万一のときの医療費、住宅の修繕費など、ある程度、予算のイメージがつくものについては、書き出しておくといいでしょう。

とても貯蓄の意識が高く、しっかり物事を考えていらっしゃるかぺさんご夫妻だと思います。家族4人で楽しく過ごせる家が見つかることを祈念しています。

※診断結果は、あくまでも現在の家計状況からの概算です。将来を保証するものではありません。

解説・キャッシュフロー作成

伊藤加奈子

All About貯蓄ガイド、ファイナンシャルプランナー。不動産・住宅情報誌、マネー誌の編集者を経て独立。現在は、「むずかしいお金のことをわかりやすく伝える」ことをモットーに、各種WEBサイトにマネー関連記事を提供している。自身は40歳で中古マンションを購入し、フルリノベーション。10年後に売却して、沖縄に一戸建てを建築。2013年に沖縄移住。