消費税増税 (8%→10%)で住宅購入はどうなる?

いよいよ2019年10月に消費税が8%から10%にアップします。すると消費税の負担感が増し、住宅などの高額な買い物へのモチベーションが下がってしまう人もいるでしょう。もし4000万円の住宅を購入すれば、消費税は80万円も高くなります。

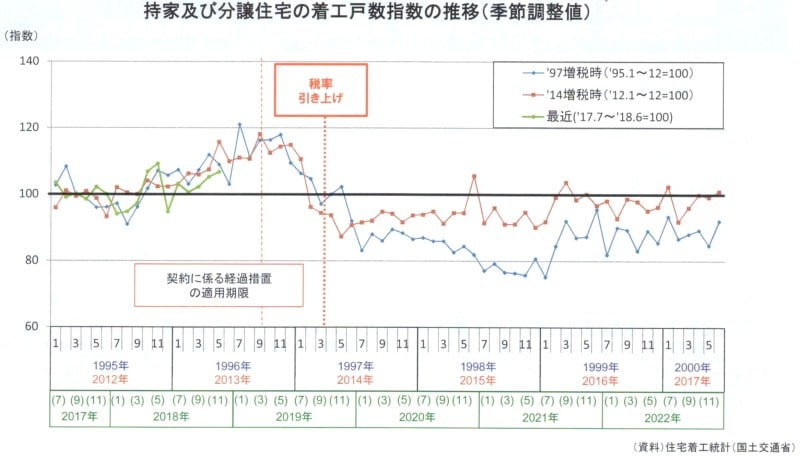

過去にも幾度かあった、消費税の増税時にはどのような影響があったでしょうか。過去に消費税の引き上げがあった1997年4月(消費税率3%→5%)や2014年4月(同5%→8%)前後の住宅着工戸数の指数推移を見ると、増税前に駆け込み需要があり、増税後はその反動でしばらく買い控えが発生しました。

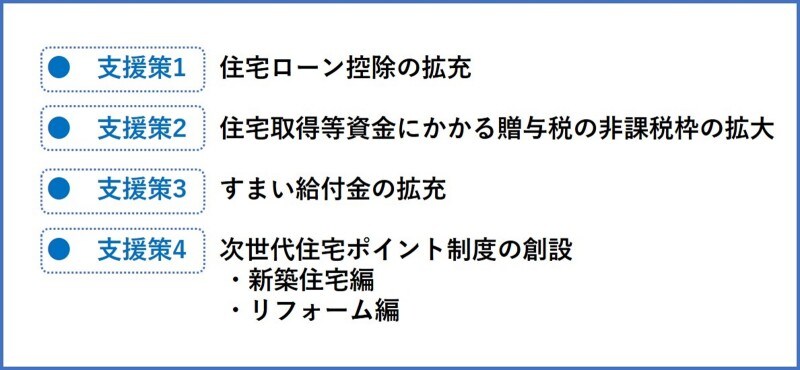

この経験をいかし、今回はそのような経済への影響を少なくするため、政府は様々な住宅取得支援策を講じることを発表しています(下表参照)。

このうち住宅ローン減税の拡充と贈与税非課税枠の拡大について、具体的にどのような内容なのか見ていきましょう。

<目次>

住宅ローンの減税を受けられる期間が10年から13年に延長

住宅ローン減税制度とは、住宅ローンを借りて住宅を購入する場合に、購入者の金利負担を軽減するために設けられた制度です。一定の条件のもとで住宅ローンの借入金の一部を所得税から控除します。もともとは1972年に導入された住宅所得控除が始まりと言われており、その時々の国の財政状況に合わせて拡大縮小を繰り返し、近年では消費税の引き上げの際に、引き上げ分の負担を軽減させるためにこの住宅ローン減税を拡充する施策が取られています。

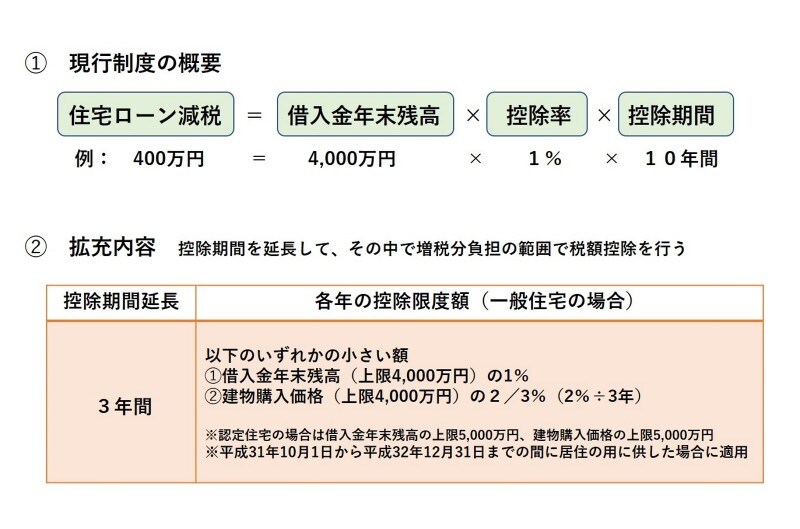

現在(2019年9月30日以前)の住宅ローン減税は、10年間にわたり年末のローン残高の1%が所得税から控除され、一般住宅で最大40万円/年(最大額400万円)の恩恵を受けることができます。なお所得税から控除しきれない分は住民税からも一部控除されます。

2019年10月に消費税が8%→10%になり、消費税10%の適用を受けて住宅の取得等をし、2019年10月1日から2020年12月31日までの間に入居した場合には、控除を受ける期間が3年のびて13年に延長されます。この延長された3年間で、建物購入価格の消費税2%分の範囲を減税しようというものです。

具体的には以下の(1)(2)のうちいずれか少ない金額が3年間にわたり所得税から控除されます。

(1)住宅ローン残高または住宅の取得対価(上限4,000万円)のうちいずれか少ない方の金額の1%

(2)建物の取得価格(上限4,000万円)の2%÷3

※ なお、新築・未使用の長期優良住宅、低炭素住宅の場合は上限が5,000万円になります。

※ 消費税率の引き上げ時期と経過措置

原則として2019年4月1日以降に契約し、2019年10月1日以降に引き渡される場合は消費税率10%が適用になります。また、契約時期に関わらず10月1日前に引渡があったものについては、消費税率は8%が適用されます。但し、注文住宅の請負契約については、経過措置があり、3月31日までに契約したものであれば、引渡しが10月1日を過ぎたとしても消費税率は8%が適用されます。

住宅ローン減税の拡充を受けられる対象住宅

住宅ローン減税の拡充対象は、新築住宅だけではありません。中古住宅の購入や、増築、改築、一定規模以上の修繕・模様替え、耐震・省エネ・バリアフリー改修で工事費が100万円以上のものは対象となります。但し中古住宅を個人間で売買した場合はもともと消費税がかからないため対象外になります。住宅ローン減税拡充の対象要件:新築住宅の場合

・自ら所有し、居住する住宅であること

・新築または所得してから6か月以内に入居すること

・床面積が50m2以上であること

・床面積の1/2以上が居住用であること

・住宅ローンの借り入れ期間が10年以上であること

・住宅ローン申込者の年収が3,000万円以下であること

住宅ローン減税拡充の対象案件:中古住宅の場合

新築住宅の要件に加え以下の条件を満たすこと

・建築後使用されたものであること

・木造なら築後20年以内、マンション等なら築後25年以内であること(※1)、または一定の耐震基準が満たされるもの(※2)

・※1、※2のいずれかにも該当しない場合、取得日までに必要な耐震改修を行い、耐震基準の適合することが照明されたもの

・生計を共にするもの、特別な関係にあるものからの取得ではないこと

・贈与による取得ではないこと

住宅ローン減税の対象となる「増改築」とは?

増築とは、すでに建っている建築物の床面積を増やすこと。例えば・既存の住宅につなげて部屋をひとつ増やす

・同じ敷地内に子ども部屋の別棟を建てる などが該当。

住宅ローン減税の対象となる「一定規模以上の修繕」とは?

修繕とは、経年劣化した建物の部分を、既存のものと概ね同じ位置、同じ材料、形状、寸法のものを用いて原状回復を図ることです。大規模の修繕とは、修繕する建築物の部分のうち、建築物の主要構造物(壁・柱・床・梁・屋根・階段)の一種以上を、1/2以上修繕することをいいます。

例)カラーコロニアル葺の屋根が劣化してきたため、同じカラーコロニアル葺の屋根に吹きなおした → 屋根面積の1/2以上を行う工事を含めば大規模修繕に該当。

住宅ローン減税の対象となる「一定規模以上の模様替え」とは?

模様替えとは、建物の構造や規模、機能を大きく変えることなく改造することです。原状回復するというよりも性能の向上を図ることをいいます。

大規模の模様替えとは、模様替えする建築物の部分のうち、主要構造物(壁・柱・床・梁・屋根・階段)の一種以上を、1/2以上模様替えすることをいいます。

例)地震対策のため、重い瓦屋根を軽い鉄板葺きにした → 屋根面積の1/2以上を行う工事を含めば大規模の模様替えに該当。

住宅ローン減税の対象となるリフォームとは?

■マンションの区分所有する部分で、床または階段・間仕切壁・主要構造部である壁のいずれかのものの過半について行う修繕または模様替え■居室・調理室・浴室・便所・その他の室(洗面所・納戸・玄関・廊下)のいずれかの床または壁の全部についての修繕または模様替え

■一定の耐震基準に適合させるための修繕または模様替え

■以下1~8のいずれかのバリアフリー改修工事

1. 通路または出入口の拡幅 2.階段の勾配の緩和 3.浴室の改良 4.便所の改良 5.手すりの取り付け 6.段差の解消 7.出入口の戸の改良 8.滑りにくい床材料への取り換え

■省エネ改修工事 改修部分の省エネ性能がいずれも平成28年基準以上となる以下の工事で、1または1の工事と合わせて行う2~4の工事。

1. 全ての居室の全ての窓の断熱性を高める工事または日射遮蔽を高める工事

2. 天井及び屋根の断熱改修

3. 壁の断熱改修

4. 床の断熱改修

住宅取得等資金に係る贈与税の非課税枠も拡充へ

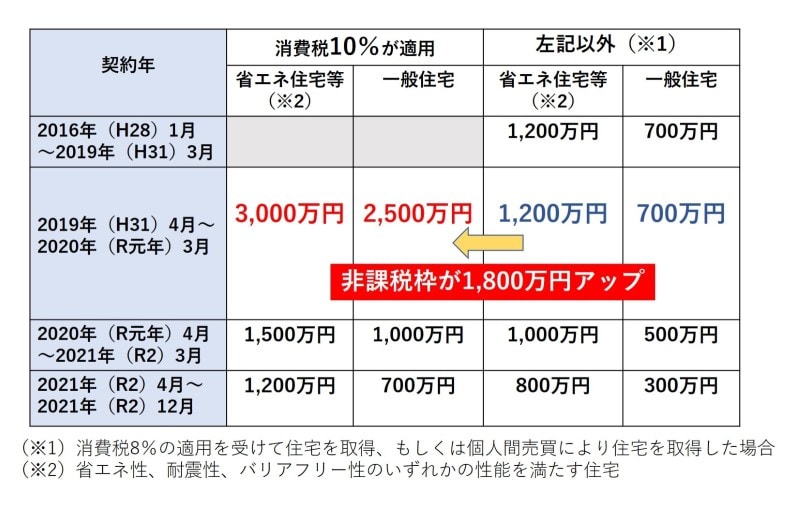

親や祖父母などから住宅資金の贈与を受けると贈与税がかかりますが、一定の額までは贈与税がかからない「住宅取得資金贈与の非課税」制度を利用できます。この非課税枠は、消費税率や契約時期、住宅の性能などの条件により決まります。例えば2016年1月1日~2020年3月31日の間に契約した一般住宅で消費税8%の物件では、非課税枠は「最大700万円」(省エネ性、耐震性、バリアフリー性のいずれかの性能を満たす質の高い住宅では「1,200万円」)です。

一方、2019年4月1日~2020年3月31日の間に契約した一般住宅で消費税10%の物件では、非課税枠は「最大2,500万円」(省エネ性、耐震性、バリアフリー性のいずれかの性能を満たす質の高い住宅では「最大3,000万円」)です。

また、契約時期がそれ以降にずれ込むと非課税枠は縮小されるので注意してください。

今回見てきたように、増税後に住宅の買い控えが起きて経済の落ち込みが起きないよう、消費税が8%から10%に引き上げられても、住宅ローン減税の拡大や贈与税非課税枠の拡大など、ソンをしないような施策が講じられることになっています。

また、住宅ローン減税の拡充は支払っている所得税等から控除する仕組みのため、収入が少ないとその恩恵が小さくなります。それを補うために「すまい給付金」制度も導入される予定です。これらを利用できる人は、増税前に慌てて購入を決める必要はありません。どのような買い方をしたらメリットを享受できるのか、しっかり検討してみてください。

【参考サイト】

住宅ローン減税、消費税10%になったらどうなる?

住まい給付金 住宅ローン減税制度の概要(国土交通省)

Copyright(c)2019 住まいのアトリエ 井上一級建築士事務所 All rights reserved.