セカンドライフが心配です。老後資金はどう貯めれば……?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、しばらく家族のことで貯蓄する余裕がなかったという40代の会社員女性。将来、老後資金はどう貯めるべきか、投資が必要ならどのようにすればいいか? ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)マネープランクリニックのネットラジオ番組『2020年の家計防衛』を始めました!

ぜひご視聴ください!

■相談者

クリームシチューさん(仮名)

女性/会社員/46歳

東京都/賃貸住宅

■家族構成

同居人(男性)

■相談内容

家族の事にお金がかかり、貯金する余裕がなかったが、それがようやく落ち着いたので今後のマネープランをアドバイスいただきたいです。心配な点は、セカンドライフの資金が足りないという不安。それに向けての貯蓄法、または適切な運用法が知りたい。

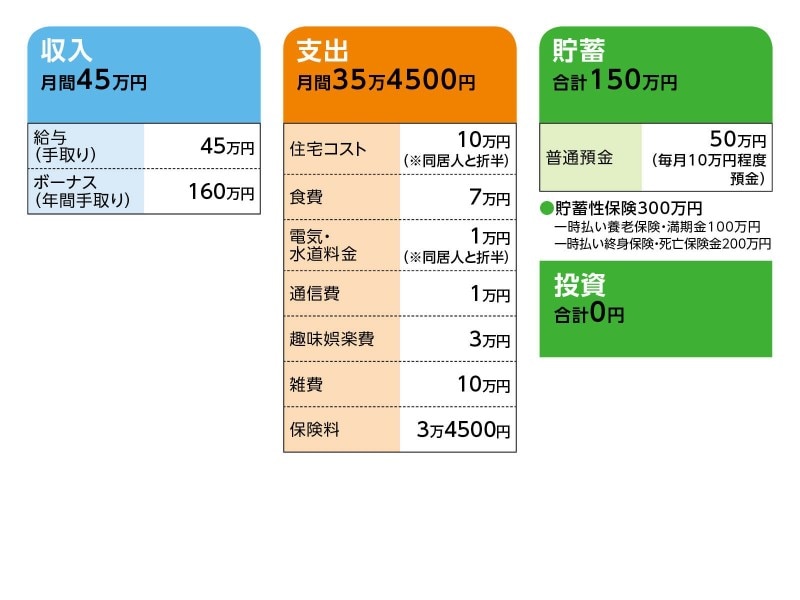

■家計収支データ

■家計収支データ補足

(1)ボーナスの使いみち(今年の予定)

・旅行費用20万円、PC買い換え10万円、仕送り10万円、被服10万円、こづかい10万円、貯蓄100万円

(2)雑費の内訳

本購入費2万円、美容費3万円、交際費4万円、消耗品1万円

(3)加入保険について

・本人/定期保険(保険期間70歳まで)=毎月の保険料3000円

・本人/医療保険=毎月の保険料5000円

・本人/がん保険=毎月の保険料5000円

・本人/がん保険=毎月の保険料1500円

・本人/米ドル建て終身保険=毎月の保険料2万円

・本人/終身保険(死亡保障200万円)=一時払い

(4)

定年と退職金について

定年は65歳。退職金制度はなし。

(5)生活費の折半について

同居人との「家賃と水道光熱費の折半」は少なくともあと5年は継続されるとのこと。他の生活費は買った人がそのまま負担。

(6)定年後の住宅について

UR等の賃貸に移る予定。その時の状態によっては、シェアハウスも検討予定。

(7)同居人の方について

個人事業主(国民年金)、定年なし、今の関係は継続予定。事実婚への移行はあり得るとのこと。

■FP深野康彦の3つのアドバイス

アドバイス1 現状の貯蓄ペースを維持できれば安心

アドバイス2 マネープランとしては同居人も考慮すべき

アドバイス3 iDeCoで確実にメリットを得る

アドバイスの詳細はこちら>>