副業の額面合計が20万円超から確定申告が必要

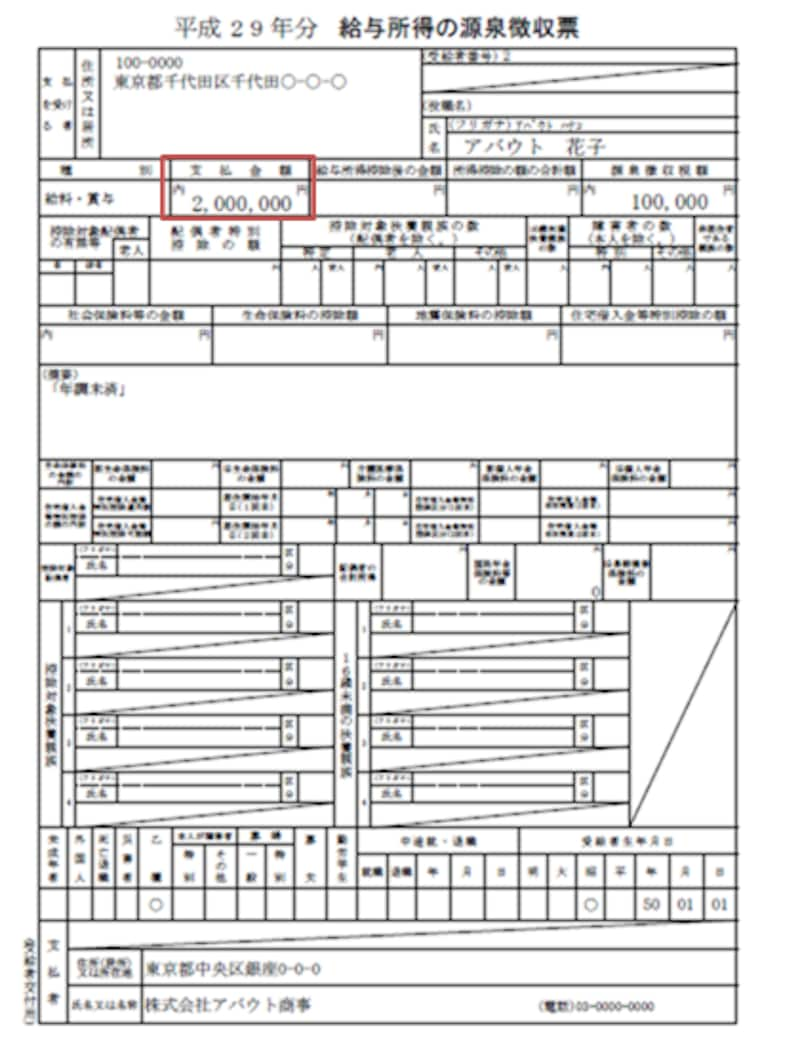

副業先から給料をもらう会社員の場合、確定申告の義務があるかを判断するには、副業先でもらった源泉徴収票の支払金額の欄を確認しましょう。

源泉徴収票の支払金額の欄が20万円を超えていれば確定申告の義務があります。

副業先が2社以上ある場合は、それぞれの源泉徴収票の支払金額の欄の合計が20万円超であれば確定申告の義務があります(ただし、確定申告書を作成した結果、源泉所得税の還付を受けられる場合には、副業の支払金額の欄が20万円超でも、確定申告は任意となります)。

副業の確定申告の必要書類は「すべての源泉徴収票」

2社以上から給料を受けている会社員が確定申告をする場合、年末調整を受けた会社での源泉徴収票と、副業の源泉徴収票の2つが必要となります。

確定申告をする際には、年末調整で受けていない控除や、年末調整では対象にならない控除(医療費控除やふるさと納税の控除など)を除けば、すべて源泉徴収票の数字や表示を確定申告書に転記するだけです。

確定申告の方法には2種類あります。

1. e-TAX:税務署に確定申告書の内容をデータ送信する方法

2. 紙に印刷して税務署に持参または郵送で提出する方法

e-TAXで行う場合には源泉徴収票の内容を転記し、紙で提出する場合には、メインの仕事か副業かを問わず源泉徴収票の原本を提出します。

つまり、源泉徴収票がないと確定申告書の作成が進められないので、まずは給料を受け取っている会社ごとに源泉徴収票を準備しましょう。

源泉徴収票は、毎年最後に受け取る給与明細といっしょに渡されます。受け取っていない場合は、会社に確認しましょう。副業で働いている会社は源泉徴収票の発行を忘れがちなところもありますので確認が必要です。副業先が2社以上ある場合には、すべての給料について申告しなければなりません。入手できた源泉徴収票だけで確定申告することはできない、という点にも注意しましょう。

副業の確定申告には「確定申告書等作成コーナー」を使おう

確定申告のやり方については、税務署で確認しながら作成する方法もあります。ただ、確定申告の時期は非常に混雑していますし、窓口が空いている時間も限られています。そこで、オススメなのが、国税庁が用意している「確定申告書等作成コーナー」のページです。

2社以上で勤務している場合の確定申告書の作成も対応していますので、指示に従って入力していくだけです。自宅でもできますし、時間も気にする必要がありませんので非常に便利です。

副業をしている場合、毎年のように確定申告する場面が出てくるでしょう。場所を選ばずに確定申告ができる「確定申告書等作成コーナー」の活用は、副業の方にとって重要なツールといえます。