タイミングを考えるときの2つの要因

マイホームは若いうちがよい?

(1)外的要因

(2)内的要因

外的要因とは、住宅の量や価格、ローン金利、増税減税などの購入環境がどうなっているかです。住宅の量や価格は、地域や住宅の種類によって動きが異なるという状況になっていますが、2017年3月現在の購入環境は、「史上最低レベルの低金利」「消費税率10%への引き上げ前」「住宅ローン減税の拡充・住宅取得資金の贈与の非課税制度などの購入支援充実」などから、良好といってよいでしょう。

だからと言って、自分にとっての買い時かどうかは別です。マイホームを持つことは、生活の基盤となる場を持つことですから、自分のライフプラン・マネープランにとってのタイミングを重視したほうがよいでしょう。

35歳までに買うと、時間を味方にできる

いずれはマイホームがほしいと考えているなら、原則として、若いうちに、できれば35歳までに買うのが良いというのが私の持論です。その最大の理由は、「時間を味方にできるから」です。どういうことか、詳しく説明していきましょう。

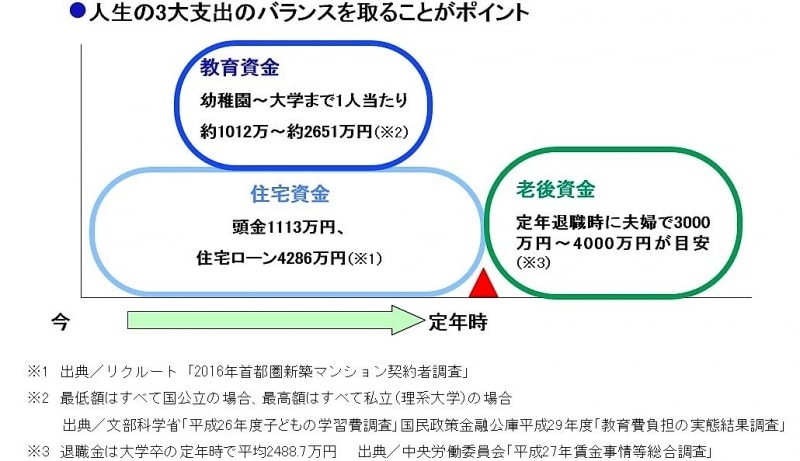

人生には、3大支出と言われるものがあります。「住宅資金」「教育資金」「老後資金」の3つです。

住宅資金はどこにどういった住まいを選ぶか、教育資金はそれぞれの家庭の教育方針で、老後資金は年金の額や老後の暮らし方で、それぞれ必要な資金の額は異なります。

図1に参考として金額の目安を入れてみましたが、課題となるのは住宅資金と教育資金が重なることでしょう。

具体的なマネープランを例にして、考えてみましょう。

図2は、子どもの誕生をきっかけに、30歳のときに住宅ローンを借りてマイホームを購入した人の65歳の定年を迎えるまでのマネープランです。

30歳でマイホームを買うときに頭金や諸費用の支出があるので、住宅資金の支出は30歳時点で高くなっています。住宅ローンは、返済期間35年の全期間固定金利型を想定しています。家賃であれローン返済であれ、住宅費用は家計の中でも負担が大きいものなので、図の支出の高さもそれなりに高くなります。

一方、教育資金は、3年後に子どもが幼稚園に入園してその後大学(私立文系)まで進学したと想定(給食費や学用品、通学費用、塾などを含む総額約1477万円)すると、住宅資金の上に教育資金が図のように重なります。教育費の最大の支出時期は大学入学時ですから、計画的な貯蓄でこの支出に備える必要があるわけです。

では「いつ貯めるか」ということですが、子どもが誕生してから例えば1~2万円などを毎月積み立てるという方法もありますし、教育資金の負担が軽いときを利用して貯めるという方法もあります。

他方で、老後資金の備えをする必要もあります。原則は、退職金はそっくり老後資金に充てるということ。定年時に残っている住宅ローンを退職金で返すということは、避けるべきでしょう。退職金で不足する分は、その額を定年までに貯蓄しなければなりません。

さて、「貯め時」は、次の3つです。

- 子どもが幼稚園に入園するまでの間

- 子どもが公立小学校に通学している間

- 子どもが大学を卒業した以降、定年まで

若いうちにマイホームを買えば、最長の35年返済でローンが組めるので、毎月の返済額を抑えることができます。教育資金を貯める期間も長くなるので、少しずつでも時間をかけることで多く用意できるようになります。

35歳で買った場合は、70歳までの35年返済でローンを借り、子どもの大学卒業後の貯蓄などで「繰り上げ返済」をすることで、返済期間を5年間短縮し、定年までに返済を終えることができます。5年間の短縮ならそれほど難しいことではありません。

では、40歳以上で買うのはダメなのでしょうか?

ライフプランや収入・支出は、それぞれの世帯で違いますから、自分のマネープランを考えて判断すればよいでしょう。

例えば、お子さんがいらっしゃらないとか、住宅購入資金や教育資金を親から援助してもらえて支出を抑えることができるとか、年収が高いのでいつでも貯蓄できるとか、それぞれの場合で3大支出を負担できるなら、問題はないはずです。

ほかにもメリットはいろいろある

実は、若いうちに買うことのメリットは、ほかにもあります。例えば、「ローンの返済が続くことになるので、家計を見直したり、無駄を見つけたりできる」「結婚している場合は、夫婦の将来設計を真剣に考える機会になる」など。

若いうちはあまり家計のことを考えたりしないものですが、家を買えば住宅資金の見える化ができる一方で、ローン返済が定年まで続くことになるので、これまでの考え方を切り替えることが求められます。

最近は夫婦のお財布はそれぞれのもので、互いに相手の収入や貯蓄の額を知らないというケースも多いようですが、マイホームを買うならそうはいきません。子どものことはどう考えているのか、どんな教育方針を考えているのかなど、きちんと話し合うチャンスにもなります。

また、定年までに住宅ローンを返し終えれば、年金生活になったときに、住宅のメンテナンス費用はかかりますが、家賃のような重い負担はありません。この点は、老後資金にも大きく影響するでしょう。

ただし、若いうちに買えばよいと言っても、ただ若ければよいというわけではありません。収入が安定していなかったり、稼いだだけ使い放題で貯蓄ができないといった人は、時間を味方につけることが難しいでしょう。

マイホームがほしいと考えるなら、貯蓄の習慣ができるように家計の見直しから始めたいものです。