結婚以来、同じ家計簿を使って欠かさず家計簿をつけている、という人もいるでしょうし、最近は、簡単に口座連携できる家計簿アプリを活用しているという人も多いでしょう。

実は、筆者には、家計簿をつける習慣はありません。生活のスタイルが変わったときに、半年ぐらい支出の変化をチェックするためにメモを残しますが、ある程度、支出の傾向が分かった時点で、家計簿をつけるのをやめます。

その代わり、必ず実行しているのが、資産表の記入です。保有している金融口座ごとに、残高を確認するのです。

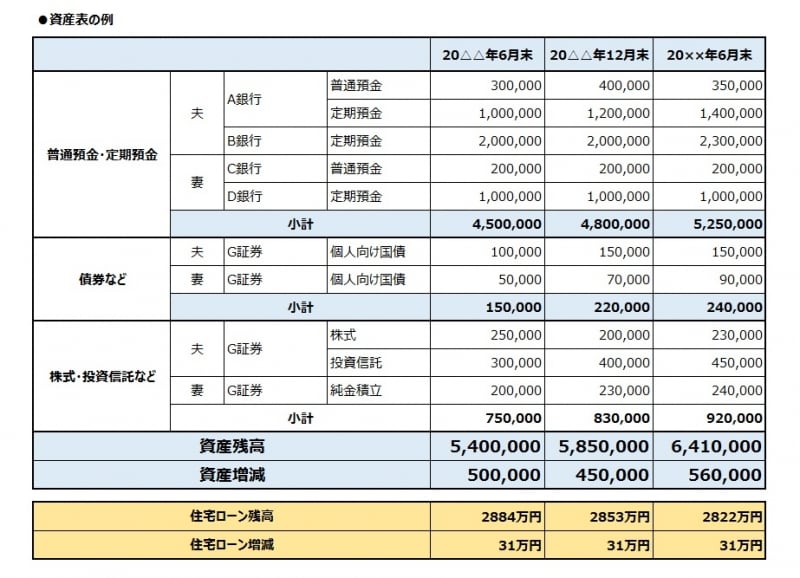

すべての金融機関と口座を洗い出し、それぞれの残高を記入します(表計算ソフトを使用するとラク)。この半年、1年でどれだけ貯蓄が増減したのか、株式投資や投資信託などの評価額はどうであったのか、預貯金と投資のバランスはどうなっているのかなど、全体を俯瞰してみることにしています。

ボーナス時期に試算表をチェックする習慣を!

みなさんは、ボーナスを受け取る6月、12月など半年に1度程度、資産表でチェックしてみるといいでしょう。半年、1年でどれだけ貯蓄ができたのか、それとも思うように貯蓄ができなかったのかが、ひと目でわかります。定期預金など貯蓄性の預金が増えておらず、普通預金口座の残高が大きく変動するようであれば、毎月の収支管理ができておらず、残ったお金が普通預金口座にほったらかされている、ということも確認できるでしょう。年初に立てた貯蓄計画とのズレがあれば、来年の目標として新たな貯蓄計画も立てやすくなるでしょう。

投資に関しては、売買履歴をきちんと残していても、1年での投資成果はどうだったのかをチェックすることが大切です。頻繁に売買をしない人でも、現在の評価額はどうなっているのか、このまま保有するのか、売却するのか、買い増しするのかなど、今後の投資についての考えを整理することも必要です。

また、iDeCo(個人型確定拠出年金)を利用しているなら、投資先や配分の変更をするのか、掛金を増やすのかなどのチェックも忘れないようにしたいものです。

資産表は、いわば、半年、1年の貯蓄・投資の成績表で、その後の資産形成の予定表にもなるということです。

夫名義、妻名義、住宅ローンの残債もチェック

資産表を記入する際、夫婦であれば、それぞれの名義別に書き出し、世帯合計ではどうだったのか、また、住宅ローンの返済があれば、ローンの残債もチェックするといいでしょう。夫婦の貯蓄は、それぞれが管理している場合でも、半年、1年に1度は、お互いにチェックし合うなど、ルール決めすることをおススメします。きっと夫が貯蓄してくれている、きっと妻が貯蓄してくれている、と思っていると、2人とも貯蓄をさぼっていて、年間での世帯貯蓄が少しも増えていなかった、という事態を回避するためです。夫婦共働きの世帯では、お互いの収入や貯蓄額を知らない、ということも少なからずありますが、年に1度は、将来の貯蓄計画も含めて、きちんと夫婦で確認し合う時間をとりたいものです。

住宅ローンに関しては、返済終了まで長い期間にわたりますが、ローンが確実に減っている、ということを実感することも大事です。また、資産全体を見渡して、貯蓄に余裕がありそうなら、ボーナスからいくら繰り上げ返済したらいいのか、というチェックにもなります。

下表は、筆者がつけている資産表をもとに作成したものですが、各家庭で続けやすいようにアレンジしてみてください。勤務先で財形貯蓄や企業型確定拠出年金をしている場合は、会社で行っている資産形成は別項目にしてもいいでしょう。参考までにご活用ください。

自営業、フリーランスも総決算を。年度決算でもOK

自営業者やフリーランスの場合、確定申告があることから、1~12月で自身の資産については決算できる状況にあります(法人化している場合の決算とは別)。収入、所得、税額など把握するとともに、貯蓄についても、決算してみるといいでしょう。仕事用と自身の生活口座を分けて管理している場合は問題がありませんが、口座を分けていない場合、個人としての収支、貯蓄の増減があいまいになりがちです。収入が不安定な自営業者、フリーランスは、収入から先取りで貯蓄することや、積立投資に消極的です。しかし、公的年金などの社会保障が手薄な人こそ、先取り貯蓄、積立投資が必要なはずです。毎月の収入に変動があっても、年間を通しての収支が確認できれば、無理のない範囲での積立貯蓄や積立投資すべき額もみえてきます。その額が少ないようであれば、来年の仕事の仕方を見直すきっかけにもなるでしょう。

また、子どもがいる家庭では、年間のとらえ方を、年末ではなく、年度末にしてもいいかもしれません。

子どもが大学を卒業するまでは、3月、4月に出費が集中します。特に、中学から高校、高校から大学に進学となると、年度末に、ある程度のまとまったお金が出ていきます。貯蓄の増減をみるときに、この時期にがくっと減ってしまうので、その理由が明確になる年度末で決算するというのも、ひとつの考え方です。

いずれにしても、毎月の収支だけしっかり管理していても、お金は貯まりません。日常的に使うお金、近い将来使うお金、自分たちの老後のお金と、貯蓄や投資の目的はさまざまですが、資産表をつけることで、その目的、目標額、達成状況も確認できます。ボーナス時期、年末年始など、口座残高の変動が大きなときに資産表で整理し、今後の貯蓄・投資プランを再確認してみてください。

【関連記事】

ボーナスで家計の立て直し。臨時出費の貯蓄がキモ