社会保険料控除と小規模企業共済等掛金控除

事例も使って年金と税金の関係を確認しましょう

国民年金の保険料など負担した社会保険の保険料は、全額を社会保険料控除として控除することができます。自営業者やフリーランスに対して、社会保険料控除の対象となる保険料の主なものについては、以下の通りとなっています。

(1)国民年金の保険料

(2)国民健康保険の保険料(又は国民健康保険税)

(3)後期高齢者医療制度の保険料

(4)介護保険法の規定による介護保険料

(5)国民年金基金の掛金

これらの保険料等は負担した全額を社会保険料控除として所得から差し引くことができます。なお、国民年金の保険料を追納や後納によって数年分まとめて支払った場合でも、全額を社会保険料控除とすることができます。

◆小規模企業共済等掛金控除

小規模企業共済の掛金や個人型確定拠出年金の掛金(企業型確定拠出年金の加入者掛金を含む)は支払った全額を小規模企業共済等掛金控除として控除することができます。

社会保険料控除と小規模企業共済等掛金控除は、ともに負担した全額を所得から控除することができます。納税者本人の負担分についてはどちらの控除の適用を受けても同じ取り扱いですが、配偶者や生計を一にする親族の保険料まで負担した場合は取り扱いが異なります。

社会保険料控除が適用される国民年金の保険料や国民年金基金の掛金は納税者が負担した配偶者など生計を一にする親族の保険料・掛金も社会保険料控除として全額を納税者の所得から差し引くことができます。これに対して、小規模企業共済等掛金控除が適用される掛金の場合は、納税者が配偶者の分まで負担していてもその分は納税者の所得からは控除することができない仕組みになっています。

年金と税金

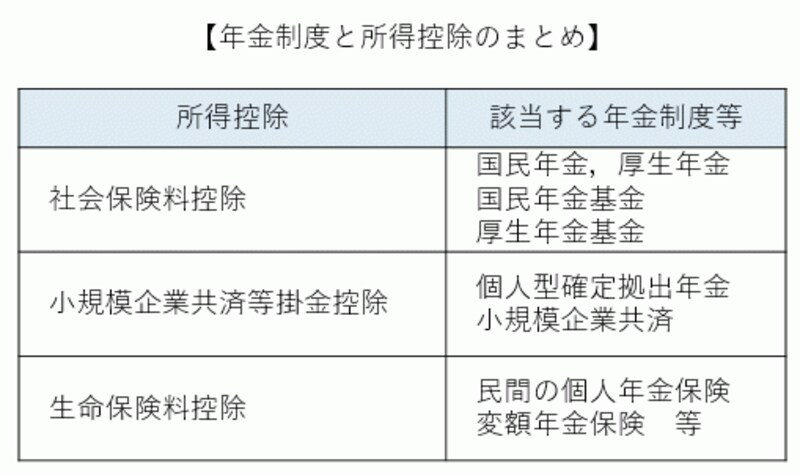

年金の掛金は、程度の違いはありますが、所得(総所得金額)から所得控除として差し引くことができるため、結果として税負担を軽減させることになる場合があります。確定申告を行う際に適用する年金関係の所得控除をまとめると、次の表に示すようなものがあります。◆事例でみてみましょう

フリーランスで働いているK子さん(女性)が33歳の誕生月に、国民年金基金に加入。

1口目としてA型、さらに加えてI型2口加入した場合。

(1口目A型13,530円+2口目以降I型2口8,270円に加入。課税所得金額360万円)

所得税は課税所得金額によって税率が異なります。K子さんの場合は、以下が軽減額の概算額となります。

21,800円(基金掛金月額)×12ヵ月×20% =52,320円(所得税軽減額概算)

また、住民税は原則10%なので、さらに以下の軽減額(概算額)となります。

21,800円(基金掛金月額)×12ヵ月×10% =26,160円(住民税軽減額概算)

このように、国民年金基金の場合は、掛金全額を社会保険料控除として控除できるため、税制優遇措置が大きくなります。60歳になるまでは一時金支給は行われないなどの面もありますが、自営業者やフリーランスにとっては、加入時の検討事項として税制優遇措置はポイントとなるでしょう。

確定申告に向けたこの時期、さまざまな年金制度や商品について、税制措置を改めて確認しておくとよいでしょう。

※この記事は、掲載当初協賛を受けて制作したものです。

◆関連リンク

あなたの年金額をシミュレーション

あなたのギモンに回答!「国民年金基金」をもっと詳しく

世代別の人気年金プランはコチラ