金の売買で利益がでた場合の税金と確定申告の手順

毎年2月中旬から3月中旬までは確定申告の季節。会社員の場合は確定申告を行う機会が少ないですから、「確定申告なんて無関係」と思っている人も多いかもしれません。しかし、金融商品を取引した時は場合によって確定申告が必要なこともあります。どのような金融商品を取引した際に確定申告が必要になるのか、あらかじめ把握しておくことが大切です。この記事では金の売買で利益が出た場合の税金と確定申告について解説します。金取引での利益は譲渡所得

北朝鮮による地政学リスクの高まりで、安全資産として注目を集めているのが金です。価格が上昇傾向にあるため、金投資に興味を持っている人も多くいることでしょう。金を取引して利益が発生した場合にも、確定申告を行う必要があります。会社員等が金地金や金貨等を売買して売却益が出た(不定期に売買を行う)場合は原則、「譲渡所得」になります。

譲渡所得とは、給料等の他の所得と合算することができ、総合課税の対象になります。譲渡所得では50万円の特別控除を受けることができますので、売却益が50万円以内の場合には実質非課税です。譲渡所得の求め方は、売却までの保有期間によって下記のように異なります。

■譲渡所得の計算式

・保有期間が5年以内の場合は「短期譲渡所得」

短期譲渡所得金額=譲渡価格(売却価格)-取得費・譲渡費用(購入価格+手数料)-特別控除額(50万円)

・保有期間が5年超の場合は「長期譲渡所得 」

短期の計算式で求めた所得金額の2分の1に課税。

長期譲渡所得金額=「譲渡価格(売却価格)-取得費・譲渡費用(購入価格+手数料)-特別控除額(50万円)」×1/2

長期譲渡所得は計算式を見るとわかる通り、算出した金額の2分の1になっています。金地金を複数持っていて、保有期間が5年超と5年以内に分けられる場合には、短期譲渡所得から優先して特別控除額を控除して所得金額を求めます。

参考:国税庁ホームページ

ところで、金の売買を「営利を目的に継続的に」行っている場合は雑所得、「事業として」行っている場合は事業所得として扱われ、総合課税の対象になります。不明な点がある場合には税務署に尋ねてみることをおススメします。

確定申告の流れ

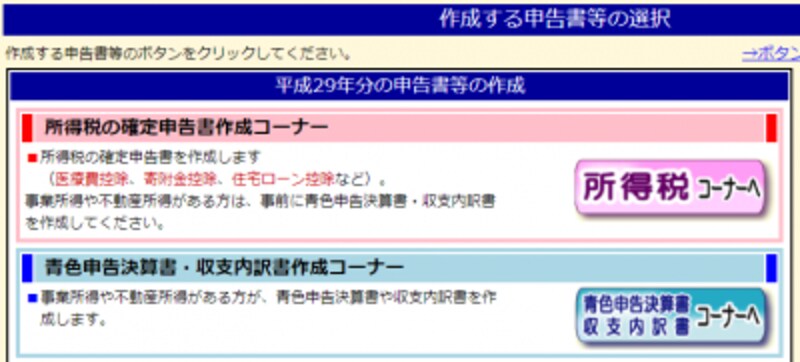

確定申告を行う際の実際の記載手続きを解説していきます。国税庁の平成29年分確定申告特集「確定申告書等作成コーナーへ」を開き、「申告書・決算書・収支内訳書等作成開始」を選び、「書面提出する」で解説していきます。*パソコン環境等についてはご自身で確認をしてください。

流れ1:平成29年分の申告書等の作成「所得税コーナーへ」を選択します。

所得税コーナーをクリック

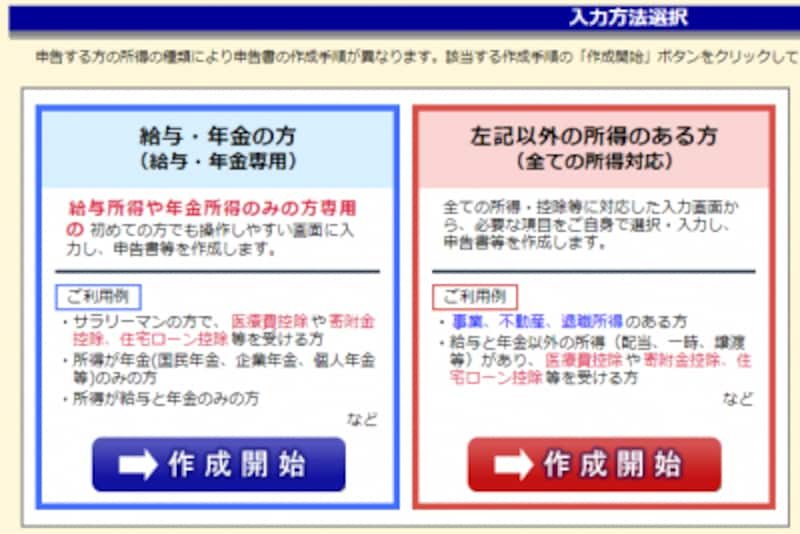

流れ2:入力方法選択「左記以外の所得のある方(全ての所得対応)を選択します。

全ての所得対応をクリック

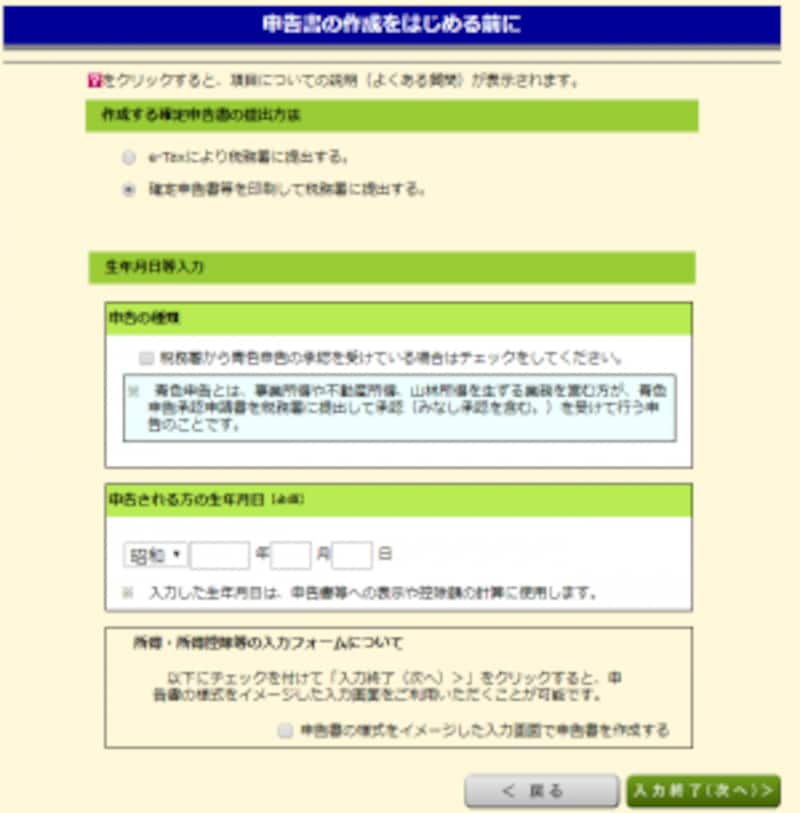

流れ3:申告書の作成をはじめる前にでは必要事項を記入し、一番下の「申告書の様式をイメージした入力画面で申告書を作成する」にチェックをいれてください。

入力してチェックを入れる

流れ4:「収入金額等」の「総合譲渡」を選択してクリックします。

総合譲渡

申告書の他の欄は、会社員の方は源泉徴収票を参考に埋めていけば、最終的な税額は自動的に計算してくれます。源泉徴収票を用意しましょう。記入方法等でわからない場合は怖がらずに気軽に税務署に問い合わせしてみましょう!