日本株の押し目を狙って投資するなら?

どの銘柄を買ったらよいかわからない……よし、国内株ETFにしよう!

個別株に投資する場合は、投資先の銘柄を選択するのにそれなりの労力や時間が必要となります。特にお目当ての銘柄があるわけでなく、「これからの日本経済の長期的な回復に期待している」という人は、国内株ETFを検討してみてはいかがでしょう。

国内株ETFなら手軽に幅広い銘柄に投資できる

国内ETFは、1本で国内の代表的な株価指数に連動する投資成果を得られる優れもの。高い分散効果により個別株投資よりもリスクを抑えた投資を行える一方で、個別株のように市場で自由に売買ができます。これから日本株投資を始める人には始めやすい投資法のひとつでしょう。今回は、国内に上場する国内ETFを一挙に紹介。一口に国内株ETFといっても様々なタイプが存在しますので、自分のニーズに合った1本を探してみましょう。 現在、国内に上場している日本株ETFはおよそ90本。タイプ別に大きく分けると、6つに分類することができます。

日本の代表的な株価指数に連動するETF

国内株ETFの中でもっとく広く取引されているのが、日本の代表的な株価指数に連動するタイプ。中でもメジャーなのが、日本の株式市場の平均点を表すともいえる日経平均株価指数(日経225)やTOPIX(東証株価指数)に連動するタイプです。日経平均やTOPIXの動きは日々ニュースなどで報道されているため、投資初心者にも情報が入りやすく、値動きをつかみやすいのが利点です。■日経平均株価に連動するタイプ

多くの人にとってもっともなじみ深い株価指数といえば日経平均株価。日経平均株価(日経225)とは、東証1部上場企業のうち日経新聞社が選ぶ主要225銘柄の株価の平均値を表す指標です(日経平均株価の詳しい特徴についてはこちらもご覧ください)。

現在、日経平均株価に連動するタイプのETFは6本あります。ETFを選ぶときは、流動性ができるだけ高いものがベター。出来高や純資産の大きさを参考に選びましょう。下の表は、6本の中から流動性の観点でピックアップした2本です。

■TOPIXに連動するタイプ

TOPIX(東証株価指数)は、東証1部に上場する全銘柄の約1700銘柄の時価総額の推移を表す指数です。東証1部上場企業の全体を網羅しているため、日経平均株価よりもマーケット全体の動きをあらわしている指数といえ、投資信託のベンチマークとして最も採用されています(TOPIXの特徴はこちらをご参照ください)。

現在、TOPIXに連動するETFは4本上場しており、以下はその中の2本です。

ちなみに最近はTOPIXの構成銘柄から金融関連を除いた指数、TOPIX Ex-Financialsに連動するETFも出ています。銀行株などをすでに保有しているはこのようなタイプを検討すると良いでしょう。

■その他の代表的な株式市場に連動するETF

日本の株式市場全体の動きをとらえる指数は、日経平均株価やTOPIX以外にもあります。

「日経300株価指数」は、日本経済新聞社が選ぶ代表300銘柄で構成された平均株価指数で、日経300とも呼ばれるもの。また、「MSCIジャパンインデックス」は米MSCI社が提供する指数で、日本の株式等の総合投資収益を指数化したものです。

それぞれに連動するETFに「日経300株価指数連動型上場投資信託」(1319)、「上場インデックスファンド日本株式(MSCIジャパン)」(1554)があります。値動きは日経平均型ETFやTOPIX型ETFと似ていますが、やはり選ぶ際は自分にとってわかりやすいものがよいでしょう。

東証銘柄の規模別株価指数に連動するETF

東証が算出・公表している指数に、TOPIX採用銘柄を規模別に区分しているものがあります(TOPIXニューインデックスシリーズといいます)。また、東証とは別に、米国のラッセル・インベストメント社と野村證券金融工学研究センターが共同で開発した規模別の株価指数も存在します。現在はその中のラッセル野村小型コア・インデックスに連動するETFが上場しています。

下の表はこれらの規模別株価指数の種類を簡単に表したもの。色のついた部分に対応するETFが上場しているのでご参考ください。

たとえば、東証1部銘柄の中で最も時価総額、流動性が高い上位30銘柄を集めた指数がTOPIX Core30。これに連動するETFだと、ソニーやトヨタ自動車など日本を代表するリーディングカンパニーに特化して投資することができます。

ラッセル野村小型コア・インデックスは、東証1部銘柄の中でも最も規模の小さい小型株349銘柄(2013年8月末時点)を対象にした指数です。ただし、最も流動性が低く、リスクが大きくなりがちな下位5%の銘柄は除外されているのが特徴です。

日本の新興市場の株価指数に連動するETF

また、ベンチャー企業など新興企業が多く集まる新興株式市場を対象とするETFも存在します。これらのETFの連動対象である指数についてみておきましょう。

「JASDAQ-TOP20」は、新興企業向けの取引所であるJASDAQ市場に上場する銘柄の中から、東京証券取引所が流動性や上場時価総額などをもと選んだ20銘柄で構成される指数です。昨年はその中のオンラインゲーム会社が急成長したことで、新興市場ならではのダイナミックな動きをみせています。

「S&P日本新興株100指数」は、JASDAQ市場、東京証券取引所マザーズ市場、名古屋証券取引所セントレックス市場、札幌証券取引所アンビシャス市場、福岡証券取引所Q-Board市場といった日本の新興株市場に上場されている全銘柄のうち、浮動株修正時価総額や流動性などから選ばれた上位100銘柄で構成される指数です。代表的な新興企業を幅広く網羅しています。

「東証マザーズCore指数」は、東証マザーズ市場に上場する銘柄から、東京証券取引所が時価総額、売買代金、利益及び配当状況等を考慮して選定した15銘柄で構成されています。ミクシィやサイバーエージェントといった新興トップ企業が名を連ねています。

これら新興の成長企業への投資は大きなリターンも夢ではありません。実際に昨年はJASDAQ-TOP20が一時4倍以上に跳ね上がるという大相場が実現しました。ただし夢がある一方でリスクも大きい点にはご留意ください。

業種別の株価指数に連動するETF

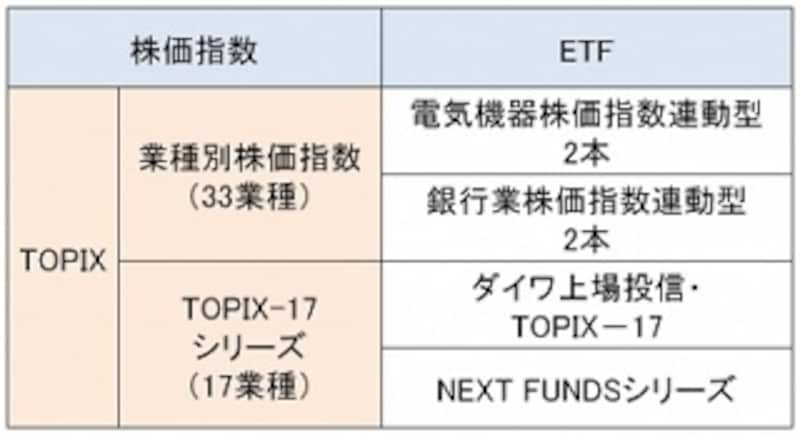

有望だと思える業種はあるけれど、個別の銘柄を選ぶのは難しいと感じている人も多いのでは。業種別に分かれたETFであれば、その業種全体に投資することができます。業種別の指数は2種類あります。まず、東証業種別株価指数はTOPIXの銘柄を33業種に区分したもの。もう一つのTOPIX-17シリーズはその33業種を17業種に集約したものです。それぞれを対象とするETFをみてみましょう。

■「電気機器」と「銀行」を対象とするETF

33業種別の株価指数のうち、「電気機器」と「銀行」の2業種を対象とするETFが上場しています。

「電気機器」を対象とするのが「東証電気機器株価指数連動型上場投資信託」(1613)と「ダイワ上場投信-東証電気機器株価指数」(1610)。キヤノン、ソニー、パナソニックなど国内電気機器業155銘柄に投資します。

「銀行」を対象とするのが「東証銀行業株価指数連動型上場投資信託」(1615)と「ダイワ上場投信-東証銀行業株価指数」(1612)。三菱UFJフィナンシャル・グループなど銀行業83銘柄に投資するものです。

■17業種の株価指数に連動するETF

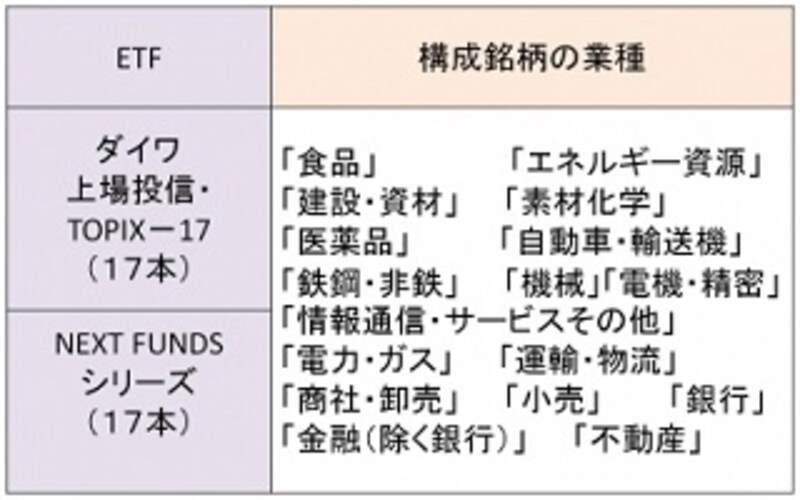

その他の業種には、17業種に分かれた「TOPIX-17シリーズ」に連動するETFを通して投資ができます。現在上場しているのは「ダイワ上場投信・TOPIX-17」と「NEXT FUNDSシリーズ」の2シリーズで、それぞれ17本のETFが上場しています。

景気が低迷時には「電力・ガス」のようなディフェンシブ銘柄に、輸出企業が活躍しそうなときは「自動車・輸送機」「電機・精密」といった輸出関連銘柄に、というように、投資環境に合わせた運用も可能にしてくれます。

高配当、ROE、アジア進出などに着目した指数に連動するETF

ETFの中には、特定の着目点で投資対象が選定されている、アクティブファンドに似たようなタイプも存在します。たとえば、高配当株に特化した投資ができるのが、「NEXTFUNDS 野村日本株高配当70連動型上場投信」(1577)や「上場インデックスファンド日本高配当(東証配当フォーカス100)」(1698)です。それぞれ国内上場企業のうち配当利回りの高い銘柄群で構成される株価指数に連動するタイプです(詳しくは「高配当株に投資するETF、その魅力と実力は?」もご覧ください)。

収益力の高い企業に特化したい、という人には、営業利益、ROEなどから選ばれた銘柄に投資する「MAXIS JPX日経インデックス400上場投信」(1593)(詳しくは「注目の新指数、JPX日経400に連動するETF」をご覧ください)や、売上高、営業キャッシュフローなどに着目した「NEXT FUNDS R/Nファンダメンタル・インデックス上場投信」(1598)といった選択肢があります。

「高成長が期待される中国やアジア・オセアニア地域で稼ぐ企業に特化したい」という人なら「上場インデックスファンド日経中国関連株50」(1556)や「YOURMIRAI アジア関連日本株指数上場投信」(1562)といったETFがあり、これらの国や地域で積極的に事業展開する企業群に投資できます。同じように、環境問題に貢献する高度な技術をもつ企業に特化したい人なら「上場インデックスファンドFTSE日本グリーンチップ35」(1347)というETFがあります。

その他のETF

ETFの中には、少し特別な仕組みが組み込まれたものもあります。その中で主なタイプをご紹介しておきましょう。■ブルベア型のETF

「ブル・ベア型」とよばれるタイプがあります。たとえば日経平均株価を対象とするブル(レバレッジ)型といえば、日経平均株価の1日の値動きに対し価格がその倍の動きになるものです。ベア(インバース)型といえば、日経平均株価の1日の値動きに対し反対の値動きをします。これらは小さな値幅で大きなリターンを狙ったり、値下がり局面でもプラスのリターンを狙うために利用されるETF。いわば投資上級者向けのETFといえます(詳しくは「短期で勝負!ブル・ベア型ETFの活用法」もご覧ください)。

■リスクコントロール型のETF

また、最近は値動きのブレを抑える仕組みが取り入れられた指数も開発されています。TOPIXリスクコントロール指数は、TOPIXの過去の値動きをもとに「TOPIXと現金」の割合を変更することで値動きを抑制する指数です。リスクコントロール指数に連動するETFは、下振れリスクを軽減できる反面、値上がり局面でのリターンも抑制されるという特徴があります。

【関連記事】

海外株式に投資するETFの種類

海外ETFの種類と取引のポイント