<目次>

株で儲けた場合でも還付申告ができるって本当?

インターネットで株取引専用の特定口座が開設できるようになって久しく、気軽に株取引を行っている人も多いようです。しかし便利な半面、税制の優遇を受けられるにもかかわらず、節税の機会を逃しているケースも見受けられます。株取引で利益が出たとき、還付申告をすると税金が戻ってくることもあるのです。- 特定口座を利用している場合

- 所得控除を活用する場合

- 配当控除を活用する場合

株で利益が出たときは還付申告をする?

特定口座とは

特定口座とは、証券会社等が上場株式等(以下、「株」と表記)を専用の口座で管理する目的で、平成15年以降創設された口座のことです。この特定口座内で管理することにより、納税者つまり株取引する本人は、確定申告に必要な所得の計算が不要になりました。平成22年からは、株の譲渡損益だけでなく配当金も特定口座内で管理できるように。ますます使い勝手が向上しました。

なお、特定口座は一社につき一口座しか開設できません。

源泉徴収ありの特定口座は確定申告が不要

一口に特定口座といっても、次の2種類があります。●特定口座(源泉徴収なし)

正式名称は簡易申告口座といいます。年間の配当所得および譲渡所得の計算を行い、年間取引報告書という書式にまとめてくれる口座。原則、確定申告が必要です。

●特定口座(源泉徴収あり)

正式名称は源泉徴収選択口座といいます。年間の配当所得および譲渡所得の計算を行って年間取引報告書にまとめてくれるのは簡易申告口座と同じ。利益が出たときに所得税(※ 以下同じ)15%、住民税5%が天引きされるため、確定申告が不要になります。

簡易申告口座は確定申告が必要な一方、源泉徴収選択口座は確定申告が不要です。すると結果として、節税の機会を逃している場合があるのです。

損益通算・繰越控除によって税金が還付されるケースも

現在の証券税制では、株の譲渡損失が生じた場合、他の株の譲渡益や配当と損益通算して相殺することができます。また、損益通算をしてもなお損失が残る場合は、その損失を翌年以降3年間、繰越控除することもできます。

【参考】株で損が出たら確定申告を!期限後でもしておこう

たとえば、A証券の特定口座で行った取引では利益が出ていて、B証券の特定口座で行った取引では損失が出ていたとします。この場合、確定申告をすれば損益通算や繰越控除の活用が可能になります。

- A証券の特定口座の利益>B証券の特定口座の損失→損益通算が可能

- A証券の特定口座の利益<B証券の特定口座の損失→損益通算だけでなく繰越控除も可能

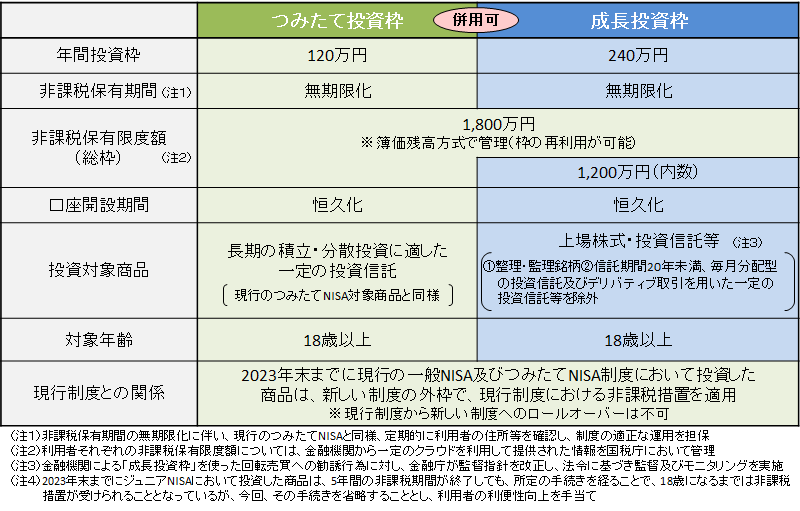

なお、2024年から以下の表のようにNISA制度が大幅に拡充されることとなります。

変更ポイントのおもだったところは以下のとおりです。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能)

- 非課税保有限度額は、全体で1800万円(成長投資枠は、1200万円。また、枠の再利用が可能)

所得控除を活用して税額が還付になるケースも

源泉徴収選択口座内で出た儲けからは所得税15%・住民税5%が差し引かれます。このとき問われるのは、株の譲渡損益と配当の有無だけです。例えば、ほかに収入のない専業主婦のような方をイメージしてみてください。この方が60万円で取得した株を100万円で売却した場合、儲け(=譲渡所得)は40万円です(計算を簡略化するため譲渡手数料は考慮せず)。

源泉徴収選択口座内であれば、次の税額が天引きされます。

- 所得税15%=6万円

- 住民税5%=2万円

この例では他に収入がなく、基礎控除48万円だけを譲渡所得から差し引くことができます。

- 所得40万円-基礎控除48万円=△8万円→0円

所得税と住民税で課税方式が一本化する新制度がスタート

一方で、国民健康保険加入者等は特に注意したい新制度が2023年分確定申告、つまり2024年(令和6年)3月に行う確定申告からスタートします。内容は「所得税と住民税で課税方式が一本化」ということなのいすが、具体的にどういうことかというと- 所得税で申告不要を選択したら、住民税でも申告不要

- 所得税で配当控除を選択したら、住民税でも配当控除を選択

- 所得税で申告分離課税を選択したら、住民税でも申告分離課税を選択

たとえば、配当所得があり、配当控除を活用して確定申告をしたほうが有利になるのは下図のように課税所得が695万円以下となります。

算式で説明すると所得税の負担率は20%(所得税の税率)―10%(配当控除の減税率)=10%(配当控除を考慮した所得税負担率)と10%(住民税の税率)―2.8%(配当控除の減税率)=7.2%(配当控除を考慮した住民税負担率)の合計の17.2%が所得税・住民税ともに配当控除を選択した際の最終的な税の負担率になります。

所得税15%・住民税5%の源泉徴収をされたまま確定申告をしないよりも、確定申告をしたほうが有利、というのがその理由です。

ただし、確定申告行うとなると、その「合計所得金額」の欄に「配当所得」の金額が算入されることになるので国民健康保険料や後期高齢者医療保険料、介護保険料があがるというデメリットも考慮しなくてはいけません。

たとえば、渋谷区の国民健康保険は医療分保険料、後期高齢者支援金分保険料、介護分保険料で成り立つのですが、所得割額といってそれぞれ所得に8.69%、2.8%、2.36%の合計13.85%がかかります。

配当控除の控除率は仕組みは上記のとおり、所得税10%・住民税2.8%の合計12.8%が最高ですから、国民健康保険の増額分が配当控除の節税メリットを上回ってしまう、ということとなります。

したがってこのように、確定申告で配当控除を活用した場合の節税額というよりも、国民健康保険税や後期高齢者医療保険料、介護保険料などの増加額が上回るのであれば、あえて確定申告せずに所得税、住民税とも申告不要を選択する、つまり、源泉徴収がされたままにしておく、という選択肢を個々の事情に応じて検討すべき、ということです。

住民税の申告不要制度を選べない株取引もある

所得税で申告不要を選択したら、住民税でも申告不要といったケースのように「住民税申告不要制度」は2023年(令和6年)3月に行う確定申告以降も活用できます。ただし「住民税申告不要制度」は活用できる株取引と、そもそも活用できない、つまり申告不要制度を選択してしまうとただの申告漏れとなってしまう株取引があるので注意してください。

おもだったパターンは以下のとおり

■株の売買があった場合

- 簡易申告口座内で譲渡した株取引

- 一般口座内で譲渡した株取引

- 証券会社等を通さず個人で行った株取引

- 発行株式総数の3%以上保有している大口の上場株式等から得た配当

- 未上場株式から得た配当

- 私募証券投資信託から得た配当

上記であげたケースはいずれも住民税の徴収がなされていない株取引なので、申告不要制度が可能になってしまうと、ただ単に申告漏れとなってしまうのです。

ご自身がどのような口座を証券会社等に開設しているかが、「住民税申告不要制度」の活用を検討するにあたって、重要なポイントといえます。

(※ この記事内では所得税の税率について設例を簡略化するために復興特別所得税は考慮していません)