海外に単身赴任中。帰国して家族との時間を大切にしたい

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は54歳、男性会社員の方です。現在、海外に単身赴任をしていますが、すぐにでも早期退職をして、家族との時間を大切にしたいと考えています。ただ、将来のインフレなどを考えると、実際に可能かどうか不安にもなるとか……。ファイナンシャル・プランナーの井戸美枝さんがアドバイスします。

早期退職して家族との時間を大事にしたい(画像:PIXTA)

さいふぁさん(仮名)

男性/会社員/54歳

海外、家族は神奈川県在住/持ち家・一戸建て

■家族構成

妻(専業主婦・48歳)、長女(27歳)、次女(22歳)

■相談内容

現在、単身で海外で働いており、家族は日本で暮らしています。現在の資金で、私の死後の妻の老後まで暮らしが困らないようであれば、退職をして帰国し、家族との時間を大切にして老後を楽しみたいと思っています。早期退職が可能かどうか、アドバイスいただければと思います。

具体的には以下の4点がうかがいたい点となります。よろしくお願いいたします。ちなみに退職金はありません。

【1】将来のインフレを加味した老後必要資金

【2】インフレヘッジを考慮した老後資金の投資戦略

【3】準備可能な相続税対策(親から自分、自分から子)生前贈与、相続時精算課税制度、特定居住用宅地など

【4】早期退職後に健康保険任意継続に意味があるか

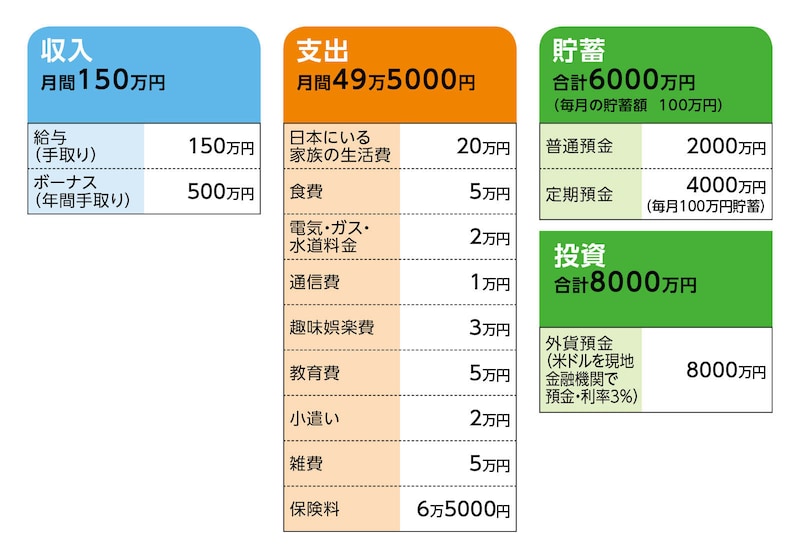

■家計収支データ

さいふぁさんの家計収支データは図表のとおりです。 ■家計収支データ補足

(1)教育費について

子どもの大学費用。2年後に卒業予定。

(2)早期退職について

退職時期は「できるだけ早く」を望んでいる。退職後は、フルリタイアとなる(働いての収入は得ない)ことを希望。

(3)相続について

母親が株を持っており相続する可能性は高い(現在時価5000万円ほど)。母親からの法定相続人は相談者を入れて2名。また実家(母親が居住中)はすでに相続し、固定資産税も負担し、現時点で売却は考えていない(売却した場合500万~1000万円)。2人の子どもへの相続は具体的に考えていないが、現在、生前贈与の意味で年110万円ずつ、口座に振り込んでいる(暦年贈与)。ただし、退職後も継続するかは未定。また神奈川県の自宅は遺したいが、現行ではそれなりに相続税が発生するため、どういう形が望ましいか悩んでいる。

(4)年金受給額について

相談者(夫)の年金受給額は17万円。55~60歳までは収入0円、55歳以降は国民年金加入を想定した上での、65歳からの受取年金額を「ねんきんネット」で試算。配偶者(妻)の年金は不明。結婚前に働いた期間は短いので、ほとんど第3号被保険者としての受給額を想定している。

(5)ボーナス(年間500万円)の使いみち

子どもたち2人に年110万円ずつ暦年贈与。固定資産税(自宅は年26万円、実家は10万円)。それ以外は不定期支出もあるが、基本的には残金として口座に貯まっている状態。また、ボーナスの金額は年によってばらつきあり。

(6)加入保険(支払い保険料・月5万円)の内訳

[相談者]

・米ドル建て個人年金保険(年金月額250米ドル、65歳から20年確定)=保険料・年1800米ドル

・米ドル建て個人年金保険(年金月額400米ドル、65歳から20年確定)=保険料・年3000米ドル

(※)それ以外に終身保険が数本ある。

以下は、払込終了の保険

[相談者]

・米ドル建て個人年金保険(年金原資4万4000米ドル)=現在受け取らず据え置き

・豪ドル建て個人年金保険(年金原資2万6000豪ドル)=現在受け取らず据え置き

・変額年金保険(S&P500連動、年金原資6万米ドル)

・変額年金保険(定率3.5%、年金原資3万米ドル)

(※)下の2本は米国保険会社の商品を赴任先で契約したため、帰国後は管理が面倒なので解約を検討中。また、年金保険は年金か一時金で受け取るかで悩んでいる。

(7)投資について

帰国後、高配当銘柄や大型株をある程度購入し、配当目的で運用する予定。

(8)自宅のリフォームについて

今後、老後のバリアフリーも含めリフォームは必要。また、書斎の増築を希望。予算は300万円程度を想定。

(9)自動車の購入について

退職後に購入予定。購入費用はあくまで推定で500万~600万円。

(10)退職後の生活について

基本生活費は当面、現在とほぼ変わらないと考えている(子ども2人は近々独立予定。一方で、これ以上、支出を増やさないようにしたい)。希望する老後生活としては、キャンピングカー(購入かレンタル)で日本中を回りたい。あるいは実家に戻って畑を耕すことも考えている。

■FP井戸美枝からの3つのアドバイス

アドバイス1:老後資金は十分足りると考えていい

アドバイス2:親からの相続は事前に資産の洗い出しを

アドバイス3:「今ある資金で過ごす」という発想

アドバイス1:老後資金は十分足りると考えていい

早期退職しても経済的に老後生活が困ることがないかというご相談です。理由として、これからは家族との時間を大切にしたいとのこと。これまで仕事が多忙だったということなのでしょう。希望時期としては「できるだけ早く」と答えられている点からも、そのような思いがうかがえます。さて、先に結論から申し上げますと、不確定要素はあるものの、このまま早期退職されても老後資金で困ることはほぼないと考えます。

現在、保有する金融資産が1億4000万円。加えて、外貨建ての個人年金保険で用意している資産は、現在のレートによる概算で総額4500万円ほど。結果、公的年金とは別に、トータルで1億8500万円の老後資金が準備できるからです。

また、実際の早期退職時期を今年度末とし、その後フルリタイアされるとします。それまで、毎月100万円の貯蓄とボーナスも貯蓄に回すとすれば、いただいたマネーデータよりさらに数百万円、金融資産が上乗せされ、1億9000万円ほどになるはずです。

他に、終身の死亡保障保険に加入されていますので、その解約返戻金も老後資金といえますが、保障内容の詳細が分からないということもあり、ここでは考慮しないとします。

一般に早期リタイアは、退職から公的年金受給開始までの無収入期間のマネープランが1つのポイントとなります。今回のケースですが、便宜上、退職と同時に年齢はご夫婦ともども1歳増えるとすれば、さいふぁさんが公的年金を受給されるのが退職のちょうど10年後、奥さまの受給開始が16年後です。

まず、さいふぁさん退職後の10年間ですが、その後にお子さん2人の独立などもあり、生活費は一様ではないと思いますが、平均して月30万円に、固定資産税や社会保険料、自動車の維持費、その他不定期支出などを考慮して、年間450万円とすると、10年間で4500万円。さらに、この間の大きな支出として、自動車の購入費500万円、自宅のリフォーム・修繕費(希望の書斎増築他、もろもろを考慮)1000万円と見積もると、計6000万円。

結果、預金金利や投資をした際の配当や売却益を考慮しなければ、さいふぁさん65歳のときの手持ち資金=老後資金は1億3000万円となります。公的年金は額面で月額17万円ですから、それ以前と年間の生活費が変わらなければ、ここからの老後資金の取り崩しは6年間×250万円=1500万円。

さらにその6年後、公的年金が現在の水準と同じとすると額面で月額7万円。生活費が同じなら、それ以降の老後資金の取り崩しは年間160万円ほどなので、さいふぁさん100歳、奥さま94歳のとき、手持ち資金はまだ7000万円近く残ることになります。

アドバイス2:親からの相続は事前に資産の洗い出しを

次に、さいふぁさんの個々の悩みについて考えてみます。【1】の老後に必要資金は最後に触れますので、まずは、【2】の投資戦略から。フルリタイアを希望される方への基本的なアドバイスは、可能な限り税金を抑えること。したがって、ご存じと思いますが、NISA制度を最大限活用することが、効果的です。投資商品の候補とされている高配当の個別株でもいいですし、米国株や世界株のETF(上場投資信託)でもいいと思います。ともあれ、非課税となる年間360万円(つみたて投資枠120万円、成長投資枠240万円)の上限枠と生涯の投資枠1800万円を上手に活用してください。

それを超えて投資をされる場合は、投資額も含めて、ハイリスクにならないこと。無理に投資リスクを取る必要はないと考えます。

投資に関連して、加入されている外貨建ての個人年金保険ですが、年金の受け取りについて、年金形式と一時金、どちらでも受け取りが可能なのか。また、年金形式で受け取れば円換算後に雑所得扱いになると思われますが、一時金を選択した場合の課税対象額は日本と同様(※1)なのか。ここは事前に確認した上で、どちらが得か検討すればいいと思います。

【3】相続税対策ですが、詳しくは税理士や税務署などの税金の専門家にご相談いただくとして、お母さまについては、財産の洗い出しが重要です。法定相続人は2名とのことですから、基礎控除額は4200万円。対して、保有されている株式の評価額は5000万円、他に、一般的な水準の現預金や生命保険(※2)があると想定すれば、数千万円の相続資産が課税対象となるでしょうか。

したがって、相続税が発生することが事前に判明すれば、保有株を売却し、現金化した上で暦年贈与を行うのが、効果的対策となります。

ただし、相続はデリケートなテーマ。子どもからは切り出しにくいかもしれません。それでも、相続税がご心配であれば、できるだけ早めに着手しておきたいところです。

自身のお子さんへの相続対策は、これまでされてきた暦年贈与を今後も計画的にされればいいと思います。

自宅に関しては、今すぐ相続が発生すれば、配偶者を含めた相続人は同居親族として「小規模宅地の特例」(※3)が適用されますので、かかる相続税は大きく軽減されます。ただし、今後さいふぁさんやご家族の暮らし方が変われば、それに応じて対策も変わります。少なくとも、今は慌てて対処する必要はないのでは。

【4】のご相談ですが、健康保険任意継続のメリットとしては、扶養家族も引き続き加入できる点。ただし、退職後、保険料は全額自己負担(上限額あり。目安は在職時の2~2.5倍)となります。

一方、国民健康保険の保険料は、前年の所得から所得割分が算出されますので、すぐに切り替えると、その年に支払う保険料は国民健康保険の方が高くなる可能性もあります。ここでは具体的な保険料比較はできませんが、健康保険を任意継続するとしても、1年間だけでいいと思います。

アドバイス3:「今ある資金で過ごす」という発想

さて、最後にご相談の【1】、将来のインフレを加味した老後資金について。さいふぁさんの老後の不安の根源はインフレ=物価高だと思われます。確かに、2025年の日本のインフレ率は、前年同月比で毎月2~3%台で推移しました。仮にこのペースが20年続くと、お金の価値は現在の半分近くに目減りします。実際にそうなれば、将来の老後資金は大丈夫と思った人の多くが、破綻するかもしれません。

では、老後資金はいくらあれば足りるのでしょうか。残念ながら、正確には分かりません。20年先、30年先のことを、誰も確約できないからです。

ならば、不透明な将来を不安に思うより、「今ある資金で老後を過ごす」という発想の方が、健全かつ有意義なのではないでしょうか。

先に触れたように、あくまで試算ではありますが、それでも十分まとまった老後資金も用意できます。慌てず、焦らず、奥さまと望まれる今後の人生を相談し、歩まれればいいと考えます。

もしかしたら、さいふぁさんの想定と違う老後になるかもしれません。私の周囲にもそういう方は少なからずいます。それでも、備えた老後資金のその範囲で、豊かに過ごすことは十分可能だと思います。

[注釈]

(※1)一時金額から払い込んだ保険料を差し引き、さらに特別控除額50万円を差し引いた金額の2分の1が課税対象額。

(※2)生命保険金はその受取人が相続人の場合、相続税の課税対象となるものの、法定相続人×500万円の非課税枠が適用される。

(※3)一定の要件を満たす相続人が自宅や事業用の土地を相続した場合、土地の評価額の最大80%減額できる。

相談者「さいふぁ」さんから寄せられた感想

アドバイス大変参考になりました。老後に備えることは必要なものの、考えても分からない先々を気にするより、その時々で心豊かに生活することを心掛けることが大事ですね。将来を過度に気にし過ぎていたかもしれません。

人事を尽くして天命を待つ。もう十分人事は尽くした。私としてはできる限りのことは十分やったのではないか、と。あとは過度に悩まず、「家族を幸せにすること」を人生の目標に、心豊かに生きていこうと思いました。ありがとうございました。

※マネープランクリニックで相談したい方はこちらのリンクからご応募ください(相談はすべて無料になります)。

※あるじゃん編集部では「貯蓄達人」からのメッセージも募集中です。

教えてくれたのは……

井戸美枝さん

CFP®、社会保険労務士。講演や執筆、テレビ、ラジオ出演などを通じ、生活に身近な経済問題をはじめ、年金・社会保障問題を専門とする。社会保障審議会 企業年金・個人年金部会委員歴任。国民年金基金連合会理事。「難しいことでもわかりやすく」をモットーに数々の雑誌や新聞に連載を持つ。『知らないと増えない、もらえない妻のお金新ルール(講談社)『ゼロ活 お金を使い切り、豊かに生きる!』(扶桑社)『私の老後のお金大全』(日経B P社)など累計刊行96万部。

取材・文/清水京武