子どもは中学から私立の可能性もありますが、その場合、老後資金はどうなりますか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、分譲マンションを購入し、1年後から住宅ローンの返済が始まる38歳の会社員男性です。ローンを払い切れるのが不安になったとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

1年後から住宅ローンの返済が始まります

イルカさん

男性/会社員/38歳

借家/関東

■家族構成

妻(39歳)、第1子(5歳)、第2子(1歳)

■相談内容

先日、分譲マンションを購入しました。1年後から6000万円、35年で組んだ住宅ローンの返済が始まります。0.3%の変動金利で借りる予定ですが、昨今の金利上昇ニュースにより、払い切れるのか不安になり相談しました。

(1)子どもは2人とも高校まで公立、大学は国公立の予定ですが、老後資金は大丈夫そうでしょうか?

(2)もしかしたら、中学から私立の可能性もありますが、その場合、老後資金はどうなりますか?

(3)妻は現在パートですが、正社員(手取り年収300万円)を提案されております。もし、3年後から正社員になった場合は(1)(2)のケースの場合どうなりますか?

以上よろしくお願いいたします。

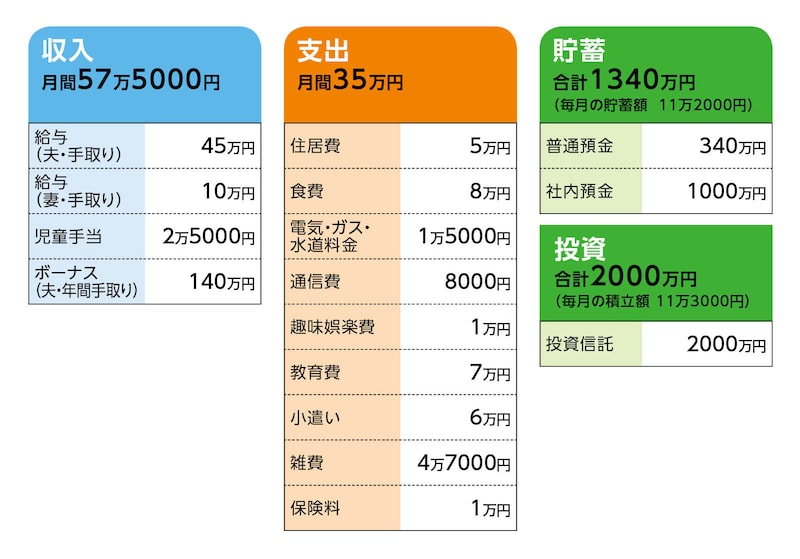

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

・家電などの大きな買い物や予備費として20万円

・旅行・レジャー費20万円

・帰省費20万円

・医療費10万円

・貯蓄70万円

(2)貯蓄と投資について

投資額の投資信託にはiDeCo20万4000円、NISA115万2000円を含んでいます。

毎月の貯蓄と投資額の内訳は以下の通り。

・iDeCo1万7000円

・NISA(つみたて投資枠)9万6000円

・普通預金11万2000円

(3)教育費

教育費の7万円は子どもの保育園料3万円と習い事の4万円。

(4)住居費について

・ローン返済は来年から

・購入価格/6000万円

・頭金/600万円(支払い済み)

・ローン借入額/5400万円

・借入金利/0.3%(変動金利)

・返済期間/35年

・毎月返済額/13万5000円

★返済は毎月返済のみ

★ローン返済以外にかかる住居費

管理費1万4000円

修繕積立金9000円

★その他

火災保険料(5年)1万円

地震保険料(5年)2万4000円

不動産取得税7万円

固定資産税(年間)27万円

(5)加入保険について

・医療保険=3人分で毎月の保険料3900円

相談者:病気死亡100万円、がん入院日額1万5000円、病気入院日額5000円など

妻:病気死亡100万円、がん入院日額1万円、病気入院日額5000円など

第1子:病気死亡100万円、がん入院日額1万円、病気入院日額5000円など

相談者/

・長期障害所得保証(3年間月額15万円、満60歳まで月10万円)=毎月の保険料1100円

・遺族生活保障(20年間、月額5万円)=毎月の保険料1700円

・団体生命共済(定期タイプ、死亡保障500万円、入院日額5000円)+交通災害共済(死亡保障500万円、入院日額7500円)=毎月の保険料2300円

その他/

・賃貸の地震保険、火災保険=毎月の保険料1000円

(6)働き方、退職金について

60歳で退職予定。退職金は1000万円の予定です。妻が正社員雇用になるのは、第2子がもう少し大きくなってからということで3年後を想定。

(7)公的年金について

ねんきん定期便の昨年時点で、相談者78万円、妻46万円。

(8)今後の生活について

住宅ローンの返済が始まっても家計に大きな変化はありませんが、ボーナスの支出は半額に削減できます。

■FP深野康彦の3つのアドバイス

アドバイス1 妻が正社員になって、毎月の貯蓄を増額できれば問題なし

アドバイス2 中学から私立でも大丈夫。繰り上げ返済は教育費のめどが立ってから

アドバイス3 妻は正社員じゃなくとも厚生年金加入で、将来の年金受給額を増やすこと

アドバイス1 妻が正社員になって、毎月の貯蓄を増額できれば問題なし

結論から言えば、住宅ローンの返済が始まっても、貯蓄ペースを維持し、妻も3年後に正社員で働くことができれば問題ありません。順番に試算していきましょう。住宅ローンの返済が始まるまでに10カ月あります。この間、現在の毎月貯蓄の22万5000円とボーナスからの貯蓄70万円ができれば295万円貯まり、今の金融資産3340万円と合わせて3635万円になります。

ローン返済が始まると、毎月返済額のほかに管理費などを加えると、今の住居費から約11万円増えることになり、その分、毎月の貯蓄額は毎月11万円ほどになります。妻が正社員になるまでは、毎月11万円とボーナスからの70万円の貯蓄はしっかりと行ってください。2年間で404万円が貯められ、金融資産は4039万円になっています。

妻が正社員になり、手取り年収300万円が得られれば、毎月10万円は貯蓄を増額できると思われますので、毎月22万円、ボーナスから70万円で年間334万円貯められることになります。

妻が60歳になるまで、これをキープできれば18年間で6012万円貯められ、総額約1億円という計算になります。相談者59歳、妻60歳までに、これだけの金融資産を築けるだけの収入、貯蓄力がありますので、まずは心配ないでしょう。

アドバイス2 中学から私立でも大丈夫。繰り上げ返済は教育費のめどが立ってから

子どもの教育費は、都度都度で支払いが発生しますが、計算上、大学卒業までにかかる教育費をまとめて計上します。2人とも中学から私立に進学するとして、一般的に1人1500万円を見込んでおきます。2人で3000万円です。中学受験の塾代なども考慮して3300万円とします。1億円から3300万円を差し引くと、残りは6700万円で、これが夫婦2人の老後資金ということになります。教育費分を一括で差し引きましたので、毎月の家計支出に計上している7万円の教育費分は計算外となります。この分が年間84万円、20年分で1680万円はプラスできますので、都合、金融資産は8380万円残るということになります。

子どもの教育費はかけようと思えば、きりがありませんが、これだけの金融資産が残せると考えれば、子どもの希望を叶えてあげることもできるでしょう。

また、住宅ローンについては、変動金利の上昇が気になるかもしれませんが、最優遇金利に近い金利で借りられるようですので、今後、4回程度の金利上昇があったとしても、現在のフラット35の固定金利1.8%を超えることはありません。一時的に金利上昇で返済額の負担が増える可能性はありますが、十分、返済していく力がありますので、あまり心配することなく返済遅れのないように、しっかりと返済していけば大丈夫です。

繰り上げ返済は、子どもが大学進学、卒業などで教育費のめどが立てば、適宜、行ってもいいですし、60歳時点で一括繰り上げ返済してもいいでしょう。おそらく60歳時点での残債は2500万円ぐらいだと思われます。それでも金融資産は5000万円以上残せますので、焦って繰り上げ返済を何度もするより、子どもの教育費優先で貯蓄を積み上げていってください。

アドバイス3 妻は正社員じゃなくとも厚生年金加入で、将来の年金受給額を増やすこと

ただし、これは妻が3年後に正社員になり、記述通りに手取り年収300万円を得られた場合です。もし、これよりも年収が少なくなった場合、60歳時点での金融資産は上記の金額より少なくなるとは思いますが、子どもの教育費については問題ないと言えるでしょう。正社員ではなくとも、厚生年金に加入できる働き方であれば、世帯収入が増え、将来の公的年金の受給額を増やすことにつながります。夫婦で協力して家事を行っていくようにしましょう。妻が収入を得て、家計の一部を支える形になったら、死亡保障1000万円、保険期間15年の定期保険で保障を確保してください。割安な通販型の保険であれば、保険料負担はそれほど大きくはありません。それ以外の保険は現状維持で大丈夫でしょう。

60歳以降は子どもはすでに成人し、住宅ローンもなくなれば、生活費は相当圧縮できるはずなので、65歳からの公的年金受給までの5年間に、よほど大きな出費がなければ、老後の生活を心配する必要もないでしょう。

最後に、貯蓄と投資のバランスですが、現在、毎月の貯蓄は現預金と投資がおよそ5:5で行われていますので、その割合もキープするようにしてください。くれぐれも投資にシフトし過ぎないことが大切です。新居に移った際には、家計支出が大きく変動しがちです。家計管理も現状の予算内に収まるように注意なさってください。

相談者「イルカ」さんから寄せられた感想

連日の金利上昇ニュースを見て、固定金利で契約し直そうか本当に迷っていたので、プロの方に変動金利できちんと返済していけば大丈夫とコメントいただき、大変安心いたしました。また、中学から私学でも大丈夫とも言っていただき、万が一、子どもが公立教育に合わなかった場合でも何とかなりそうと不安がなくなりました。本当にありがとうございます! 心から感謝しております。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子