いつのタイミングでどのくらい収入を落とすべきですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は43歳、高校生のお子さんと二人暮らしの女性です。これまで頑張って働き、生活費を得てきましたが、そろそろ軽めの働き方にシフトしていきたいとのこと。しかしお子さんの進学もあり、今後の働き方に悩んでいると言います。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

これからは働き方を変えたいと思います

tomomiさん(仮名)

女性/会社員/43歳

神奈川県/持ち家・マンション

■家族構成

長女(高校2年/17歳)

■相談内容

現在の仕事を、今後いつのタイミングでどのくらいの年収まで落とすことが可能か、老後の資金を見据えたアドバイスをいただけますでしょうか。

夫は闘病生活の末、数年前に亡くなりました。その後、娘と二人で何とかやってきました。そろそろ娘も大きくなり、貯蓄もできてきたので、将来的に日数を減らすなどもう少し軽めの働き方で、残りの人生を好きなボランティアなどに使えないか考えるようになりました。

夫との死別のショックで睡眠障害があり今も薬を服用しながら働いていますが、働くことそのものは好きなので、完全に引退することは考えていません。できれば、48歳なら◯◯万円、55歳なら◯◯万円、などのように教えてもらえるとありがたいです。

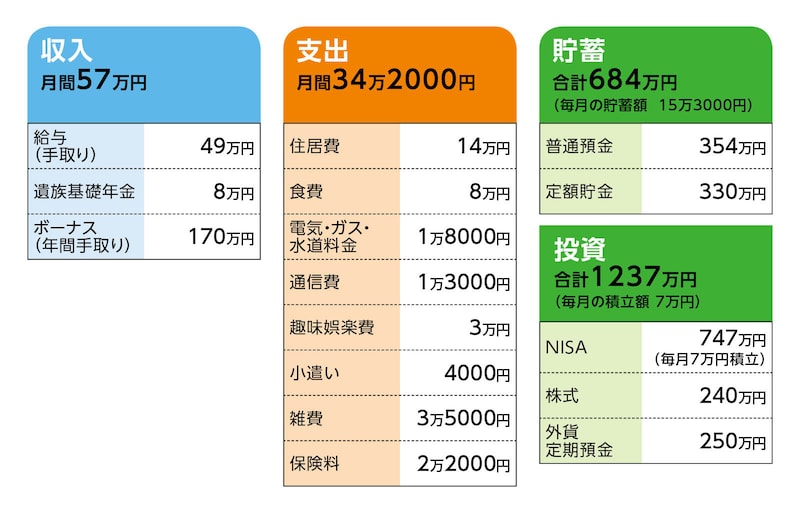

■家計収支データ ■家計収支データ補足

(1)遺族年金について

受給しているのは遺族基礎年金。子が18歳の年度末まで受け取る。

(2)ボーナスの使いみち

固定資産税15万円、旅行30万円、小遣い10万円、衣服費15万円、家具・家電10万円、家事外注10万円、義父母関連5万円、貯蓄・投資70万円

(3)加入保険の保障内容

本人/

・就業不能保険(死亡300万円、不能給付金月額15万円)=毎月の保険料3000円

・共済保険(死亡400万円、入院5000円)=毎月の保険料3000円

・終身保険(60歳払込終了、死亡500万円)=毎月の保険料1万5000円

長女/

・子ども共済(入院5000円)=毎月の保険料1000円

(4)住宅ローンについて

・購入年/2014年

・借入額/3800万円

・返済期間/35年

・金利/変動・0.7%

・住宅ローン返済/月額12万円

(※)娘の大学卒業時に繰上返済の実施を検討

・マンション管理費・修繕積立金/月額2万円

(5)教育費について

公立高校のため「高等学校等就学支援金制度」により、授業料は無償。それ以外に高校にかかる費用(通学費、部活費、給食費など)として月6000~7000円は雑費から支出。ただし、来年度は受験を控え、進学塾などの費用に月4万円を検討。

(6)進学進路について

4年制私立大を希望。第一志望は関東圏(自宅通学)だが、地方大学への進学も想定して、800万円ほどの予算として見込んでいる。また、娘は父親との死別をきっかけに一時、精神的に不安定になり、中学時代は長期欠席も経験。それも踏まえ、1年間の浪人も視野に入れている。

(7)今後の「少し軽めの働き方」について

現在の勤務先を退職し、新たな勤務先を希望。

(8)退職金について

退職金制度はないが、譲渡制限付きの株式付与制度がある。現在250万円ほど。年間60万~100万円付与される。

■FP深野康彦の3つのアドバイス

アドバイス1 老後資金に2500万円は備えたい

アドバイス2 住宅ローンの残債は60歳の時に一括返済

アドバイス3 教育資金によっては現在の勤務を1年ないし2年延長

アドバイス1 老後資金に2500万円は備えたい

ご相談の、ライフプランに合わせた「今後の働き方=収入」ですが、徐々に「軽めの働き方」にすることと、基本的に働くことは好きだということを前提に考えます。ただ、その前に、これから発生するであろう教育費を割り出しておきます。まずメインとなる大学費用について。第一希望は自宅通学が可能な私立大ですが、遠方の大学の可能性もあるとのことで、予算として生活費(仕送り)込みで800万円を予定されています。また、受験に備えて月4万円の進学塾に通う予定とのこと。受験費用なども含めて、多めに100万円を加算し、計900万円の教育資金が必要となります。

それを踏まえてのtomomiさんの働き方ですが、まず、現在の勤務先を辞める時期を、より早いパターンとして、お子さんが高校卒業のタイミングと考えてみます。

その場合、現在の貯蓄・投資ペースは、毎月22万3000円にボーナスから70万円で、年間では約338万円。お子さんの高校卒業を1年半後とすれば、507万円が上乗せされますから、その時点での金融資産2428万円(投資商品の評価額は変わらずとする)。これに、先の教育費を差し引くと1528万円が手元に残ります。

お子さんが高校卒業後、tomomiさんが45歳の時に、現在より「軽め」な仕事に転職するとします。その場合、条件となる収入ですが、貯蓄できる金額となります。教育資金を差し引いた、およそ1500万円を老後資金と考えると、手持ちの金融資産を減らさないことはもとより、さらに上積みをしたいからです。

具体的には、45歳から15年間、継続して年間70万円貯蓄できると、計1050万円。60歳になった時点で2578万円となり、住宅ローンの完済が68歳まであることを考えると、老後資金として準備したい額の目安となります。

アドバイス2 住宅ローンの残債は60歳の時に一括返済

次に、生活費ですが、遠方の大学に進学した場合、現在より年間で40万~50万円は減額となりそう(その分、教育資金に仕送り費用が計上)。また、これまでボーナスから捻出していた経費は、意識的に抑えても、固定資産税他で30万~40万円はかかるでしょうか。また、毎月の生活費については無理に節約をする必要はありませんが、保険についてはすぐに見直しが必要と考えます。具体的には、終身保険は払済保険にします。終身保険を支払い続けるより、その分、貯蓄に回す(今後に使う)ほうが資金の優先順位は上だからです。また、子ども共済は解約にします。それだけでトータルで年間20万円、保険料コストが下がります。

結果、生活費は年間400万円ほど。対して、年間70万円の貯蓄を可能にするには、遺族基礎年金の支給が終了するため、手取りで年間収入は470万円が必要。額面で600万円ほどとなります。

お子さんが大学を卒業し、社会人となり独立されれば生活費は現状より下がりますが、今のところまだ不確定です。現時点では、60歳まではこの収入を目指すという意識でいいと思います。

一方、60歳以降の収入は減らしていいでしょう。

目安は、老後資金を減らさない程度。ただし、ここで気になるのが住宅ローンです。返済がある以上、一人暮らしであっても、生活費は月額でも20万円台後半、その他支出を加算すれば、年間で350万円近くにはなる可能性があります。

tomomiさんは、お子さんが大学卒業時に一部繰上げ返済を考えているとのことですが、ここでは、60歳時に残債を一括返済とします。残債はおそらく1000万円前後。それでもまだ1500万~1600万円は残ります。

かかる生活費は、住宅ローンがなくなり、年間で200万~230万円。月額18万円となり、その金額が目指す収入の目安となります。

現状では公的年金は65歳からの支給。60歳まで厚生年金に加入していたとして、あくまで概算ですが額面で月額13万~15万円。手取りで11万~13万円ですから、仮に12万円を受け取るとすると、65歳以降は月6万円の収入を得ることで、基本的には老後資金は取り崩さずに済みます。その後、10年間働いて、75歳でリタイアされても、計算上は100歳近くまでは資金がもつと考えます。

アドバイス3 教育資金によっては現在の勤務を1年ないし2年延長

ここまでは、教育費がある程度かかる進路を想定しての試算をしてみました。しかし、お子さんが自宅通学となれば、仕送り費用は全額ではないとしても、ある程度、貯蓄に回ります。大学卒業後お子さんが就職され、すぐに自宅を出るとなれば、tomomiさんは一人暮らしとなり、想定していた生活費は、試算より10年前倒しで下がることになるでしょう。

また、試算では考慮していない株式付与制度ですが、ざっと計算すれば、1年半後の退職時の受取額は350万~400万円。ただし、譲渡制限付のため、一般には株式を付与されてから数年の勤務が条件となるはず。詳細が分かりませんが、それでも、退職金制度の代わりの位置付けということなので、受け取れると考えるのが普通でしょう。

いずれもそのとおりになれば、結果、大学卒業時の金融資産は2000万円以上が手元に残ることになります。卒業後の生活費も今よりグッと下がり、その分、働くペースを下げる=収入を下げることも可能ですし、逆に老後資金をさらに増やし、より早めに住宅ローンの繰上返済を行うとことも可能です。

一方、大学が私立理系であれば、私立文系より4年間で、かかる費用は100万~150万円アップします。また、tomomiさんが言われるように、お子さんが一浪をし予備校に通えば、当然費用が発生しますし、大学卒業まで1年先になります。

したがって、こういったケースであれば、さらに1年ないし2年、現在の仕事を継続することが、今後のマネープランをリスク回避する有効な方法となります。もちろん、どのような進路でも、大学卒業まで継続して勤務すれば、おそらく先の試算より、老後資金が1000万円前後増える可能性もあります。しかし、そのためにtomomiさんが健康を害しては意味がありません。これまで頑張ってこられたのですから、お子さんと共に、ご自分の今後も豊かなものにすべきです。

ともあれ、お子さんの進路状況で働き方は変わります。進路が決まっていく中で、それにかかる費用を準備するための、無理のない働き方を選択していくことが大事だと考えます。

相談者「tomomi」さんから寄せられた感想

仕事の負担を軽くできるのは、あと10年はかかると思っていましたが、数年で可能とおっしゃっていただいて、明るい気持ちになりました。また、気持ちに余裕ができたのか、健康とバランスを取りながら、環境に恵まれている現在の仕事を続けられる道を探りたいとも感じました。娘の成長を最優先にして、今後について考えていきたいと思います。温かなアドバイスありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武