これまできちんと家計管理をしてこなかったことを悔やんでいます

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、住宅の購入と教育費の確保で悩む39歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

住宅購入はできる?

ししとうさん

女性/会社員/39歳

関西/借家

■家族構成

夫(会社員/47歳)、第1子(6歳)、第2子(3歳)

■相談内容

住宅購入可能か、将来の教育費が確保可能か、お尋ねしたいです。年内に実家を引き継ぐ予定でしたが、事情があり白紙となりました。

突然の出来事に頭が真っ白になっています。これまできちんと家計管理をせず、外食やレジャー、交際費で消費し、貯められたはずのこの数年間を悔やむばかりですが、まだ幼い子どもたちのためにできる限りのことをやるつもりで、現在節約、貯金に必死になっている最中です。

今回、ご相談したいのは以下のことです。

①住宅購入に関して、中古か新築か住宅購入したいと考えています。いくらまでなら可能かお尋ねしたいです。

②子ども2人は大学まで通わせてあげたいと思っています。現状で難しければ、副業し収入アップを考えていますが、どれくらいあればよいかご示唆いただきたいです。

③また今後貯蓄していく際は、現金のまま、NISAの増額、iDeCoの新設、いずれがよいでしょうか。

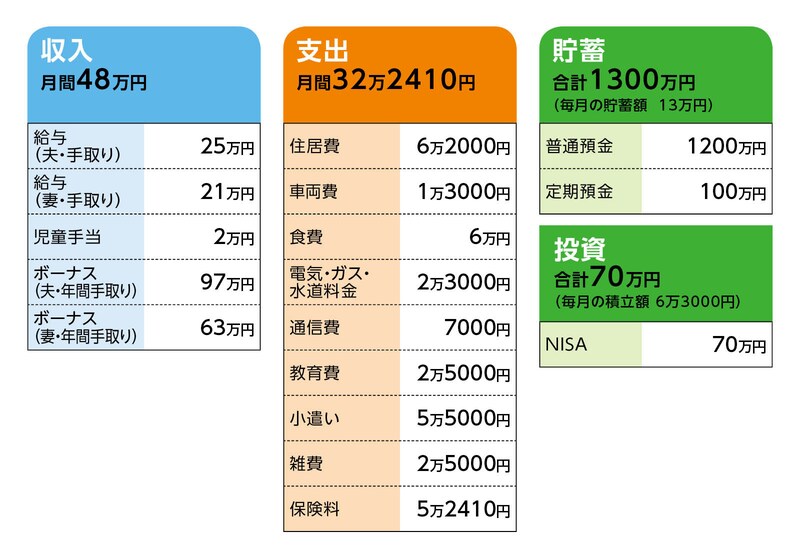

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

車の維持費25万5000円(税金3万円、保険7万5000円、車検15万円)、保険の年払い1万6000円、予備費(レジャー費など)15万円、冠婚葬祭など3万円など。

(2)投資について

毎月のNISA積立は、夫3万円、相談者3万3000円。

(3)自動車について

所有台数は1台。車両費の月1万3000円はガソリン代。現在の車のローンはありません。できるだけ長く乗ることを考えていますが、10年強で買い換えかなと漠然と考えています。予算は250万円程度。難しければ、予算を抑えて中古車でも可。

(4)子どもの進路について

高校まで公立、大学はできれば国公立。できるだけ子どもたちの希望を叶えてあげたいため私立の可能性もあり。2人とも単身生活の可能性もあり。

(5)働き方について

夫婦ともに、現在の勤務先の定年は60歳。退職金はおそらく各350万円程度。65歳まで再雇用可能。定年後は、給与が大幅に減額される。相談者(妻)は今後昇給などにより手取りが4万円程度上がっていく可能性あり。夫婦ともに65歳以降も健康状態次第ではあるが、パートなどをして収入を得たい。

(6)公的年金について

現時点で、夫73万円、相談者54万円

(7)親御さんとの同居について

親との同居予定はない。

■FP深野康彦の3つのアドバイス

アドバイス1 1年後の住宅購入を目指し、貯蓄のペースをつくること

アドバイス2 保障不足の保険を見直し。住居費アップで貯蓄額は減るが、教育費は心配ない

アドバイス3 60歳で住宅ローンを一括繰り上げ返済。生活費をコンパクトにする

アドバイス1 1年後の住宅購入を目指し、貯蓄のペースをつくること

ご実家の件は思いがけないことだったと思いますが、夫婦で子どものために節約、貯蓄に目覚められたのはよかったです。まだお子さんも小さいので、ここから家計管理をしっかり頑張っていけば大丈夫です。子どもの教育資金を貯めることが優先ですが、夫の年齢を考慮すると1年後ぐらいには住宅購入をするかどうか決断されたほうがいいでしょう。

貯蓄が現状どおりであれば、毎月13万円、ボーナスから100万円で年間256万円貯めることができます。現在の金融資産1370万円に加えて1年後には1626万円になります。

ここから頭金800万円、諸費用200万円、住宅ローン2000万円として住宅購入するとします。物件価格は諸費用を入れて3000万円が上限です。

住宅ローンは金利2.0%、返済期間20年(夫68歳で完済)で計算すると、毎月の返済額は10万1200円ほどになります。現在の住居費から4万円ほどのアップとなります。

アドバイス2 保障不足の保険を見直し。住居費アップで貯蓄額は減るが、教育費は心配ない

住居費がアップした分、毎月の貯蓄額が減ってしまいますが、住宅購入とともに、保険を見直すことで少しはカバーできます。現状の夫の保険では、死亡保障が不足しています。住宅ローンで団体信用生命保険に加入しますので、住宅ローン分は、万一の際に相殺されますが、家族の生活費として子どもが成人するまでの分は、別途保険でカバーする必要があります。

そこで、現在加入の生命保険と医療保険は解約し、割安な定期保険で死亡保障1000万円、保険金間15年(第2子が18歳まで)で加入してください。医療保険はやや割高なので、共済やネット通販型の割安な医療保険に加入し直してください。この2つで保険料は5000円程度で済むはずです。それ以外は、現在加入の保険のままで大丈夫です。がん保険は割り切れれば、医療保険がありますので、本来は不要です。

相談者は現在の医療保険でもいいですが、収入保障保険に加入して万一の保障を確保するのであれば、死亡保障なしの共済などであれば2000円で済みます。がん保険への加入は、夫同様、割り切れれば不要です。

これらの見直しで、新規加入の分を考慮しても、1万3000円は削減できます。

そのうち1万円を住居費の増加分に充当すれば、毎月の貯蓄額は現在の13万円から10万円になり、ボーナスから100万円貯蓄できれば、年間で220万円を貯めることができます。住宅購入しても、年間220万円の貯蓄ができれば、子どもの教育費は用意でき、夫婦の老後資金のベースはつくれます。

なお住宅購入の上限が3000万円というのが、お住まいの地域での状況がわかりませんので、現実的ではないかもしれません。しかし物件価格が上がれば、その分、住居費が上がり、年間で貯蓄できる金額は減ります。家計支出を削減するのも限界があります。その点は慎重に判断なさってください。

アドバイス3 60歳で住宅ローンを一括繰り上げ返済。生活費をコンパクトにする

年間220万円の貯蓄が維持できれば、夫が60歳になるまでの12年間で2640万円貯めることができます。住宅購入後の預貯金の残りが626万円ですから、60歳時点での金融資産は3266万円ということです。子どもの教育費としては、小学校から大学(私立)で、1人1000万円、学校外費などで300万円、合計1300万円は見込んでおきます。2人で2600万円です。大学で仕送りが必要になれば、その費用もかかります。教育費2600万円のうち600万円は学資保険がありますので、実質的な負担は2000万円です。金融資産から差し引いた1266万円が夫婦の老後資金のベースとなります。

ここに2人の退職金700万円と、毎月の家計に計上している教育費2万5000円の17年分(計算上、一括で教育費を差し引きましたので)、510万円を加算した2476万円が60歳以降の老後資金ということです。

60歳で完全リタイアしてしまうと、公的年金受給までに金融資産は大幅に減ってしまいますので、できるだけ長く収入を得て、老後資金の目減りスピードを遅らせることが大事です。また、住宅ローンの返済が67歳まで続きます。60歳で一括繰り上げ返済をすれば、金融資産は1000万円ほどになりますが、住居費がなくなり、生活費がコンパクトになれば、毎月の生活費をまかなえるだけの収入を得ればいいと考えることもできます。

子どもの教育費次第であり、今の段階で、どうするのが正解とは言えませんが、計算上では、過剰に心配なさることなく、しっかりと貯蓄を積み重ねていけばいいでしょう。

最後にNISAの増額、iDeCoの新設についてですが、NISAは現状維持もしくは、夫、相談者それぞれが2万5000円程度に減額し、預貯金を確実に残したほうが賢明かもしれません。iDeCoについては、所得税控除のメリットはありますが、住宅を購入すれば住宅ローン控除が受けられます。60歳まで引き出しができないことも考慮すると、子どもの教育費のめどがたってからでもいいでしょう。今は始めるべきではありません。

家計管理、貯蓄はずっと続くことです。無理なく続けられるよう、ご家族で上手に息抜きしながら、頑張ってくださいね。

相談者「ししとう」さんから寄せられた感想

深野先生、ご丁寧なアドバイス感謝申し上げます。こんな事態になって恥ずかしいとの思いからなかなか相談できず、1人で思い悩んでおりましたが、先生からのコメントを拝見し、なんとかやっていけるのかもしれないと少し希望が持てるようになりました。今は家族にも窮屈な思いをさせることも多いため、無理なく続けていけるよう、家族で上手に息抜きしながらやっていけるよう励みます。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子