老後の準備と今を楽しむ資金の配分で悩んでいます

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、44歳、契約社員として働く女性の方。来月から時給アップとなり、その配分で悩んでいるとのこと。老後を考えれば、ほぼ貯蓄や投資に回すべきだが、楽しみのための支出も増やしたい思いが……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

収入が増えそうですが、どうするか悩みます

HAPPYさん(仮名)

女性/契約社員/44歳

大阪府/賃貸住宅

■家族構成

1人暮らし

■相談内容

60歳まであと15年ほどとなり、老後資金を確保するために節約をしなければならないのですが、今現在の楽しみのために使うお金と老後の生活費のために置いておくお金のバランスに悩んでいます。

現在、時給1480円の契約社員で働いていて来月時給アップがあり1550円になる予定です。手取りが1万円ほど増えると思い、iDeCoや積立投信の金額を少し増やそうと考えています。賃貸住まいで、退職金もない働き方のため増えた分は全部貯蓄や資産運用に回せるならそれに越したことはないですが、今の生活にもう少し余裕を持たせたい気持ちもあり相談させていただきたいです。予算配分で増やした方がよいところ、減らした方がよいところがあればアドバイスいただきたいです。今のところ、交際費を1000円増、投信の積立を5000円増、iDeCo2000円増、貯蓄を2000円増と考えています。

7年前、こちらで家計診断をしていただき、不安しかなかった家計に前向きに向き合うことができて感謝しています。当時の回答を読み返して今も励みにさせていただいています。

【関連記事をチェック】

36歳1人暮らし、時給1360円の契約社員。生活が厳しい

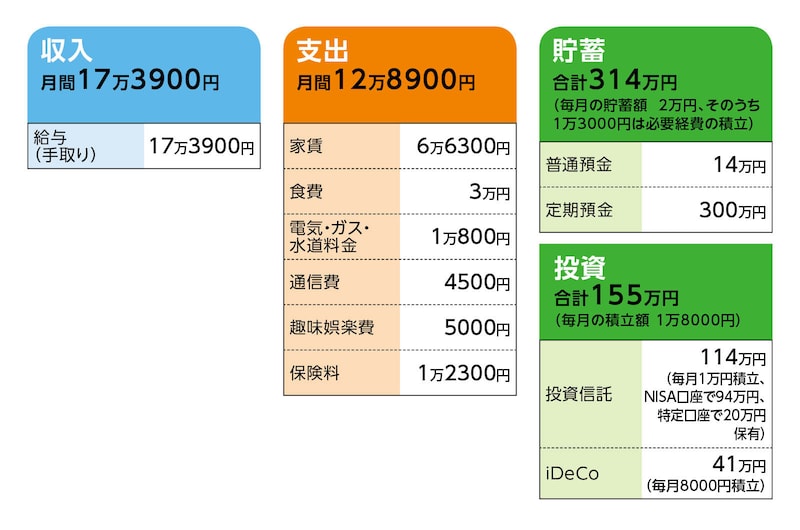

■家計収支データ ■家計収支データ補足

(1)給与について

上記給与は残業代がない場合の金額。プラスされる残業代は実際は5000~1万円、多い場合は2万円以上の月もある。それは基本的に「小遣い」や「雑費」として使っている。ただ、残業代なしを想定した上で、「小遣い」「雑費」の予算を事前に組むべき、とも考えている。

(2)加入保険の保障内容

・共済(病気死亡400万円、入院1万円、他に通院(事故)、手術、先進医療の給付あり)=保険料2300円

・個人医療保険(60歳から10年確定、年金額34万5070円)=保険料1万円

(3)「楽しみ」に使うお金

具体的には主に以下のもの。支出額は残業代によって、月5000円から2万円以上のときもある。また、貯蓄のうち、必要経費積立からも捻出する。

・趣味のインテリアや雑貨、食器などの購入

・スイーツなどの好きなものを食べる

・周りの大切な人たちへちょっとしたギフトやプレゼントなどを購入

・洋服や靴の購入、美容代

・本や雑誌の購入

(4)厚生年金加入について

現在の職場は厚生年金加入。過去、35カ月国民年金に加入(うち未納14カ月)、それ以外は厚生年金加入。ねんきんネットでの試算では年金額は月11万円ほど。

(5)定年について

60歳。それ以降は再契約で70歳まで勤務可能。ただし、時給は60歳以降は減少。また、体力的にも70歳まで働くことには不安を感じている。ちなみに、契約社員としての契約は1年更新だったが、現在は無期雇用となっている。

(6)退職後の生活費

月12万5000円を想定しているが、医療費などの支出増で月14万円程度になる可能性も考えている。ちなみに、相続する不動産はなしとのこと。

■FP深野康彦の3つのアドバイス

アドバイス1 昇給分からは3000円交際費に回していい

アドバイス2 60歳以降は減収となっても貯蓄を取り崩さなければ問題ない

アドバイス3 過度に老後を不安に思わず、上手に支出をする

アドバイス1 昇給分からは3000円交際費に回していい

ご相談は、昇給分の月1万円をどの程度、貯蓄や投資に振り分ければいいか、ということ。HAPPYさんのお考えは、支出(交際費)に1000円、投資に7000円(投資積立5000円、iDeCo2000円)、貯蓄に2000円とのこと。この配分は老後を意識してのことでしょうが、一方で支出を増やし、生活に余裕を持たせたいという思いもあると書かれています。

結論から言えば、交際費を1000円アップではなく、もっと増やして構わないと考えます。具体的には、昇給分の1万円を交際費に3000円、投資信託の積立に3000円、iDeCoに2000円、貯蓄に2000円と振り分けます。

結果的に、貯蓄と投資合わせて月7000円増。現在の収支は、収支データでは月4万5000円のプラスですから(残業手当が多い月の場合、その分は交際費や雑費等の支出に回るとします)、昇給後の黒字額は月5万2000円。これを60歳までの16年間継続すると998万円。今ある金融資産と合算して1467万円(投資商品の価額の増減は考慮せず)となります。これに個人年金保険からの年金を前倒しで加算すると1812万円。これが、準備できる老後資金額です。

アドバイス2 60歳以降は減収となっても貯蓄を取り崩さなければ問題ない

一方、HAPPYさんの今後の働き方ですが、70歳まで勤務可能ではあるものの体力的に不安を感じられているとのことですから、試算では65歳まで勤務するとします。また、60歳以降は減収となるので、仮に貯蓄を取り崩さない程度の収入(手取りで13万円ほど)とします。そうなると、先の老後資金は取り崩すことなく、そのまま65歳まで維持できます。「月11万円」の年金については、HAPPYさんご自身がネットで試算されたわけですが、今後の収入も見込んでの試算額とすると、手取り額は10万円前後でしょうか。老後の生活費は、月12万5000円を目指すものの、医療費等も含めて月14万円と想定されているとのこと。老後資金からの取り崩し金額は30年間で1440万円。それでも、95歳のとき、まだ370万円ほど資産が手元に残っていることになります。老後資金は大きく余裕がある額ではありません。しかし、過度に心配すべきものではなく、老後資金は確実に用意できると判断していいと思います。

過度に心配しなくていい理由としては、他にもあります。

HAPPYさんは医療費等を考慮されて、生活費を月1万5000円上積みされました。30年分だと540万円。国民健康保険にも加入していますし、多くの場合、そこまで医療費はかからないでしょう。つまりは、実際はもっと資金的には余裕があることは十分考えられます。

また、65歳になって試算よりも老後資金が少ないのであれば、体力的に無理のない範囲でアルバイトをしてもいいでしょう。高齢者とって長く働くことは、それだけ社会とつながりを持つことになりますから、収入を得ることと同時に意味のあることでもあります。

アドバイス3 過度に老後を不安に思わず、上手に支出をする

逆に、やはり老後心配だと、当初HAPPYさんが考えられていた「月1000円、交際費アップ」にしたとします。その結果、老後資金は先の試算より38万円増えます。38万円を少額とは言いませんが、それでもこの程度の増額なら、3000円アップにして、昇給を今から楽しんでもいいのではないでしょうか。そもそも、月5万2000円の貯蓄は、手取り収入に対して27%を占めます。それだけでも貯蓄ペースは十分優秀です。老後への不安が大きいばかりに、定年まで節約を徹底して、いざ定年を迎えると、さらに10年後、20年後が心配で使えない。そんなケースを少なからず見てきました。日本人女性の平均寿命は86.9歳ですが、健康寿命は75.5歳(※)。あくまで平均値ですが、元気で過ごせる時間はイメージしている以上に短いのです。高齢になれば、せっかく老後資金を準備しても、生活を思うように楽しめない。そんな可能性は当然あるわけです。

退職金がない。持ち家ではなく賃貸住宅。せっかくこれまで頑張って働いてこられ、過去にクリニックにも応募され、家計管理をしっかりされてきたわけです。これからは、心に余裕を持って、元気なうちに上手に支出することも考えてみてください。

大事な点は、月5万2000円の貯蓄ペースをできる限り維持していくこと。支出が多く、そのペースを割り込む月があれば、翌月支出を抑え気味にするなど、家計を調整します。

逆に、ペースが維持できていれば、余剰資金は楽しみのために支出してください。そこにストレスを感じる必要もありません。それはご自分の人生を豊かにする必要経費だと考えましょう。

(※)WHO世界保健統計2023年版より

相談者「HAPPY」さんから寄せられた感想

前回、あたたかい言葉をいただいて頑張るきっかけになった先生からの「頑張って働いてこられ、家計管理をしっかりされてきた」という言葉に本当にうれしい気持ちになりました。具体的な数字を用いてのアドバイスはとても安心できる材料になりました。非正規という働き方で賃貸住まいで1人で暮らしていくこと、どこかで立ち行かなくなるときがくるのではないかとずっと不安に思いながら若い頃から生きてきました。お金を使うときも少しの罪悪感がありましたがコツコツ増やす部分は継続しながら、今の楽しみにももっと目を向けていけたらと思います。今回もいろいろな気づきを得られました。深野先生、本当にありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武