中古マンション購入、どういうマネープランなら可能ですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は39歳、1人暮らしの女性会社員の方。身内が全員亡くなってしまい、将来に強く不安を感じているとのこと。それもあり、マンション購入を考えているが、どういうプランなら購入可能なのか。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

マンションを購入したいが可能ですか

えりさん(仮名)

女性/会社員/39歳

東京都/借家

■家族構成

1人暮らし

■相談内容

身内が全員死去しており、遺産はありません。父親に借金があったため、相続放棄済みです。

実家が賃貸であったため、新たに賃貸契約をして1人暮らしを始めますが、この賃料(6万円)を払うならば、中古住宅を購入しローン返済をしたほうがよいか悩んでいます

現在の勤務先は60歳定年で、65歳まで雇用可能。

現在iDeCoに毎月1万円。それ以外は残った分を貯金に回しており、余裕そうならNISAも開始予定です。生命保険は生前給付のみで、入院と手術時に支払われ死亡保障はないです。

本当に1人になったため、今後どう生きていくかの不安が強くあります。何とぞよろしくお願い申し上げます。

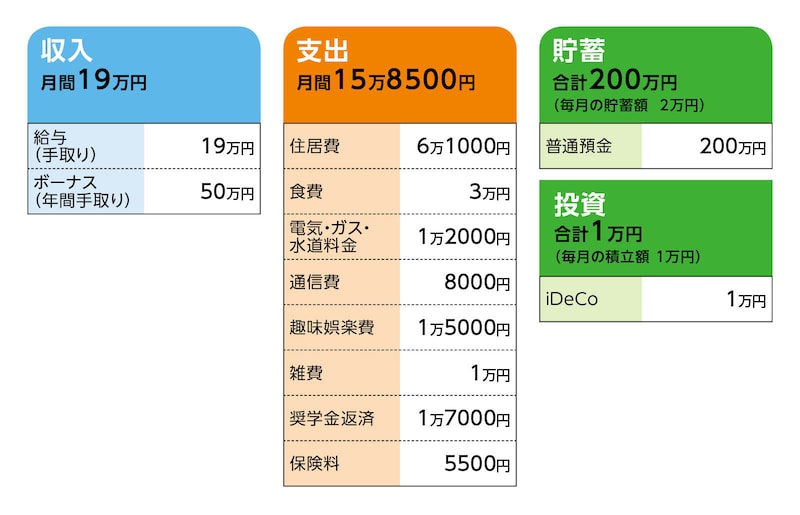

■家計収支データ ■家計収支データ補足

(1)ボーナスの使いみち

家電の買い替えが発生する以外、とくに支出はなく、貯蓄に回る。ただし、実家の不用品処分・撤去費用が発生。その費用で100万円程度かかる可能性があり、今年はその原資に充てる予定。

(2)奨学金について

現在、残債は90万円ほど。できれば一部でも繰上返済をと考えていたが、上記(1)の理由により、すぐに行うかは未定。しかし早めに全額返済することを希望。

(3)加入保険の保障内容

・医療保険(終身保障終身払い、入院1万円、手術・放射線治療手当)=保険料5500円

(4)購入希望物件について

単身者用の中古マンションで、エリアは一都三県か茨城県(都内の場合23区外)。頭金100万円。管理費・修繕積立金込みで毎月の支払いを6万円までに抑えたい。また築年数が古いとリフォーム費用まで用意できるかどうか不安もあり。

(5)昇給について

あっても微々たるものとのこと。

(6)退職金制度について

不明。

(7)普段の生活の楽しみ

コンサート、博物館に行く、家でゲーム、読書するなど。ただし、今は将来への不安が強いのでそれを解消したい。

■FP深野康彦の3つのアドバイス

アドバイス1 物件価格の上限は1300万円

アドバイス2 住宅コストが一定内なら老後資金は準備可能

アドバイス3 あえて節約はせず、iDeCoは中断

アドバイス1 物件価格の上限は1300万円

ご相談の住宅購入について、どういうプランなら購入可能なのかを具体的に考えてみましょう。まず現在の収支ですが、毎月、貯蓄2万円とiDeCoで1万円。ボーナスはほぼ全額貯蓄されているとのこと。年間、iDeCoも含めて、80万円前後は貯蓄が増えることになります。

住宅の購入時期ですが、住宅ローンの返済期間を考えると、あまり先延ばしはできません。できれば、来年40歳のときに購入したいところですが、親御さんの遺品整理等で100万円の出費があるとのこと。これにより手持ち資金は100万円に減ってしまうので、できればもう少し貯蓄=住宅資金を増やしたいところ。したがって、ここでは2年後、41歳での購入とします。

住宅ローンですが、全期間固定の金利2.0%だと、20年返済で1000万円借り入れて、毎月の返済額は5万600円。25年返済で1200万円借り入れると返済額は月5万900円ほど。

購入可能な物件価格は、返済可能額から割り出す必要があります。ひとつの目安となるのが現在の家賃=住宅コストですが、実際は、返済額に加えて、維持コスト(固定資産税、マンションなら管理費・修繕積立金も含む)が発生するため、それも考慮した上で、家賃と比較する必要があります。

マンションをご希望とあれば、単身用の広さでも、平均して月2万~3万円の維持コストは発生するでしょう。そう考えれば、収支から考えて住宅ローンを月5万円程度には抑えたいところ。それでも、現在の家賃よりも住宅コストはアップしますが、ボーナスから継続的に貯蓄できれば、家計的にも許容範囲でしょう。

したがって、借入額としては25年返済なら上限は1200万円。手持ち資金から頭金100万円を出して、購入可能な物件価格は1300万円となります。また、他に諸費用(登記費用、税金、火災・地震保険料、仲介手数料等)として別途100万円程度はかかることになります。

アドバイス2 住宅コストが一定内なら老後資金は準備可能

購入後を試算してみます。購入するマンションは1300万円。25年返済で頭金100万円全額借り入れ、諸費用100万円は手持ち資金からとします(手元に60万円残る)。

月5万900円の住宅ローンに、固定資産税+管理費・修繕積立金で月2万5000円とすると、計約7万6000円。毎月の家計収支は1万5000円の黒字となります。ボーナスも合わせて、年間50万~60万円の貯蓄が可能。また、購入後2年半ほどで奨学金の返済が終わります(現在の残債と返済額より試算)ので、それ以降、その分(月1万7000円)も貯蓄に回せば、定年までの19年間で、購入時の手持ち資金と合わせて1400万~1500万円の老後資金が準備できます。もし退職金があれば、ここに加算できますが、ここでは考慮していません。

ちなみに、購入された中古マンションの場合、床面積50平方メートル以上で、1982年以降に建設された物件等の条件を満たせば、2025年まで延長された住宅ローン控除の制度の対象となります。中古住宅であれば、10年間、所得税等が一定額(控除率は年末のローン残高の0.7%)還付されますので、それを貯蓄に回せば、計算上はもう少し老後資金は増えることになります。

老後の生活費については不確定な部分が多くありますが、住宅ローンが完済となると66歳以降の生活費は不定期支出も含めて、月割りで平均10万~12万円ほどでしょうか。公的年金の受給額は不明ですが、月によっては年金だけで月の生活費がカバーできるかもしれません。

きびしめに見積もって、仮に年金受給額(手取り額)よりも生活費が3万円オーバーとすれば、30年間で老後資金から取り崩す額は1080万円。別途、老後の予備費(医療・介護費、住宅の修繕・リフォーム費用など)も準備するとしても、95歳までの老後資金は、ほぼ用意できていると考えていいかと思います。

アドバイス3 あえて節約はせず、iDeCoは中断

ただし、上の試算では定年となる60歳から5、6年は老後資金を取り崩さない、あるいは取り崩しても少額に抑えることがポイントとなります。現在の勤務先は65歳まで勤務可能とのことですが、どういう形であれ、生活費程度の収入を得られるよう、働くことが欠かせない条件となります。同時に、ある程度の老後資金は準備できるわけです。ならば必要以上に将来を不安に思わず、手持ち資金に生活を合わせるという発想もあっていいと思います。家計管理を拝見しても、しっかりされていることがわかります。えりさんならそこは上手にやりくりされるのでは。

したがって、今後、必要以上に節約する必要もありません。逆に楽しむ部分は削らない意識が大切です。心身ともに健康でいることが長く働くことにつながりますし、それが有効な老後対策でもあります。

この2年間、まずは住む地域も含めて、住宅探しをじっくりされればいいと思います。管理費・修繕積立金が先の試算より低い物件であれば、毎月の住宅コストも変わります。その分、物件価格を引き上げることができるかもしれません。

最後に、月1万円を掛けているiDeCoはいったん中止しましょう。iDeCoは原則60歳以降でないと、資金を引き出せません。一方、資金の流れとしては、住宅購入後、大きく減った手持ち資金が元に戻るまで、できるだけ手持ちの現金=流動資金を増やす形にしておきたいところ。

iDeCoの節税効果を活かすなら、住宅ローン減税の期間が終わったタイミングの再開でも遅くはありません。その際、掛金を今より増額する資金的余裕もきっとあるはずです。

一方、NISAについてはいつでも売却、現金化はできますが、始めるのは住宅購入までは待ちたいところです。

相談者「えり」さんから寄せられた感想

先生からのアドバイスを拝見し、節約・貯蓄が最優先と考えておりましたので、少し安心しました。特にiDeCo中断は考えていなかったので、移管先に相談します。また、光熱費がこれまでより安くなるようなので、格安スマホへののりかえ等も併せてやれることはやってみます。まず家の探し方から学ばねばなりませんので、先生からご教示いただいた計画通りに進められるかやはり不安はあります。ただ焦っても無駄なお金を失うだけな気がするので、健康と長く働くことを考えながら進めていこうと思います。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武