リタイアした後は、小さい頃から好きだった読書に没頭したいです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、40歳でリタイアしたいという目標があり、貯金をしているという36歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

リタイア後は読書や翻訳の勉強をやってみたいです

ととろさん

女性/会社員/36歳

関西/借家

■家族構成

一人暮らし

■相談内容

40歳でリタイアしたいと考え、毎月かなりの金額を貯金しています。新卒で入社後、経理スタッフとして、毎日、真面目に働いて資格も取りましたが、会社勤めに違和感を持たない日がありません。小さい頃から学校での集団生活も苦手でした。一週間ずっと一人でいても苦にならないぐらい内向的な性格だからかもしれません。

リタイアした後は、小さい頃から好きだった読書に没頭したり、憧れの仕事だった翻訳を勉強したり、自分で文章を書いたりして、月2万円程度の収入が得られればと思っています。

家族は父親と姉がいますが、父は自分の介護の分までお金を貯めているようで安心していますが、一方で相続は期待していません。代わりに、亡くなった母の代わりに祖母から1000万円の相続がある予定です。

心配な点は、リタイア後は国民年金を払うつもりがないため、年金額が月6万円程度になる予定であること。また昨今のインフレなどを考えると、いくら貯めれば十分か分からなくなってきたことです。

また会社を辞めれば社宅を出るため、3000万円のマンションを購入するつもりですが、管理費の値上がりなども考慮しなければならないのでしょうか。

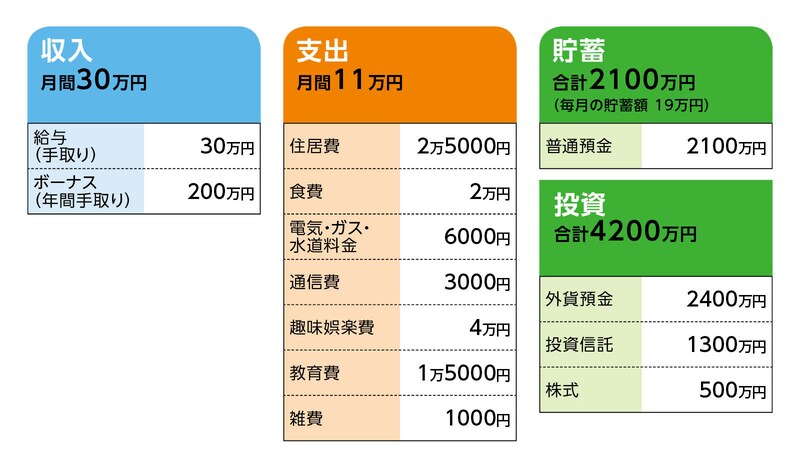

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

家族や友人への誕生日ギフト3万円、資格の費用3万円、家電買い換えや医療費などの予備費4万円、残りは投資信託への投資190万円。

(2)貯蓄について

毎月19万円の貯蓄は、すべて投資信託への投資に回している。

(3)リタイア後の家計収支について

趣味娯楽費は特に今何か我慢しているわけではないので、現状維持で考えています。自由な時間が増えますが、趣味の読書は図書館などを利用できますし、料理や散歩など日々の生活を、時間を気にせず楽しみたいです。また、車の所有は考えていません。運動不足にならないよう少しぐらいの遠出は自転車があれば良いと思っています。

(4)退職について

退職金は300万円程度と見積もっています。

■FP深野康彦の3つのアドバイス

アドバイス1 4年後にリタイアしても問題なし。マンション購入もOK

アドバイス2 現在の生活費+αになっても、老後に困ることはない

アドバイス3 月2万円の収入でもよし、外で少し働くもよし。ゆっくり考えて

アドバイス1 4年後にリタイアしても問題なし。マンション購入もOK

4年後、40歳の若さでリタイアは早いとも思いますが、そのためにこれまで仕事を頑張り、貯蓄も頑張ってこられたのですから、目指している生活スタイルで、心静かに過ごされていいと思います。リタイアするまでの4年は現状維持で過ごしたとすると、毎月の貯蓄19万円とボーナスから190万円で年間418万円、4年間で1672万円が上乗せできます。現在の金融資産6300万円と合わせて約7900万円。これに退職金300万円を加えて8200万円です。

社宅を出ることから、予算3000万円でマンション購入を考えておられます。諸費用を200万円とすると、すべてキャッシュで支払っても、5000万円は手元に残ります。

この先の人生は長いですが、ひとまず5000万円あれば、40歳でリタイアしても大丈夫でしょう。

アドバイス2 現在の生活費+αになっても、老後に困ることはない

40歳以降の生活コストの変化としては、住居費の増加があります。現在2万5000円で、これはそのままマンションの管理費・修繕積立金に回りますが、そのほかに固定資産税の支払いもありますので、その分の支出は増えることになります。現在、毎月の支出は11万円ですが、13万円として考えると年間の支出は156万円になります。これに国民年金の支払いが約20万円加わります。リタイア後、国民年金は支払わないということですが、この先もしっかり支払っておけば、将来的に受け取れる年金は月額7万5000円ほどに増えると思われます。これは一生涯続くものですから、金融資産に余裕のあるご相談者の場合は、国民年金を納め続けることをおすすめします。

国民年金約20万円を加えると年間の支出は176万円です。対してリタイア後に月2万円の収入を得るとすると年間24万円。差し引き約150万円を金融資産から取り崩していきます。公的年金の受給開始65歳までの25年間で3750万円ですが、国民年金の支払いは60歳で終わりますので、100万円を加え、65歳時点での金融資産は1350万円ということになります。

65歳以降、公的年金が月額7万5000円、年額90万円として、手取りは年額82万円ほどになります。生活コストに変化がなければ、年間74万円の不足となります。1350万円の金融資産がゼロになるのは18年後。しかし祖母から1000万円の相続があれば、31年後、つまり96歳のときに貯蓄がなくなります。

大きな出費がなく、平穏に暮らすことができれば、国民年金を60歳まで払っても老後生活に困ることはありませんし、老後を迎えたときに受給額が増えていて、貯蓄からの取り崩しのスピードが遅くなるのは、精神的な負担が軽減するように思います。おおよその計算になりますが、将来的に、不安を抱えることはないと言ってもいいでしょう。

アドバイス3 月2万円の収入でもよし、外で少し働くもよし。ゆっくり考えて

ご相談者は完全リタイアではなく、目指している仕事がおありです。月2万円の収入とのことですが、退職後、時間ができれば本腰を入れて取り組み、月2万円といわず、5万円でも10万円でも収入が得られれば、それは余裕資金となります。ぜひ、頑張ってほしいと思います。マンション購入後は、管理費のほか、修繕積立金の増額の可能性はあるでしょう。そうしたことに対応するためにも、できるだけ収入を得て、余裕のある生活を心がけてください。

不要な心配かもしれませんが、退職後、十分な静養をしてからでもいいですが、やはり社会との接点をなくさないでいただきたいと思います。運動することも大切です。今は家のなかで過ごしていても問題ありませんが、年を重ねていけば身体能力が下がり、健康を害してしまうこともあります。その点だけは気をつけてくださいね。「資格を生かしてパート・アルバイトなら働いてもいい」と思えるようになれば、収入だけでなく社会との接点も得られ、なお良いでしょう。

退職後の働き方は、今、決める必要はありません。退職後しばらくは失業給付も受けられますから、ゆっくりと生活を整えていけばいいでしょう。

あと4年。その間に貯蓄と投資の配分も調整し、マンション購入のための現預金をきちんと確保し、物件探しなども楽しみながら、過ごしてください。

相談者「ととろ」さんから寄せられた感想

40歳で引退や退職を考えていることは周囲にも言えず、厳しいご意見をいただいてしまうのではと不安に思っていましたが、勇気を出して相談してよかったです。深野先生のアドバイスを読み返して気持ちや夢を後押ししていただき、心強く思いました。あと数年しっかり働き、その後は好きなことを仕事にしながら、社会との繋がりや健康維持も大切にしていこうと思います。ありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子