いつか新築のきれいな家に住んでみたいという希望はあります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は引っ越しで環境が変わり、家計の見直し、教育費や住宅購入について悩んでいるという36歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

引越したことにより家計のことを見直しています

ぬりかべさん

女性/会社員/36歳

関西圏/借家

■家族構成

夫(36歳)、第1子(6歳)、第2子(3歳)

■相談内容

いつも拝見し、勉強させてもらっています。今回、環境が変わったことによる家計の見直しと、資産の増やし方、教育費、老後費用について悩んでおり相談させていただきました。

教育費は、今後の進路として中学から私立も視野に入れても家計に問題ないか、考えあぐねています。現在、車は所持しておらず、カーシェアで対応しています。

教育費が足りなくなるなら、家の購入はしなくてもよいかなと思っているので、このまま賃貸の可能性がありますが、いつも家賃を抑えるのに古い家に住んでいるので、いつか新築のきれいな家(分譲、賃貸問わず)に住んでみたいという希望はあります。

その他、補足です。両方の両親からの資金援助や家を譲り受けることはありません。夫の会社には退職金はありません。私の方も少ないため、勘定に入れていません。

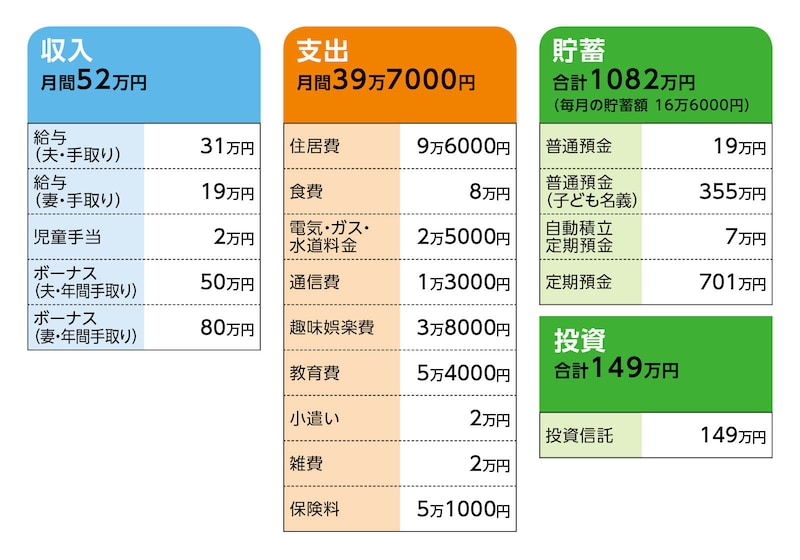

■家計収支データ ■家計収支データ補足

(1)収入について

私の給与・賞与は、時短中のため減額されております。時短前の給与(税引前)は23万円です。

(2)ボーナスの使い道

貯蓄91万円、家族の小遣い4万円、予備費35万円。予備費は保険の一時払い、子どもの行事(七・五・三、小学校入学準備など)、レジャー費などの臨時の出費。月々の収入の中で賄えなかったときに使用しようと思っていますが、なんやかんや毎月ちょっとずつ引き出してしまっています。

(3)貯蓄について

賞与の時期に自動定期積立を解約し、賞与と併せて利率の良い定期預金に預け替えています。

<毎月の積立>

子ども名義の各口座へ……計4万円(うち児童手当2万円)

自動定期積立……3万5000円

※積立投資商品、学資保険、個人年金保険も積立に加算していたので乖離があります。

(4)投資商品について

<毎月の積立>

iDeCo……夫2万3000円、相談者1万2000円

ジュニアNISA……各5000円(計1万円)

つみたてNISA……3万3000円(1万円に減額予定)

(5)家計支出の補足

<住居費>

家賃のうち1000円は火災保険代です。

<食費内訳>

食費3万円、外食・惣菜5万円。

週1、2回惣菜を購入、休日外出した際に昼と夕食を外食にするので、だいぶ多くなっています。10万円かかることもあり、見直した直近の食費が家計収支データの金額です。

<通信費>

スマホ2台8000円、インターネット5000円など。

(6)加入保険について

<月払>

夫/

・生命保険(定期保険、死亡保障660万円、医療特約付き)=毎月の保険料7000円

・生命保険(定期保険、死亡保障900万円)=毎月の保険料1000円

・個人年金保険(60歳で10年確定、年金額84万円)=毎月の保険料1万5000円

相談者/

・共済(総合保障2型、病気死亡400万円、入院5000円)=毎月の保険料2000円

子ども(上)/

・学資保険(15歳払込、2034年~2037年10月まで毎年75万円)=毎月の保険料1万5000円

⇒前納しようか検討中です。

子ども(下)/

・学資保険(10歳払込、2037年~2041年12月まで毎年20万円)=毎月の保険料8000円

<年払>

月あたり3000円を保険料として計上。

夫/

・がん保険(終身タイプ、終身払い、入・通院5000円、診断一時金、手術・抗がん剤治療の給付金)=年間の保険料1万6000円

相談者/

・がん保険(終身タイプ、終身払い、入・通院5000円、診断一時金、手術・抗がん剤治療の給付金)=年間の保険料1万9000円

<全期前納済>

子ども(下)/

・学資保険(2037年~41年12月まで毎年40万円)=全期前納済

(7)働き方について

夫/定年60歳。現状再雇用の制度はないそうです。このまま制度もなく退職となったら、別のところで働かなくては、と思っています。

相談者/定年60歳。再雇用の制度はありそうですが、詳しく知らないです。おそらく65歳まで。老後が苦しくなるようなら働こうと思っています。

(8)住まいについて

転居によって賃料にあまり変化はありません。転居の理由は広い家に住みたかったためです。しかし保育料が倍近くになったり、夫の会社が遠くなりワンオペが増えたりしたことによって、支出が増えました。転居の手続きや費用が大変なので、しばらく転居はしない予定です。夫が転勤になる可能性はあります。

■FP深野康彦の3つのアドバイス

アドバイス1 家計支出を整えて、毎月10万円貯蓄ができれば問題なし

アドバイス2 住宅購入は、上限4000万円なら無理ではない

アドバイス3 お金のかけどころを3年以内に検討する

アドバイス1 家計支出を整えて、毎月10万円貯蓄ができれば問題なし

住み替えをされたばかりで、家計に変動があるのは仕方がありません。早々に支出をコントロールして、平準化できるように頑張ってください。いただいた収支データをもとにアドバイスしていきますが、今後も環境の変化や子どもの進路次第で、試算は変わっていきます。現時点で、家計支出は、やや多いように思えますが、世帯収入から考えて毎月10万円の貯蓄はできると思われます。毎月10万円を先取りで貯蓄し、残ったお金で生活していくように管理するといいでしょう。

毎月10万円貯蓄ができれば年間120万円。ボーナスから90万円の貯蓄ができていますから、合計210万円です。この金額を維持することができれば、今後、子どもの教育費も心配いりませんし、ご夫婦の老後資金もひとまず安心でしょう。

考え方としては、ご主人が定年退職する60歳までの24年間で5040万円の貯蓄が可能です。現在の金融資産が1230万円、学資保険が総額500万円ほどですから、総額で約6800万円となります。

大きな出費である子どもの教育費は、2人分で総額3000万円は見ておくといいでしょう。中学から私立を視野に入れるとしたら430万円、高校で300万円、大学で550万円。塾代などを入れると、1人1500万円が必要です。2人で3000万円ということです。

これを先の6800万円から差し引くと、残りは約4000万円。単純計算ですが、これがご夫婦の老後資金となります。子どものためにどれだけお金をかけるのか、今後も住み替えが何度かあれば、その費用もかかります。4000万円より少なくなる可能性はありますが、それほど老後資金で不安に思われることはないでしょう。

アドバイス2 住宅購入は、上限4000万円なら無理ではない

仮に、3年後にマイホームを取得するとします。3年後の金融資産は、年間210万円貯蓄×3年で630万円、現在の金融資産1200万円を加えて1830万円になっています。ここから頭金1000万円、諸費用200万円を出して、住宅ローン3000万円を借りるとします。物件価格は4000万円です。金利2.0%、30年返済(ご主人が69歳時に完済)とすると毎月の返済額は11万円強です。現在の家賃より、およそ1万4000円アップになります。

もし頭金を1300万円として、諸費用200万円、住宅ローンを3200万円、物件価格を4500万円とすると、毎月の返済額は11万円8300程度。現在の家賃より2万2300円ほどアップになります。

前者の購入価格4000万円を上限とすれば、毎月1万4000円アップした分は、支出を調整して吸収できそうですが、後者の2万3300円のアップは、それなりに家計支出を見直ししないと厳しいかもしれません。

前者の頭金1000万円、諸費用200万円を老後資金として残せる約4000万円から差し引いても2800万円、後者の頭金1300万円、諸費用200万円のケースでも2500万円残ることになります。

ただし、ご主人が55歳の時点で、子ども2人は大学を卒業し、自立していると思いますので、そこから生活コストを下げ、もう一度貯蓄ペースを上げることは可能です。したがって、住宅ローンの借りすぎに注意すれば、住宅購入は無理ではないでしょう。

アドバイス3 お金のかけどころを3年以内に検討する

年齢的に、子どもの将来、住宅購入、自分たちの働き方など、いろいろと考える時期にさしかかっている世帯だと思います。収入が現状維持、もしくは昇給の見込みがあれば、上記アドバイスのように、将来の不安を減らすマネープランが可能です。しかし、この先、何があるかわかりません。子どもの教育にもう少しお金をかけたい、と考えるなら、住宅購入は焦らず、教育費のめど(3000万円は確保できそうという貯蓄ペースのめど)がたってからでもいいでしょうし、子どもが大学に入学し、50歳、55歳ぐらいでキャッシュで購入できる範囲で、という考え方もできるでしょう。もしも早めの住宅購入を希望するなら、毎月の貯蓄はできるだけ現預金で確実に貯めることです。

最後に保険についてですが、現在の保険では、死亡保障が不足しています。ご主人は保険金額1500万円、保険期間15年で追加してください。現在加入中の保険にプラスすればいいでしょう。相談者も同様です。その後、死亡保障660万円の保険は解約するようにしてください。解約した分の保険料で追加の保険料は十分賄えます。また、がん保険は割り切れるなら解約。医療保険、共済で十分です。ご主人は医療保障がありませんので、割安な医療保険や共済に加入しておけば安心です。

ひとまず、毎月10万円、年間210万円の貯蓄を目標に、家計を整えてください。それができたら、何にお金をかけるべきなのかご夫婦でご相談なさってください。あと3年ぐらいで方向性が決められるといいと思います。

相談者「ぬりかべ」さんから寄せられた感想

いつも拝見し、勉強させてもらっています。今まで相談された方へのアドバイスを参考にいろいろと行動していましたが、当てはまらない部分について疑問が出て、整理できなかったため、このたび貴重なアドバイスをいただけて大変ありがたく感じています。アドバイスを参考になるべく早く家計を安定させられるよう、取り組んでいきます。私の死亡保障は要らないかと思って最近解約したばかりだったので、夫の保障アップと共に早急に手続きしたいと思います。優先順位は家族で相談しながら、限られた資金の中で有効活用できるようにしていきたいと思います。

一番心配していた教育資金については、総額を出していただいたので、子どもの行きたい進路をなるべく叶えられるよう、引き続き貯金を頑張りたいと思います。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子