住宅ローンとは別に毎月のカードの返済が4万円、奨学金返済が2万8000円あります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、中古マンションを購入した34歳の会社員女性からの相談です。住宅ローンの他に、カードローン返済や、奨学金の返済もあるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

住宅ローンの他にも返済があります

M坊さん

女性/会社員/34歳

神奈川県/持ち家(マンション)

■家族構成

夫(35歳)

■相談内容

2021年に中古マンションを購入しました。借入額は4060万円、35年ローンです。家自体はとても気に入っていますが、築年数が経過しており、住宅ローン控除などは利用不可でした。

住宅購入まで夫が家計管理をしていましたが、漫然と行っていたためリボ払いなども利用してしまったようで、住宅購入と併せて夫のローンの一本化も行いました。その結果、住宅ローンとは別に毎月のカードローン返済が月4万円、さらに夫の奨学金返済が月2万8000円ほどあります。

このような状況になるまで、お金があるだけ使ってしまう夫に任せていた反省もあり、その後は私が夫の給料を預かり、家計管理を行うようになりました。夫の小遣いは月1万円とし、その他、交際費などは相談のうえ必要額を渡す運用となり、1年で少しは家計改善がされたかと思いますが、今も不安が多々ありご相談させていただきました。

返済プランとしては、まず金利の高いカードローンを完済してから、その後、貯金の一部などを使い有利子の奨学金を完済、その後は住宅ローンの繰り上げ返済を無理のない範囲で進めたいと計画しています。無利子の奨学金も、他の返済が完了すれば繰り上げ返済する余裕も出てくると予測しています。

子どもを持つ予定がなく教育費が必要にならないので、返済を進めつつ、老後資金を用意していきたいと思います。

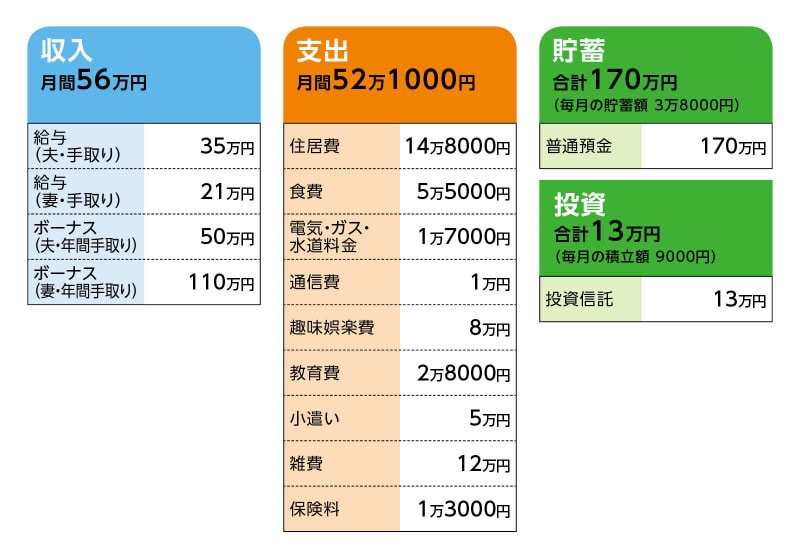

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

2022年の実績としては、貯蓄82万5000円、固定資産税8万円、旅行用積立16万5000円、結婚記念日16万5000円、臨時支出用積立30万5000円など。

(2)貯蓄について

全額普通預金。住宅購入時に貯蓄が文字どおりゼロになったので、そこから現在までで貯めた金額となります。月によって変動しますが4万円程度、ボーナスからは年間50万円程度貯蓄しています。2人の月収からみるともう少し貯蓄ペースをアップできると思いますので、雑費や趣味娯楽費を減らし、毎月の貯蓄額を増やす予定です。

(3)投資商品について

全額投資信託。つみたてNISAの毎月の積立額は夫5000円、私4000円で、増額も検討しています。

(4)雑費・趣味娯楽費の内訳

・雑費12万円の内訳:カードローン返済4万円、外食2万円(毎月2万円以内としている)、2人分の交際費2万円、2人分の交通費1万5000円、その他医療費や投資、生活雑貨など

・趣味娯楽費8万円の内訳:旅行3万円(1年分の平均)、美容院&美容費3万円、2人分の趣味など2万円

(5)住居費について

・購入年/2021年

・購入価格/3900万円

・ローン借入額/4060万円

・借入金利/0.625%(変動金利)

・返済期間/35年

・ローン残債/3947万円

・毎月返済額/10万7700円

※返済は毎月返済のみ

※管理費と修繕積立金を足すと住居費は14万8000円です。固定資産税年間8万円、火災保険21万1500円(令和13年分まで支払済)は、ボーナスや臨時支出用の口座から支払っています

※共有名義、収入合算し、連帯債務で購入しました。按分は夫:私=5:5です

(6)住宅ローン以外の借り入れについて

夫のカードローン/残高245万円、月々の返済額4万円。残高が減っても定額

夫の奨学金/

・無利子分残高121万5000円。月々の返済額1万5000円、残り7年ほど

・1%有利子分残高59万6700円、月々の返済額1万3300円、残り4年ほど

※奨学金の返済2万8000円は教育費に含む

(7)加入保険について

夫が既往歴で団信に加入できなかったため、私のみ団信に加入しています。それを補うため、夫は共済に多めに加入しています。私はおなじ共済ですが保障内容は少し劣ります。共働きで子どももないため、民間の保険を手厚く利用していないのですが、住宅も購入したことから、現在の保障内容で問題ないかご教示お願いいたします。

夫/

・共済(医療保障2口、総合保障5口の加入。死亡・高度障害最大3050万円、身体障害最大1350万円、入院日額最大2万2500円、通院日額最大4500円(事故のみ)、手術最大6万円、先進医療最大1000万円)=毎月の保険料6800円

相談者/

・共済(死亡10万円、入院日額5000円、手術最大20万円、長期入院30万円、入院前・退院後通院共済金日額1500円、先進医療最大100万円)=毎月の保険料3700円

・がん保険(がん診断一時金100万円、入院日額1万円、通院給付金日額1万円、特定治療通院給付金日額1万円、手術給付金20万円、先進医療給付金最大140万円、死亡保険金10万円、特約:ケガ災害通院給付金日額3000円、特定損傷給付金5万円、災害死亡保険金1000万円、保険期間・保険料払込期間ともに終身)=保険料・月割り2500円

(8)働き方について

夫:定年、退職金制度なし

相談者:定年60歳、その後65歳まで再雇用制度あり、退職金制度あり(具体的な額は不明)

夫婦ともに専門職で、現在の会社に定年まで在籍することはあまり考えていません。仕事がある限り、勤務かフリーかを問わず働いていきたいと思います。

■FP深野康彦の3つのアドバイス

アドバイス1 これから5年間は現預金を増やすために頑張る

アドバイス2 家計が改善したら、老後の準備に取りかかる

アドバイス3 住宅ローンの繰り上げ返済は貯蓄ペース次第

アドバイス1 これから5年間は現預金を増やすために頑張る

世帯年収が比較的高い家庭にありがちなケースですが、過去に使ってしまったものは仕方ありません。住宅購入を機に気が付き、軌道修正できたのは幸いです。これから5年間は、家計改善のために現預金をしっかりと増やすことに専念してください。まず、毎月の貯蓄額ですが、毎月5万円は貯蓄できるように家計支出を見直しましょう。雑費、趣味娯楽、小遣いで25万円ありますから、どの費目でも構いませんが、少し調整して貯蓄に回しましょう。年間で60万円です。ボーナスからは、さまざまな積み立てもされていますが、使うための積み立てではなく、あくまでも貯蓄として100万円は残してください。これで年間160万円の貯蓄が可能となります。

今後5年間、継続できれば、800万円になります。

ここで、残っているカードローンや奨学金の返済を一気に片付けてしまいましょう。それまでは、返済は現状のまま続けてください。借金返済で最も重要なのは、返済しつつも、しっかりと貯蓄することです。貯蓄しては随時返済に充てたり、繰り上げ返済に回したりしてしまうと、一向に貯蓄は増えず、家計改善の気持ちが揺らいでしまいます。一定の貯蓄ができるまでは、返済を急がないことが大切です。

5年後に800万円貯まり、借金を完済したら、おそらく残りは400万~450万円です。現在の貯蓄183万円を加えて600万~650万円が預貯金として残ります。これがその後の家計のベースとなります。

アドバイス2 家計が改善したら、老後の準備に取りかかる

5年後は、ご相談者は39歳、夫40歳。ここから老後の準備にとりかかります。十分な時間はあります。借金返済分の6万8000円がなくなります。うち、6万5000円を貯蓄に。これまで毎月5万円の貯蓄ができていたはずなので、合わせて毎月11万5000円の貯蓄ができる家計に変わっています。年間で138万円です。ボーナスから100万円の貯蓄がキープできれば、年間で238万円です。しかしながら、5年間頑張ってきたのですから、少しスピードを緩めてボーナスから80万円でもいいでしょう。これで、年間218万円、約220万円としましょう。

夫が60歳になるまでの20年間で貯められる貯蓄は4400万円です。これに600万~650万円を加算して約5000万円ほど。これが60歳までに貯められるお金ということになります。

夫婦とも定年まで在職することは考えておられない、ということですから、実際には、退職後の収入次第になりますが、専門職で働く意向があるならば、それほど心配はいらないでしょう。ただし、ボーナスがなくなれば年間の貯蓄額は半減しますので、退職を考える際は、その後の貯蓄ペースで老後を乗り切れるか判断してくださいね。

アドバイス3 住宅ローンの繰り上げ返済は貯蓄ペース次第

60歳時点での金融資産が老後資金となりますが、住宅ローンの返済が68歳まで続きます。いろいろな考え方はありますが、60歳時点で残りのローンを一括繰り上げ返済してもいいでしょうし、その前に、計画以上の貯蓄ができて、老後資金に不安を感じなければ、数回に分けて繰り上げ返済をしてもいいでしょう。ただし、住まいが築年数の経った中古マンションということですから、60歳になるころには、大規模なリフォームや住宅設備の買い換えなど、ある程度まとまった資金が必要になってくるでしょう。将来予想される住宅のメンテナンス費用も、念頭に置いておいてください。

最後に、保険についてですが、ご主人の保障内容は少ないのではなく、入りすぎのように思います。団信代わりというのはわかりますが、住宅ローン以上の死亡保障は不要ですし、加入口数が多いため、入院日額が2万2500円と高くなっています。総合保障を残し、医療保障はやめてもいいと思います。掛金は払える範囲だと思いますが、必要以上に保険に入る必要もありません。

また、つみたてNISAについては、今後5年間は一時休止に。現預金を増やすことに注力してください。40歳から再開しても遅くはありません。

借金を早く完済したい気持ちはわかりますが、焦ることはありません。返済しながら、貯蓄できる力のある家計です。ご夫婦で協力して、これからの5年、頑張ってください。応援していますよ。

相談者「M坊」さんから寄せられた感想

いつも見ている深野先生からご回答をいただきうれしいです。目の前の借金を返すことを優先しなければという思いでいっぱいでしたが、まずは預貯金を増やすことに注力するという道筋ができました。保険や投資を見直しつつ、ボーナスに頼らず毎月の貯蓄ペースをあげていきたいと思います。マンションの部屋はリフォーム済みですが、マンション自体が建て替えとなるかもしれないので注意しておきます。まず5年間頑張ります。ありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子