夫とは2年前から別居し、毎月、子の生活費と学費をもらっています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、59歳の会社員の女性。難病にかかり、退職して静養することを考えているとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

退職してゆっくり静養するべきだとは思います

■相談者

ぬいぐるみ好きさん

女性/会社員/59歳

関西/持ち家(一戸建て)

■家族構成

子ども(23歳・大学生)、別居中の夫(60代)

■相談内容

いつも深野先生の回答を心温まる気持ちで拝見いたしております。

さて私どもですが、結婚以来30余年、ずっとダブルインカムで経済的には余裕のある生活。いくら収入があり、いくら使っているのかも自覚せぬまま今日まで生活してまいりました。今の家は3軒目で、過去2軒は大赤字になり売却しております。その分のローンの焦げ付きも、今の家のローンに上乗せしておりましたが、夫の退職と同時に残金600万円ほどは退職金の一部で返済いたしました。退職金は、あと2500万円ぐらいは残っていると思いますが、別居中の夫が管理しておりますので詳細は不明です。

夫とは2年前から別居しておりますが、毎月、子の生活費と学費として10万円もらっております。子は大学4年生ですが、大学院に行く予定であと2年学費が必要です。今のところ、夫とは離婚は考えておりませんが、これから先、同居に戻ることもないと思います。

夫は2年前に定年退職いたしましたが、同じ会社に延長で勤めております。おそらく税込み年収500万円ぐらいだと思います。現役時代は年収1500万円ぐらいだったと思います。

私は専門職で、固定で毎月税込み30万円とインセンティブが入りますので変動は激しいですが、だいたい手取り30万~80万円ぐらい、税込み年収にしますと950万円から1000万円だと思います。定年は65歳です。70歳ぐらいまで延長可能です。退職金は不明ですがあるとは思います。

ここからが相談の本題です。

私はもともと身体が丈夫でなく、若いときから病気がちではありましたが、仕事は頑張って続けてまいりました。昨年進行性の難病になってしまいました。現在は月に一度、3日~1週間入院して治療を受けておりますが、治る病気ではありません。この治療がいつまで続くかは不明です。そんなには長生きできない病気だとは思います。

退職してゆっくり静養するべきだとは思いますが、何年生きられるかわからないとはいえ、この蓄えで老後一人で生きていけるか不安です。家計簿なども付けたこともなく、いつもどんぶり勘定で生活しておりました。足らなくなってもまた来月入ってくるから……と、真剣に家計のことなど考えもしませんでした。

とりとめのない話になってしまい申し訳ありませんが、どうぞよろしくお願いいたします。

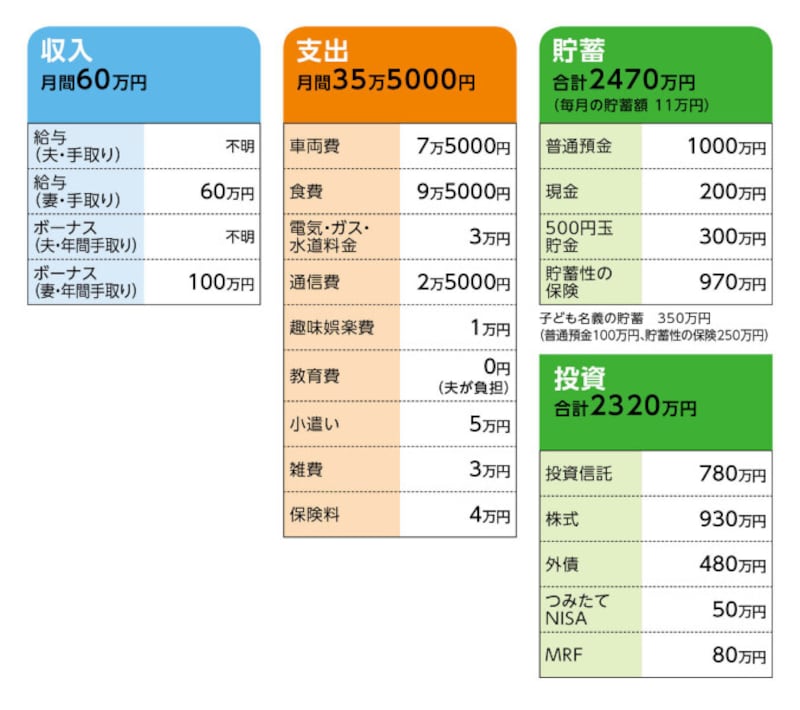

■家計収支データ

■家計収支データ補足

(1)収入について

過去の実績は、平均で手取り53万円。最近では37万円ほど(病気で休みがちになり、下がりました)。

(2)ボーナスの使い道

今まで計画を立てて使ったことはなく、必要なときにカードで払って、普通預金から落ちるといった感覚でした。車のボーナス時払いと税金24万円、帰省費用(2回)30万円、固定資産税(家と他で所有の土地)20万円など。

(3)家計収支について

病気になって収入が減ってからは普通預金がどんどん減っていると思います。それまでは給与が多くて、使いきれなかった分はそのまま普通預金に入れっぱなしか、買い物に出て洋服を購入しておりました(5万~10万円ほど)。使途不明金も多いと思います。

(4)住居費について

住宅の維持費は私が払っております。主にボーナスから。

固定資産税/20万円(自宅と別に土地を所有)

火災保険/一括して25年分は払込済

地震保険/25万円(5年ごと)

(5)車について

車は1台所有。毎月6万円とボーナス時20万円のローンを返済中(12月まで)。残価設定のローンなので、今年の12月に150万円で買い取るか、別の車に乗り換えるか選ばないといけないです。どちらにしても12月に150万~250万円必要です。

(6)教育費について

あと2年の学費については、私が負担する予定はありません。

(7)加入保険について

相談者/

・生命保険(終身タイプ、60歳まで払込、死亡保障1200万円、医療特約付)=毎月の保険料1万6000円

・個人年金保険(60歳で10年確定、年金額40万円)=毎月の保険料2万円

子ども/

生命保険(終身タイプ、60歳まで払込、死亡保障1000万円、医療特約付)=毎月の保険料4000円

(8)毎月の医療費について

難病認定が先月おりましたので、入院費込みで5万円でした(医療費上限3万円+差額ベッド代)。治療方針が変更にならなければ毎月このくらいだと思います。家計の項目には含まれておりません。感覚的には貯蓄からでしょうか。

(9)公的年金について

63歳から特別支給老齢厚生年金65万7056円

66歳から161万8040円(老齢基礎年金76万4837円、老齢厚生年金85万3203円)

(10)将来の家計について

子どもは大学院を修了したら、就きたい仕事があるようですが、場所などは未定です。地方なら一人暮らしになるでしょうし、自宅から通えれば同居のままかもしれません。その場合は子は家賃として5万円ぐらいは支払うとは申しております。

■FP深野康彦の3つのアドバイス

アドバイス1 家計支出を見直せば、今すぐ退職してもOK

アドバイス2 貯蓄が減るのは不安かもしれないが、不動産も活用できる

アドバイス3 仕事を辞めたら投資は利益確定して貯蓄にシフトを

アドバイス1 家計支出を見直せば、今すぐ退職してもOK

いろいろなご事情はわかりました。難病であれば、今すぐにでも仕事を辞めて静養しながら、落ち着いた生活をなさったほうがいいのではないでしょうか?これだけの金融資産がありますから、過剰に心配なさらなくてもいいでしょう。ただし、現在の家計支出は収入あってこそのもの。家計を見直して、貯蓄からの取り崩しスピードを遅くする必要はあります。すぐに手を付けられないものもありますが、できるところから始めてみてください。

食費は1万5000円の削減、通信費は契約を見直せば1万5000円は削減できます。雑費は2万円削減します。さらに保険。のちほど説明しますが、ご自身の保険は払い済み、子どもの保険は不要です。保険で4万円削減。車については、残価の精算をしてローン分の6万円はゼロに。これらで最低でも毎月15万円の削減が可能です。現在の支出が35万5000円ですから、月20万円程度まで抑えることができると考えます。

ボーナスからの支出のうち車のローン20万円がなくなりますので、年間でかかる支出は約40万円になります。毎月20万円、年間で240万円。年間でかかる支出の40万円を加えると、280万円が生活コストとなります。

仕事を辞めて公的年金の受給が始まる6年間は、生活コストを貯蓄から取り崩していくことになります。280万円×6年=1680万円です。

現在の金融資産は4790万円ですから、ここから差し引くと3110万円。車の残価清算で150万円。残りは2960万円ということになります。

アドバイス2 貯蓄が減るのは不安かもしれないが、不動産も活用できる

仕事を辞めてからは、貯蓄が減っていきますが、身体のことを考えれば、こういうときのための貯蓄ですから、過剰に不安にならないでください。65歳時点で約3000万円は残せていますから。63歳から特別支給の老齢厚生年金が受給できます。2年で約130万円。これも加味すれば、約3130万円です。66歳からの公的年金の見込み額が書かれていますが、これは繰り下げ受給を考えておられるのでしょうか? 金融資産がありますので、その考え方でも大丈夫です。66歳から公的年金受給するとして、手取りは145万円ほどでしょうか。年間の支出が280万円のままであれば、不足額は135万円です。

金融資産の残りが約3130万円ですから、不足分に充てていくと、およそ23年(89歳)でゼロになります。退職金を加味していませんので、その分は余裕になるでしょう。

また、詳しい事情はわかりませんが、自宅とは別に土地を所有されているので、これも早めに売却し現金化すれば、老後資金にゆとりがでます。年間20万円もかかっている固定資産税がなくなります。特に複雑な事情がなければ、売却も検討してみてください。

さらに、ご自宅は住宅ローンもありません。お子さんも自立されるのであれば、最終的にはご自宅を売却し、一人で生活するコンパクトな住まいに買い換えてもいいかもしれません。高齢者施設への入居資金にしてもいいかもしれません。ご自宅はご主人名義かもしれませんが、不動産を活用すれば、貯蓄の残りを気にしすぎなくてもいいのではありませんか? その点は、ご主人とよく相談なさってください。

アドバイス3 仕事を辞めたら投資は利益確定して貯蓄にシフトを

あらためて保険について説明します。現在加入している生命保険は払い済みにします。これ以降の保険料の支払いがなくなりますが、ここまでの保険料に相当する保障は残ります。これで十分でしょう。個人年金保険も払い済みにします。受け取る年金額は減ってしまいますが、ゼロにはなりません。保険を払い済みにするのは、家計支出の削減ということもありますが、これだけの金融資産があれば保険に頼る必要はないからです。

お子さん名義で加入している生命保険も払い済み、もしくは解約。お子さん自身がこれから自立して、保険が必要になったときに加入すればいいのです。

最後に、貯蓄と投資のバランスについてです。ここまでの試算は、現在の時価評価で計算しています。今後の運用で減ってしまう可能性もあります。仕事を辞められたら、少しずつ利益確定し、現預金にシフトしていってください。

意に沿ったアドバイスになっていないかもしれませんが、生活費をコンパクトにすることができれば、仕事を辞めても老後資金がショートすることはありません。ご自身の身体と相談しながら、判断してくださいね。くれぐれも無理はなさらないことです。

相談者「ぬいぐるみ好き」さんから寄せられた感想

相談者の心に寄り添った深野先生のアドバイスを本当にありがとうございます。私の漠然とした心配事にもご丁寧にご回答いただきまして感謝いたします。投資を利益確定して貯蓄化していくこと等、なかなか素人の私には思いもよらないことでした。特に投資につきましては、運用益で年金の不足分をまかなっていけばいいものとばかり思っておりましたので、少々驚いてはおりますが、私の健康上の事情を考慮してのことと納得いたしました。

社会人になって以来、妊娠出産以外で無収入になったことがほとんどなく、無職の自分を想像できずに退職する決心がなかなかつきませんが、先のわからない人生を仕事以外の楽しみに使うのもいいのかなと思い始めております。先生のアドバイスを最大限に参考にさせていただき今後のことを決めていきたいと思います。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子