リタイアしていい時期、必要な収入を教えてください

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は44歳、仕事のプレッシャーで日々ストレスを感じているという会社員の女性。今後、長く働くことに難しさを感じ、リタイアの時期で悩んでいるとのこと。現在の、親と暮らしている実家を相続した場合どうすべきかも含め、ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

職場からのプレッシャーが強く、仕事を辞めたいのですが

■相談者

もふもふさん(仮名)

女性/会社員/44歳

神奈川県/実家(一戸建て)

■家族構成

両親、妹(会社員)

■相談内容

現在管理職として働いており、毎月一定額貯金ができています。しかしながら、仕事のプレッシャーによるストレスもあり、今の仕事を60歳の定年まで続けることは難しいと感じています。

以前仕事によるプレッシャーや人間関係が原因で体調を崩しており、転職をして現在の職場になりました。転職の際、プレッシャーを感じないような職種・立場への変更、年収を下げることも考えましたが、これまでのキャリアや将来のことを考えるとその勇気がなく、年収をキープできる職で転職しました。人間関係はよくなり、体調を崩すほどのことはないものの、依然として一定のプレッシャーはあり、ストレスは完全になくなっていません。

すぐに退職することは考えていませんが、今の仕事をどの程度続けたらリタイアしても問題ないのか、年収を下げて転職をする場合、年収(月収)がいくらくらいであれば将来の心配がなくなるものか、アドバイスをいただけたらと思い、相談させていただきました。

5年ほど前に一人暮らしをやめ、実家(一戸建て)に戻ってきており、実家は土地建物ともに父親の持ち物です。将来は、私と妹が相続します。妹と2人になった後、リフォームしてこのまま自宅に住み続けた方がよいのか、それとも売却してマンション購入した方がよいのかも迷っています。

両親は70代前半で、それぞれ病院にはかかっているものの、まだ元気に動いていますし、今後介護など必要になった場合にも、自分たちの年金+貯蓄でまかなうとのことなので、金銭的な負担が増えることはなさそうな状況です。

毎月3万円を家に入れており、住居・水道光熱費・食費が全てそこに含まれています。両親の負担が大きいことはわかっているものの、私と妹の将来が心配でお金を貯めてほしいとのことでその金額になっています。私も妹も結婚の予定はなく、恐らく2人ともこのまま一生独身ではないかと思います。

趣味娯楽費に、化粧品・エステ・洋服・交際費などが含まれており、月によって多少変動し、その額によって、貯蓄額も25万~30万円と変動します。ボーナスはコロナになってからはほぼ手をつけていませんが、コロナ前は毎年海外旅行に行っていたため、年間で30万円ほど使っていました。娯楽費や旅行費が多少高い気がしますが、仕事のストレスを緩和するためにも、なんとなくの上限は決めつつ、ある程度好きに使ってしまっています。どうぞよろしくお願いいたします。

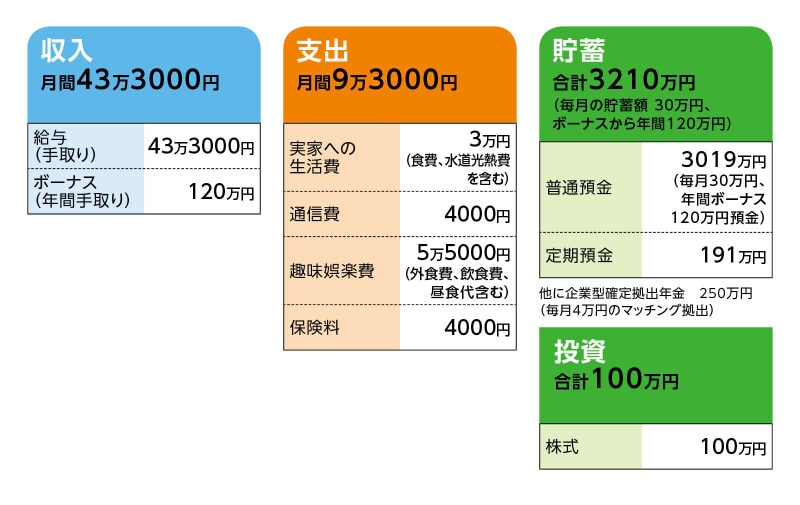

■家計収支データ

■家計収支データ補足

(1)実家について

築40年。6年前に耐震補強と水回り(キッチン、バストイレ)をリフォーム済み。

(2)企業型確定拠出年金について

企業型確定拠出年金5万5000円の積立のうち、相談者の拠出分は4万円。ただし、投資知識がないため元本保証の定期預金で積み立てている。今後もそうすべきかは思案中。

(3)年金の支給額と退職金

現時点での年金額は89万円(ねんきん定期便)ほど。退職金制度はあり、数十万~100万円台と思われるが、詳細は不明。

(4)加入保険の保障内容

相談者/医療保険(終身保障、保険料60歳で払込終了、死亡100万円、入院5000円、その他女性疾病特約あり)=毎月の保険料4000円

(5)今後の勤務について

現在の勤務先はできるだけ早く(遅くとも1年以内には)退職するのが希望。退職後は、まずは正社員で転職探しをし、きびしければ派遣やパート・アルバイトを検討。どの程度収入が必要か、それに合わせて働きたいと考えている。

(6)生活費について

老後の生活費は、水道光熱費1万円、通信費9000円、食費4万円。年1回程度の旅行を含めた趣味・娯楽費と雑費で合わせて月2万~3万円を想定している。今は親が使っているクルマはいずれ手放す予定。家電の買い替えは今後ひととおりありそう。

■FP深野康彦の3つのアドバイス

アドバイス1 無理に投資リスクを取る必要はない

アドバイス2 資金的に余裕があるため選択肢も多い

アドバイス3 マンション購入なら、実家の売却額を上限の目安に

アドバイス1 無理に投資リスクを取る必要はない

まずは試算を行いますが、設定として、もふもふさんが希望されているとおり、1年後には退職するとします。現在、毎月30万円、ボーナスから年間120万円という、かなりのハイペースで貯蓄されていますので、わずか1年間で480万円新たに貯蓄できます。結果、金融資産は3690万円。退職金は多くて100万円台とのことですが、不確定とのことですので、ここではそれは加算せず試算していきます。

また、企業型確定拠出年金については、さらに1年分の拠出分(企業分と合算)を上乗せして310万円ほど。掛金の引き出しは原則60歳以降となりますが、前倒しで加算しておくと、ちょうど4000万円となります。

ちなみに、企業型確定拠出年金は転職先に同様の制度があれば移換、なければ個人型確定拠出年金(iDeCo)に引き継ぐことになります(上記試算は便宜上、転職時に停止として試算)。

もふもふさんは投資知識がないということから、元本保証の商品を選ばれているとのこと。状況としては、資金的にも余裕がありますし、運用期間も10年以上ありますから、運用できる条件は整っています。また、確定拠出年金で選べる商品は、比較的手数料が低く、長期運用に向いたものでもあります。しかし、老後資金が十分用意できるなら、あえて投資リスクを取る必要はありません。また、投資リスクの不安が大きいなら、無理にすることはないでしょう。

ともあれ、途中で商品を変更する(預け替え、スイッチング)こともできますので、お試しに1年でも運用してみて、投資に興味を持てない、やはり不安となれば、元本保証の商品に戻していいと思います。

1年後45歳から転職します。仕事は健康面を考慮すれば、働き方も今よりセーブしたものとなりますので、収入を手取りで月15万~16万円、ボーナスなしとします。ただし、厚生年金に加入できる職場、働き方が望ましいでしょう。

結果、収支は、生活費は今と変わらなければ、月6万円の黒字になります。年間72万円。これを全て貯蓄に回すと、60歳になるまでの15年間で1080万円貯蓄が上積みできます。

したがって、45歳のときの金融資産と合わせて、老後資金は5080万円。もし、転職後の収入を先の設定より高くし、月8万円貯蓄できるなら、5440万円となります。

アドバイス2 資金的に余裕があるため選択肢も多い

次に、ご実家について。ご両親の状況にもよりますが、設定として、60歳のとき妹さんとともに相続。その時点で、ご実家に妹さんと暮らすとします。その場合の生活費ですが、新たなコストとしては固定資産税が発生します。ここでは、もふもふさんの負担分を月1万円としておきます。また、生活費も、親御さんに月3万円を渡すことでまかなっていた水道光熱費と食費ですが、それが実費となります。もふもふさんの想定では、基本生活費は今と変わらず月9万円程度に抑えられるとのこと。確かに、妹さんとの生活により、一人暮らしより一人当たりのコストは下げられるはずです。

次に公的年金ですが、60歳まで厚生年金加入なら年額100万円にはなるのでは。国民健康保険料と介護保険料を差し引かれ、月7万円台半ばでしょうか。

65歳以降、年金収入だけなら月3万円の赤字。30年間で1080万円。もしも、60~65歳までアルバイト等で月10万円ほどの収入を得られるなら、その間、老後資金はほぼ取り崩さないため、95歳のとき手持ち資産は4000万円(45~60歳まで月6万円貯蓄した場合)。家電購入や旅行、あるいは医療費といった、その間のまとまった支出を考慮しても3700万円は残ると考えられます。

問題のご実家のリフォームですが、どの程度の規模、範囲で行うのか、また、かかる資金を妹さんとどう負担し合うのかで、もふもふさんの持ち出し分も変わってきます。仮にもふもふさん1500万円、妹さん1000万円として、計2500万円出したとします。ここまで出せるなら、建替えも可能かもしれません。取り壊し費用や、その間の仮住まい費用として別途300万円程度かかったとしても、もふもふさんの負担分は1700万円前後。先の3700万円から差し引いて、まだ2000万円余る計算になります。

試算した結果、老後には資金には余裕があることがわかります。それは、もふもふさんにはマネープランにいろいろな選択肢があるということになります。

例えば、60歳でフルリタイアする。そうなると、公的年金は繰上げ受給をしない限り、現行では65歳からの受給ですから、5年間は無年金、無収入となります。生活費を10万~11万円とすれば、5年間で取り崩し金額は630万円ほど。自宅を建替えても95歳の時点で2000万円残るのですから、それがさほど大きなリスクになるとは考えにくいでしょう。

あるいは、現在の勤務先を1年後に辞め、すぐには転職せず、しばらく休みを取る。例えば2年間休む(無収入)と、生活費の取り崩しは約230万円。その後、すぐに転職できることを前提とはしていますが、であれば、これも問題となるほどの額ではありません。体調を考え、リフレッシュされるなら、それも十分可能ということです。

ともあれ、今後どの程度収入が必要かはその後のライフプランで変わるものの、試算した設定であれば、十分老後資金は準備することができ、それを基準にご自身の状況、希望に合わせて収入=働き方を調整されればいいと思います。

アドバイス3 マンション購入なら、実家の売却額を上限の目安に

また、ご実家を売却して、マンションを購入される場合、売却して得た金額以内に物件価格を抑えることを意識してほしいと思います。もちろん、実際の売却金額、住みたいエリア、希望条件等にもよりますが、ご実家が一戸建てであることを考えれば、妹さんと生活できるのに十分な物件の購入は可能なのでは。当然、購入時の持ち出しがない(あっても諸費用分100万円程度)ため、ご実家をリフォームまたは建替えして住み続けるより、老後資金の目減りは少ないようにも思えます。しかし、マンションであれば固定資産税に加え、管理費、修繕積立金が発生します。それを考えれば、やはり、マンション購入の場合、先の物件価格の目安は重要なポイントだと考えます。

したがって、どちらを選ぶかは、かかるコストでは比較は難しいでしょう。まだ時間はありますので、どのような環境でどのような老後を過ごしたいか。妹さんともよく話し合われ、自分たちが望む形を選択されればいいでしょう。

相談者「もふもふ」さんから寄せられた感想

正直なところ、甘えたことを言っているのではないかと、ドキドキしながら拝見しましたが、真摯なアドバイスに、初見で涙が出そうになりました。こんなに長文のアドバイスをいただけるとは思ってもいませんでした。数年前から、老後に対して漠然とした不安がありましたが、先生に『資金に余裕があり選択肢が複数ある』と言っていただき、気持ちがとても楽になりました。また、1年後に退職をしても、一定の収入があれば老後含め十分生活ができることもわかり、心から安心しました。もう少しだけ、今の仕事を頑張れそうです。次の職をどうするかは、追々検討しようと思います。

住まいのことや投資のことなど、相談したくてもする相手がいなかったこと、ご意見を伺いたいと思っていたことの一つ一つに丁寧にご回答をいただき、本当にありがとうございました。

これを機に、いただいたアドバイスを念頭におき、自身でもきちんと計算・計画をしようと思います。深野先生、編集部の皆様、本当にありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武