貯蓄、このペースで大丈夫ですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、パートとして働く34歳の主婦の方。最近ようやく家計管理ができ始めたが、はたして貯蓄ペースはこれで十分か悩んでいるとのこと。また、子どものためにも新たに夫の死亡保障を確保すべきかどうかわからず……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

貯金のペースと、必要保障額について知りたい

■相談者

不二子さん(仮名)

女性/パート・アルバイト/34歳

東海地方/持ち家・一戸建て

■家族構成

夫(会社員/33歳)、長女(5歳)、次女(4歳)

■相談内容

いつも拝見して大変参考にさせていただいております。家計簿をつけ始めて2年、ようやく私なりに管理ができるようになってまいりましたが、このままの貯蓄ペースでよいのか教えていただきたいです。また保険が学資保険代わりの低解約返戻金型のみです。子どもが社会人になるまでに夫に万が一のことがあった場合の保障として、掛け捨ての保険に入ろうか悩んでいます。もし今の保障が薄いのであれば、どのくらいの保険金をかければ将来子どもたちに迷惑をかけずに老後を過ごせるか教えていただきたいです。夫は私の死亡保障はいらないといっていますが、それで大丈夫なのかも確認したいです。以上、よろしくお願いいたします。

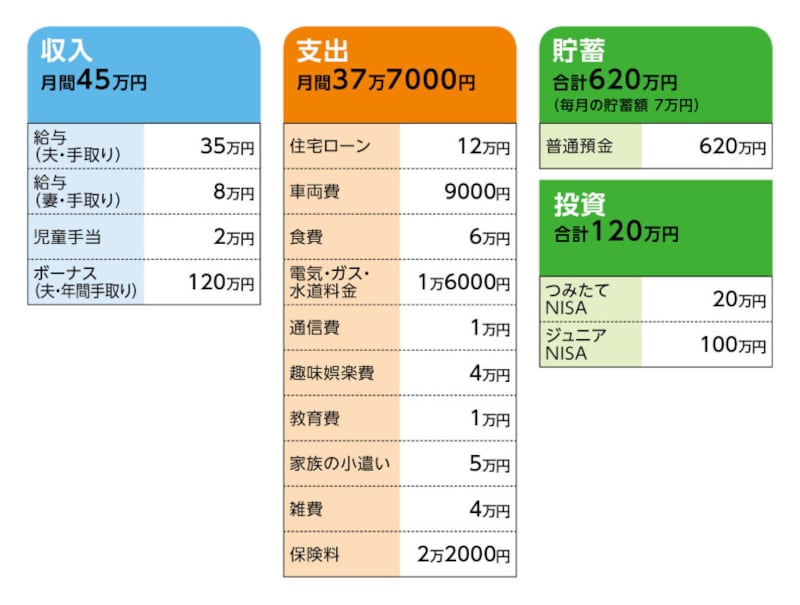

■家計収支データ

■家計収支データ補足

(1)ボーナスからの使いみち

全額貯蓄を目標にしている。

(2)自動車の買い替えについて

次回4~6年後(10~12年おき)、予算300万円。

(3)加入保険について

夫/低解約返戻金型終身保険(死亡500万円、2034年払込終了、翌年解約予定、解約返戻金400万円)=毎月の保険料2万2000円

(4)住宅コストについて

・借入開始年/2017年

・借入額/3990万円

・全期間固定/金利1.07%

・借入期間/35年

実際の住宅ローンは月11万3000円だが、12万円を計上し、差額分が一定額貯まると自動的に繰上返済に回るようにしている。

固定資産税額(年額)13万5000円

(5)趣味娯楽費について

美容費3万円、家族でのおでかけ費1万円(コロナ前の場合)。

(6)子どもの進路について

高校まで公立希望。ただし、高校から私立となる可能性あり。

(7)夫の定年と退職金について

定年60歳、再雇用制度あり。退職金は企業型DC。月2万4000円。現在、年平均10%の含み益があるがアテにはしていないとのこと。

■FP深野康彦からの3つのアドバイス

アドバイス1 このままなら老後資金は5000万円近くに

アドバイス2 必要以上に不安にならず、貯蓄ペースの維持を

アドバイス3 夫の死亡保障は新たに1500万円確保したい

アドバイス1 このままなら老後資金は5000万円近くに

まず、最初のご相談である貯蓄ペースについて考えます。現在は月7万円に、ボーナスは全額貯蓄ですから、年間204万円。これをご主人が定年となる27年間継続すれば、5508万円。ただ、児童手当は途中で支給が終わりますので、余計に加算されている分(330万円前後)を引くと、5180万円ほどとなります。なお、最近始めたつみたてNISAと、ジュニアNISAの年間100万円(2023年まで)の積立は、家計収支から考えて、ともに貯蓄から捻出していると思われますので、ここに別途加算はしていません。

現在の金融資産(投資商品の評価額の増減は考慮しない)は740万円、学資保険がわりに加入されている低解約型終身保険の解約返戻金が400万円、さらには同保険が12年後に払込み終了となりますから、それ以降の保険料分が全額貯蓄に回るなら、その合計額はおよそ400万円。

これらを加算した6720万円から、定年までに発生する生活費に計上していないまとまった支出を差し引きます。

まずは教育費ですが、高校まで公立、大学を私立として、かかる教育費は1人1000万円(高校までの学校外教育費を含む)が目安。ただし現在、月1万円の教育費を計上していて、先の試算では計324万円になります。しかし、高校から私立の可能性もあるとのこと。お子さん2人とも高校から私立だとすると、増える教育費は300万円ほど。したがって多めに見積もって、新たに用意すべき額は2000万円とします。

クルマの買い替えもまとまった支出です。想定される回数は、定年までに2~3回といったところ。多めに3回として、1回の予算が300万円ですから、計900万円。

また、固定資産税は貯蓄から捻出されていると思いますが、住宅ローン減税による還付金の合計額で、少なくとも定年までの分はほぼ相殺されると考え、この試算では考慮しません。

結果、定年までに手元に残る資金は3820万円。これに、退職金となる企業型DCは加入期間を32年とすると、元本だけで920万円ですから、それを加えた4740万円が老後資金となるわけです。

アドバイス2 必要以上に不安にならず、貯蓄ペースの維持を

定年後については、ご夫婦ともにどの程度働かれるかが不明ですが、公的年金受給となる65歳までは、貯蓄を取り崩さない程度の収入を得るとします。ご主人の勤務先に再雇用制度があること、途中で住宅ローンが完済となることを考えれば、さほど難しいことではないでしょう。65歳から受給する公的年金の額は、今の水準で考えれば、手取りで20万円の前半でしょうか。毎月の生活費が、その公的年金だけだと平均月3万円不足とすれば、30年間で1080万円、月5万円不足なら1800万円。つまりは、ご主人95歳のときに、月5万円不足でも老後資金はまだ2940万円も残っている計算になります。

老後の予備費(医療費、介護費用、車の買い替え費用、住宅のリフォーム・修繕費用)は、夫婦で1000万円もあれば一般的には足りるはず。したがって、65歳から、あるいはもう少し手前からフルリタイアしても老後生活で資金的に困ることはほぼないといえます。

もちろん、これはあくまで試算に過ぎません。お子さんの成長に合わせて、生活費が高くなることは十分考えられます。また、お子さんが東京の大学に進学する可能性もゼロではないはず。仕送りが発生すれば、現在の平均額は月8万~9万円、年間100万円はかかります。

しかし現時点では、必要以上に不安になることはありません。ご主人の昇給分も含まれてはいませんし、それがなくても資金的には十分余裕があります。もし足りないようであれば、65歳以降も働くなど、状況にあわせて対応すればいいでしょう。

ともあれ、しっかり家計管理をし、高い貯蓄ペースを確保されているのが、不二子さんの世帯の強み。年によって多少の変動はありますが、今後も健康に留意して、そのペースを維持することが重要です。

アドバイス3 夫の死亡保障は新たに1500万円確保したい

もうひとつのご相談である保険について。不二子さんが心配されているとおり、ご主人の死亡保障は不足しています。教育資金2人分に対し、低解約型終身保険の保障分を差し引いた額として、死亡保障は1500万円。保険期間15年の定期保険か、それに近い保障額の収入保障保険で確保してください。定期保険の場合、保険料は月額2000円台前半です。

また、不二子さんの死亡保障は、ご主人がいわれているように不要と割り切っても構いません。不二子さんの収入がなくても、家族は今の生活ができるからです。ただし、その収入が不要というわけではありません。先の試算では、老後資金のうち約2600万円は、パート収入があってこその上積みです。その意味では、老後資金など将来のマネープランにおいては、十分な支えとなっています。

医療保障については、貯蓄で十分カバーできるため、ご夫婦の医療保障も同様に不要と割り切っていいでしょう。保険にかける分を貯蓄に回した方が、合理的です。

加えて、もうひとつ。住宅ローンは、実際の支払額に毎月7000円を余分に計上し、一定額になったら繰上返済されているとのこと。どのタイミングで、いくら返済する予定かは不明ですが、住宅ローン開始がご主人29歳のときですから、定年までの31年間で繰上返済に充てられる資金はおよそ260万円。仮に、この金額を定年時にまとめて返済すると、返済期間は2年短縮され(期間短縮型を選択した場合)、完済は62歳のときになります。

ただし、繰上返済後のローン残高は280万円ほど。キャッシュフローが先の試算どおりなら資金的には十分余裕がありますので、ここで残高分も合わせて繰上返済して、住宅ローンを定年時に完済してもいいでしょう。

相談者「不二子」さんから寄せられた感想

不安な中で家計管理をしていた私の気持ちをくみ取ってくださったかのような、思いやりのあるアドバイスをありがとうございました。新たに夫の保障を確保することにします。夫婦ともに健康で安心できる老後を迎えられるよう、アドバイスをもとに自分たちなりの家計管理をこれからも続けていこうと思います。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

41歳貯金930万。月の保険7万円の見直しをしたいが拒み続ける夫

40歳貯金250万。夫に死亡保障がないのが不安です

37歳主婦、自宅は雨漏り、貯蓄はほぼなし。3人の教育費も足りません