子どもたちには、したい習い事をさせるなど、不自由なく過ごさせたいのです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、夫が転職して手取り収入が5万円減ってしまったという会社員女性です。以前6万円貯金できていたものの、現在は貯金がなかなか増えなくなってしまったとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください(相談は無料です)★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

赤字をボーナスで補填しています

■相談者

ともとも さん(仮名)

女性/会社員/35歳

東北/持ち家(一戸建て)

■家族構成

夫(35歳)、娘2人(7歳・5歳)

■相談内容(原文まま)

夫が3年前に転職し、手取りで約5万円減額になりました。将来性(職場の安定性)や家族との時間を優先し、減額になっても構わないから転職しよう、と夫婦で出した結論です。家族との時間はたくさんできましたが毎月赤字で、ボーナスで補填している状況です。

以前まで月6万円の貯蓄をしていましたが、月2万円に減らしました。食べることや外出が好きなので、細々とお金を使うのが悪い癖かもしれません。夫婦2人とも金銭の管理が得意ではなく、今のままでは、娘たち2人の教育資金(2人とも学資保険に加入しており、必要年度には支払いがある予定です)、数年後に迎える車の買い換え2台分の貯蓄(車は1人1台必須の地域です)、老後のための貯蓄など、どのようにして蓄えてよいか分かりません。

子どもたちには不自由なく過ごさせたい、習い事などチャレンジさせたいと思っています。今の給料でやりくりする方法をご教示ください。

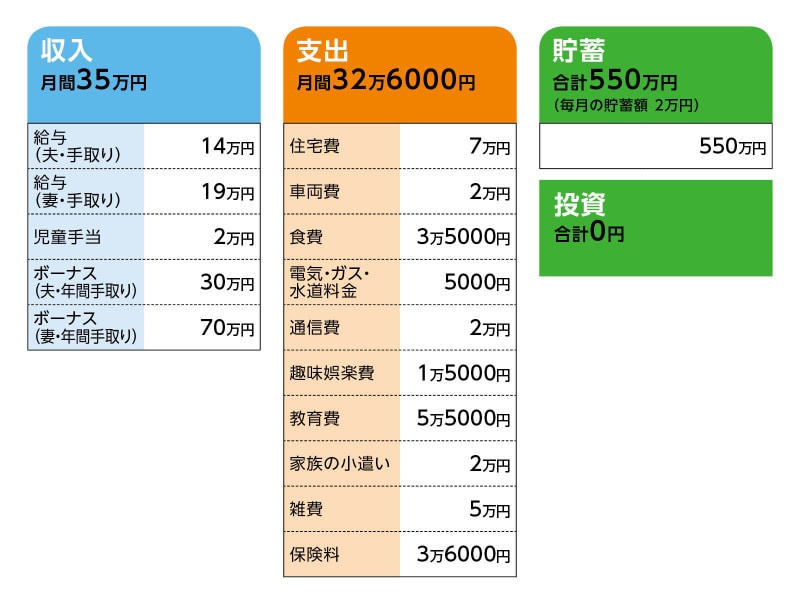

■家計収支データ

■家計収支データ補足

(1)住居費について

・購入時の物件の状況:新築

・借入時期:2014年

・物件価格:不明

・頭金:不明

・ローン残高:約1900万円

・借入期間:30年

・金利のタイプ:変動金利、金利不明

・毎月の返済額:7万4000円

・ボーナスの返済額:なし

・固定資産税:不明

(2)車両費について

車の買い換えは、5年以内を検討。予算は400万円(現金一括で支払う予定)。

(3)加入保険について

不明

(4)教育費について

児童手当は、それぞれ、子どもの学資保険として使っています。子どもの進路については、小中は地元の公立、高校からは本人が望むようにと考えています。

(5)雑費の内訳について

不明

(6)ボーナスの主な使い道について

不明

(7)お勤め先について

ご本人の勤務形態はフルタイム。

※ご本人やご主人の会社に、退職金制度や再雇用制度があるかどうかについては不明

(8)年金について

不明

■FP深野康彦の3つのアドバイス

アドバイス1 いろいろ不明点が多すぎ。確認できることは今すぐ確認を

アドバイス2 家計支出を見直しし、毎月5万円の貯蓄を

アドバイス3 大学まで国公立なら教育費は心配なし

アドバイスの詳細はこちら>>