ローン保証料とは?

マイホーム購入の際、住宅ローンを組むことを前提に、不動産屋さんに資金計画を作ってもらうと、ローン保証料という費用があり、金額的にも、諸費用の中での割合が大きいことに驚かれる方も多いのではないでしょうか。また、このローン保証料を支払う必要性について、疑問を抱かれる方もいらっしゃいます。そこで、住宅ローンの保証料について、どのような費用なのかを確認していきましょう。ローン保証料では、「補償」してはくれない?

借入金額や借入年数によって、金額は異なりますが、たとえば、りそな銀行で、2,500万円を35年で返済するのであれば、515,350円のローン保証料が、融資実行時に必要となります。

この住宅ローンの保証料についてですが、一昔前であれば、金融機関から融資を受ける際に、親族などに連帯保証人になってもらうか、あるいは、連帯保証人を立てられない際は、ローン保証料を支払うという選択ができたため、ローン保証料を用意しないでも、住宅ローンを組むことは可能でした。

しかし、現在では、金融機関が用意した保証会社(一般的には、金融機関の系列の保証会社)の保証を受けることを条件に、住宅ローンの融資が受けられることになっているため、親族を連帯保証人にするからという理由でローン保証料の支払いを拒むことはできません。

つまり、住宅ローンの保証料は、金融機関からの融資を受ける際に保証会社に連帯保証人のような立場になってもらうための費用ということになりますが、それ以上でもそれ以下でもないということに注意しなければなりません。

この住宅ローンの保証料についてですが、一昔前であれば、金融機関から融資を受ける際に、親族などに連帯保証人になってもらうか、あるいは、連帯保証人を立てられない際は、ローン保証料を支払うという選択ができたため、ローン保証料を用意しないでも、住宅ローンを組むことは可能でした。

しかし、現在では、金融機関が用意した保証会社(一般的には、金融機関の系列の保証会社)の保証を受けることを条件に、住宅ローンの融資が受けられることになっているため、親族を連帯保証人にするからという理由でローン保証料の支払いを拒むことはできません。

つまり、住宅ローンの保証料は、金融機関からの融資を受ける際に保証会社に連帯保証人のような立場になってもらうための費用ということになりますが、それ以上でもそれ以下でもないということに注意しなければなりません。

たしかに、月々の返済が滞った場合、一旦は、金融機関に対する返済を保証会社が立替てくれはします。しかし、その後は、保証会社から一括返済を求められることになります。月々の返済もできない状況なのですから、当然、一括返済なんて不可能であり、最終的には、強制的に裁判手続で競売になったり、任意売却になったりなどで、大切なマイホームを手放すことになってしまいます。

誤解されている方が多いので、繰り返し申し上げますが、住宅ローンの保証料とは、なにか、返済できなくなった場合に「補償」してくれるための費用ではないということに注意しなければなりません。

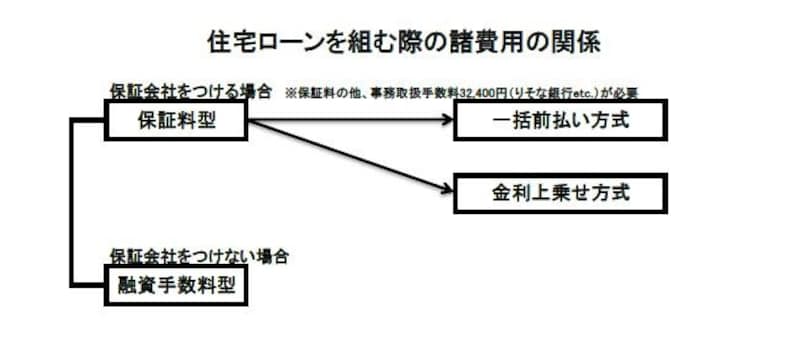

ちなみに、住宅ローンを組む際の諸費用として、金融機関の系列の保証会社に保証料を支払うことで融資を受けられる「保証料型」には、融資実行時に保証料を用意する「一括前払い方式」と「金利上乗せ方式」との2つの方式が用意されています。

住宅購入時の諸費用を減らすために、「一括前払い方式」ではなく、「金利上乗せ方式」を選択した場合、借入利率が年0.2%上乗せされてしまいます。

たとえば、2,500万円を金利0.525%・期間35年・元利均等返済で借りた場合、年0.2%上乗せされる保証料相当額は、約94万円となります。そのため、繰上返済などをせず、特に、長期にわたって返済することを想定されている方にとっては、「一括前払い方式」のほうが、オススメといえます。

ローン保証料不要の「融資手数料型」とは?

そもそも、金融機関としては、融資対象不動産などに抵当権を設定するため、貸したお金が全く返ってこないという危険性は少ないといえます。また、借り手に保証料を負担させておいて、さらに、金融機関の回収を容易にするための担保(ここでは、保証会社を立てること)を提供させることも問題視されています。

そこで、前述の「保証料型」の他、保証会社をつけずに金融機関から融資を受けられる「融資手数料型」が存在します。この「融資手数料型」を利用する場合は、事務取扱手数料とローン保証料は不要ですが、一般的には、これらと同程度の融資手数料が必要となります。

たとえば、りそな銀行の「融資手数料型」であれば、借入金額の2.16%が必要となるため、2,500万円の借入の場合、融資手数料は、54万円となりますし、りそな住宅ローン【フラット35】であれば、借入金額の1.836%が必要となるため、2,500万円の借入の場合、融資手数料は、459,000円となります。

なお、借入期間の途中に繰上返済した場合でも、ローン保証料とは異なり、戻し保証料として、手数料は戻ってこないため、短い期間での返済を予定されている方は、融資手数料が低額でない限り、「保証料型」の住宅ローンのほうが総支払額を抑えられるケースが多いといえます。

そこで、前述の「保証料型」の他、保証会社をつけずに金融機関から融資を受けられる「融資手数料型」が存在します。この「融資手数料型」を利用する場合は、事務取扱手数料とローン保証料は不要ですが、一般的には、これらと同程度の融資手数料が必要となります。

たとえば、りそな銀行の「融資手数料型」であれば、借入金額の2.16%が必要となるため、2,500万円の借入の場合、融資手数料は、54万円となりますし、りそな住宅ローン【フラット35】であれば、借入金額の1.836%が必要となるため、2,500万円の借入の場合、融資手数料は、459,000円となります。

なお、借入期間の途中に繰上返済した場合でも、ローン保証料とは異なり、戻し保証料として、手数料は戻ってこないため、短い期間での返済を予定されている方は、融資手数料が低額でない限り、「保証料型」の住宅ローンのほうが総支払額を抑えられるケースが多いといえます。

ちなみに、りそな銀行で、2,500万円、期間35年の住宅ローン保証で、全額繰上返済した場合の戻し保証料は、保証期間の経過に従い減少するものの、たとえば、10年後では約18万円、20年後では約5万円となっています。

まとめ

保証料や手数料など、名称は異なりますが、住宅ローンを組む際には、諸費用としての負担が生じます。一括で支払うべきなのか、月々の返済として分割で支払うべきなのか、ご自身の返済計画に合わせて検討していきましょう。

そして、保証料や手数料が0円など低額である場合、金利が高いというパターンも往々にしてあるため、予定の総支払額を基準に比較していくことが重要となります。

●参考文献

りそな銀行ホームページ

https://www.resonabank.co.jp/kojin/kinri_kawase/loan/

りそな銀行ホームページ

https://www.resonabank.co.jp/kojin/kinri_kawase/loan/