老後の生活が「不安」な人が全体の8割?

生命保険文化センターが実施した「生活保障に関する調査(平成28年度)」では、老後の生活に対して「不安あり※」と回答したのは全体の85.7%にも及んでいます。さらに、老後生活に不安を感じている具体的な内容を確認すると、「公的年金だけでは不十分(80.9%)」、「日常生活に支障が出る(57.2%)」、「自助努力による準備が不足する(38.1%)」、「退職金や企業年金だけでは不十分(36.7%)」の順になっていています。

これらのアンケートから、多くの現代人が老後に不安を抱えていて、不安の原因は経済的なもので占められているという様子がわかります。

こうした漠然とした不安を解消するにはどうしたらよいのでしょうか?

3つの手順を確認してみましょう。

※「非常に不安を感じる(22.7%)」「不安を感じる(29.4%)」「少し不安を感じる(33.6%)」と回答した人の合計値。

ステップ1:現状を把握しよう

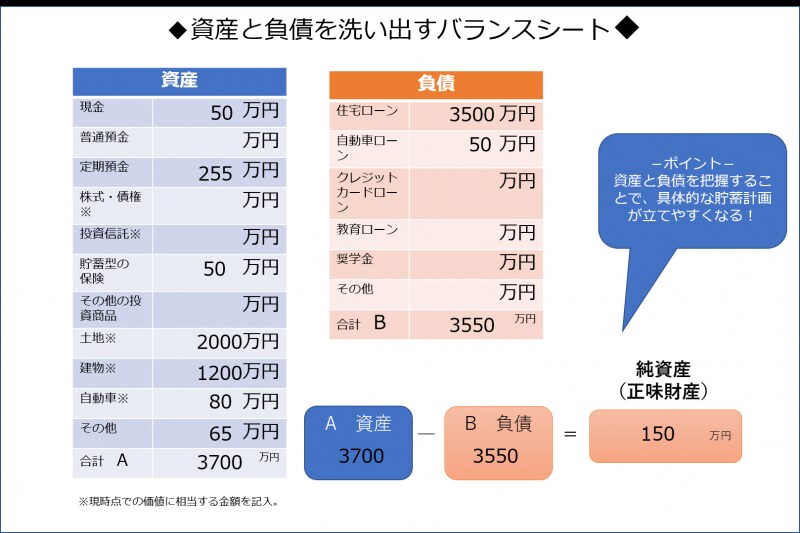

将来の不安を解消する第一歩は、現状を把握することです。まずは家計簿などで短期的なお金の流れを確認します。そして家全体の資産額を把握するための「バランスシート」を作りましょう。

バランスシートとは、預貯金や不動産などのプラスの資産と、住宅ローンや借金などのマイナスの資産を洗い出し、一覧表にしたものです。

普段から家計簿をつけている方は問題なくできる作業だと思いますが、「家計簿なんてつけたことない!」という方は、この機会に簡単でよいので、直近の収入と支出をノートなどに書き出してみましょう。

さらに眠っている通帳を引っ張り出して記帳したり、住宅ローンの返済予定表を取り寄せたりして、家の資産と負債を一覧表にしてみてください。

これらの作業をしてみると、「うちって想像以上にお金がない」、「案外お金が貯まっていて嬉しい!」など、いろいろな発見があるでしょう。

2:収支予測を立てる

さて次は、将来向けた収支の予測を立てていきます。40代を過ぎると、おぼろげながら老後の過ごし方を考えはじめる人は少なくありません。さらに50代を過ぎると、大多数の人が老後について真剣に考えるようになります。

頭で考えているだけではなく、自分が希望する老後のあり方やその際に必要になるお金・出ていくお金について、ざっくりで構いませんので、実際に紙に書き出してみることをおすすめします。

長期的な収支予測を書き出す表を「キャッシュフロー表」と言います。キャッシュフロー表に、長期的な収支やライフイベントを書くことで、老後の目標やこれからやるべきことがわかってきます。

尚、キャッシュフロー表には将来の収入を書くことになりますが、老後の主な収入源となる年金の額は、毎年誕生日に郵送されてくるねんきん定期便で確認することができます。

ただし、40代の方に送付されてくるねんきん定期便に記載されている数値は、その時点で払い込んだ保険料に対する年金額となります。

つまり、実際に受け取れる額ではないということです(※)。

年金の見込み額を知りたい場合は、日本年金機構のWEBサイトにある「ねんきんネット」で試算することが可能です。

キャッシュフロー表は、ネットで検索すると無料でダウンロードできるツールがありますが、より精度を高めたいならファイナンシャルプランナーなどに依頼して作ってもらうとよいでしょう。

※50歳以上の方に送付されてくるねんきん定期便には、将来の見込み額が記載されています。

3:老後の対策を立てる

現状を把握し、将来の収支予測を立ててみると、自分の老後の姿が見えてきて、おのずと課題が浮き彫りにされてくるはずです。そこで、老後の収入をさらに増やす必要があると自覚したなら、以下で紹介する老後資金を作るのに適していて、なおかつ国が後押ししている制度を積極的に利用してみてください。

●つみたてNISA

つみたてNISAは、金融機関で開設したつみたてNISA専用口座の中で、投資信託で運用していく制度です。設定さえしてしまえば、あとはほったらかしでOK。つみたてNISAの最大のメリットは、本来なら運用益や分配金にかかる税金(20.315%)がゼロになることです。投資上限額は年間40万円、投資できる期間は2018年から2037年までの20年間。非課税枠をすべて活用すれば最大800万円(年間40万円×20年=800万円)まで積み立てられます。

金融庁「つみたてNISA」

●確定拠出年金

確定拠出年金は私的年金制度の一つで、会社で加入する企業型と、自営業者や公務員、専業主婦(夫)などが加入する個人型(iDeCo)の2種類があります。企業型であれば給与天引きで、個人型は口座振替で積み立てができます。大きなメリットは、掛け金が所得控除の対象になること、運用中に発生した利益に関して税金がかからないことなどです。それに対して注意点は、運用次第で資産が目減りする可能性のあることや、原則60歳まで払い出しができないことなどです。

厚生労働省「確定拠出年金制度」

●付加年金

自営業者やフリーランスの方が、年金を少しだけ増やす方法があります。それが「付加年金」。国民年金の第一号被保険者が、国民年金の保険料に加えて月400円納めることで、将来「200円×付加保険料を納めた月数」の付加年金を受け取ることができます。2年間で元が取れます。申し込みは市区役所及び町村役場の窓口です。

日本年金機構「付加保険料」

●国民年金基金

国民年金基金は、自営業者やフリーランスなどの国民年金の第一号被保険者が加入できる、老齢基礎年金の上乗せ給付制度です。基本的には終身年金となっているため、生涯にわたって年金が受け取れます。確定拠出年金と同様に、国民年金基金も掛け金が全額所得控除の対象となるため、所得税や住民税が軽減されるメリットがあります。生命保険会社の個人年金保険に加入する前に、まずは検討したい制度です。

注意点は、一旦加入すると原則として任意で脱退ができなくなることや、仮に基金が解散した場合はそれまで支払われた掛け金の額を下回ること、付加年金と併用できないことです。

「国民年金基金」

そのほかに、自営業者やフリーランスが退職金として備える制度として「小規模企業共済制度」があります。

今回ご紹介したつみたてNISA以外の制度は、すべて公的年金に上乗せする私的年金制度です。もちろん私的年金で備えることは大切ですが、年金のベースとなる国民年金や厚生年金などの公的年金の保険料をしっかり納めることや、会社員であれば給与の額を増やすことなど、老後に受け取る公的年金の額を増やすことも大切な心掛けです。