今の貯蓄で住宅が購入できるかどうか不安

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、住宅購入で悩む40代女性。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)■相談者

みおさん(仮名)

女性/パート/43歳

関東/賃貸住宅

■家族構成

夫(会社員/40歳)

■相談内容

住宅を購入したいのですが(新築中古問わず)、貯金額が増やせないのが不安です。また、夫の祖母、夫の両親それぞれに持ち家があり、将来空家になった場合のことも心配です。夫はそこに住んだほうがいいのでは? との考えもあり、なかなか住宅取得に前向きになってくれない。また、老後に向けて運用を考えていますが、どうすればいいか迷っています。

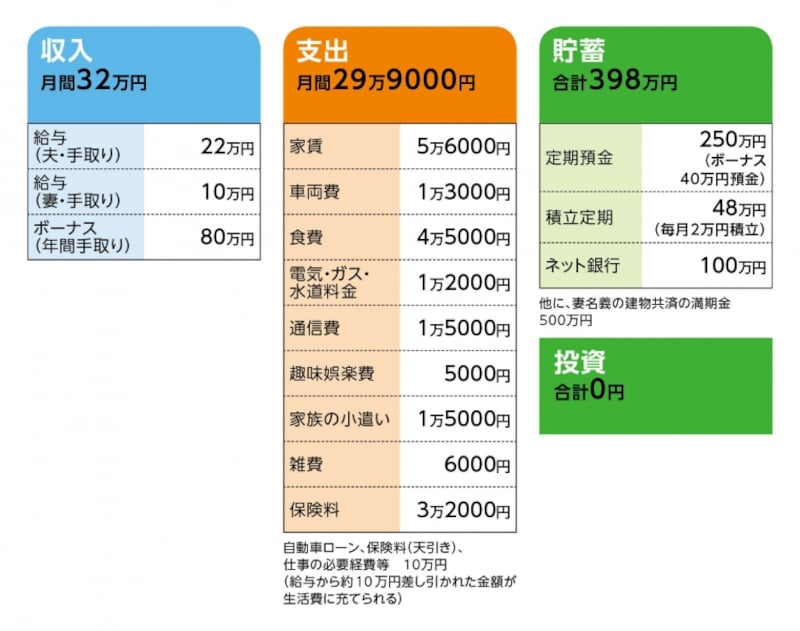

■家計収支データ

■家計収支データ補足

(1)ボーナスの使いみちについて

旅行費用10万円、車の税金・保険・車検等30万円、貯蓄40万円

(2)加入保険について

[夫]

・終身保険(60歳払込終了、死亡保障1000万円、生前給付金特約)=毎月の保険料8800円

・医療保険(終身保障終身払い、入院3000円、入院見舞特約)=毎月の保険料1800円

・がん保険(終身保障終身払い)=毎月の保険料1700円

・個人年金保険(65歳から10年確定、年金額34万円)=毎月の保険料1万円

[妻]

・医療保険(定期タイプ、保険期間10年)=毎月の保険料1700円

・がん保険(終身保障65歳払込終了)=保険料2万9000円(年払い)

(3)住宅購入について

もし住宅を購入するなら、現実的な予算として土地込みで1000万円程度。頭金に200万円と考えている。

(4)ご実家について

相談者コメント「相続人は夫の兄弟一人(遠方で結婚して家を建てられた)。実家は夫の両親の家が車で10分、祖母の家も15分の距離です。両方共そこそこ古い平屋日本家屋で、駐車スペースも無く、大人2人が入っての同居は無理です。当初夫は、お祖母さんが亡くなったらリフォームして入ればいい、と思っていたようです。」

(5)運用について

妻のネット銀行100万円は20万円が定期、残り80万円が普通預金で、そこから毎月1万円ずつ積み立てで投資信託を購入していく予定。

(6)退職金等について

夫の退職金およそ1200万円。定年延長制度は予定ではあり

■FP深野康彦からの3つのアドバイス

アドバイス1 実家の扱いをできるだけ早く決めたい

アドバイス2 iDeCo利用で「賢く」運用

アドバイス3 貯蓄ペースを維持することがポイント

アドバイスの詳細はこちら>>