購入後は、どうするとよい?

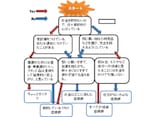

定額購入の積み立てであれば、購入後はある程度放っておいていいでしょう。金額の目標を決め、それまでは割り切って無視、というやり方なら、負担なくできそうです。

魅力を感じる商品は、メリットだけではなく、デメリットも知っておこう。

ただし、あまりに放置しすぎて、資産全体に占めるその投信の割合が、増えすぎるのも問題です。金融商品を買ってから時間が経てば、その間に家を買ったり子どもが生まれたりと環境が変わり、資産の状況も変わることがほとんど。気づいた時には余裕資金が不足しているのに、資産の大きな割合を株式ファンドが占めている、ということもあり得ます。そういうときは、ファンドをある程度売って現金を作り、預貯金に回すなど対処しましょう。このような資産全体の見直しは、1~2年に一度くらいでもいいので、ぜひ定期的に行ってください。頻繁にファンドを売り買いすると手数料がかさみます。積み立て投資というのは、そもそも長期投資の考え方ですから、見直しもそれほどまめにやらなくていいと思います。

人気の投信「毎月分配型」とは

よく質問を受けることが多い、「毎月分配型」の投信についてです。投信を検討したことのある方なら、毎月分配型という文字を一度は目にしたことがあると思います。投信を買うと、買った口数に応じて分配金が出ます。分配金は、通常だと年に1度、原則として運用による収益から出されますが、毎月分配型の場合は、1カ月に1度分配金が出ます。毎月お金が入ると、運用がうまくいき、儲かっている気がして嬉しいものです。実際、毎月分配型ファンドは非常に人気があります。シニア世代のニーズに答え、年金が出ない奇数月に分配金が出るという投信もあり、シニア世代に支持されています。無収入の月は不安なものですから、気持ちがわかりますね。毎月分配型のゆがみ

しかし、毎月分配型のファンドは、おトクに見えて本当は損ということもあります。というのも、分配金には税金がかかります。本来、年に1度の分配金が毎月入ってくるとなると、税金面でのコストは増大し、投資コストが非効率です。また、投資環境が良好なときならいいですが、相場が悪く、ファンドが収益を十分に出せないと、分配金を毎月出すのが重荷になります。すると、運用の収益ではなく、元本を削って分配金を捻出することになり、元本割れをすることになるのです。また、何とか収益を出すためにこれまでよりもハイリスクな運用に走る危険性も考えられます。そういった点が、毎月分配型の商品構造のゆがみです。実際には、分配金をそんなに出さない代わりに、収益がぐんと伸びて値上がりしてくれるようなファンドのほうが、投資妙味があります。しかし、毎月分配型の商品が大量に出回ったために、分配金がない、もしくは年1回では満足できないという投資家の方が増えてしまいました。

毎月小遣い感覚でお金を受け取れるというのはメリットだとは思いますが、微々たるお小遣いに満足して、元本割れを見逃しているようではいけませんね。本来、投資は収益を伸ばすために始めたということを忘れずに、勉強をしながら進めるのが一番です。