前回の記事「たった3%の人しか知らない年率20%の運用商品(1)」では「確定拠出年金」の基礎的な部分を、株式会社フェアトラストの森本さんの話をもとに紹介した。今回は加入者のメリットを中心にみていく。

会社の従業員が確定拠出年金を選択するメリット

個人が確定拠出年金を選択するメリットとしては、拠出額が非課税になるということがあげられる。つまり、所得に応じて税金が変わる所得税や住民税が安くなるのだ。

たとえば、35歳(配偶者あり・扶養家族なし)の人の額面給与が30万で、この中から確定拠出年金に2万円拠出したときと、この制度を利用しなかった場合を見てみよう。

通常の貯金と確定拠出年金では30年間で108万円もの違いが出てくる。資料提供:フェアトラスト

年金拠出額には所得控除があるため、その分所得税や住民税に違いが出てくるのだ。

もちろん、手取りの給与額は2万円を拠出した方が少なくなるが、貯金後手取り額を同じにした場合の資産として貯金をしていく額は、通常の貯金では1万7000円だが、拠出年金の場合には2万円となり、この差は約1.2倍(17.6%)。

上の表はあくまで月単位での違いなので、これが1年、10年、30年となったらどれだけの違いになるのか。30年で、なんと108万円の違いになる。

ちなみに、会社の従業員で個人型確定拠出年金に加入できるのは、勤務先の会社が企業年金を導入していない場合で、拠出できるのは月に2万3000円までとなる。

※会社が企業型を導入している場合は5万1000円まで拠出できる。

(企業型についての記事は、後日アップする)

自営業者の場合のメリット

自営業者の場合も同様に、所得税や住民税が減ることが最大のメリットだ。たとえば、2万円を確定拠出年金に積み立てした場合の節税額は、サラリーマンと同じ年間約3万6000円(目安)。なお、個人事業主の場合、確定拠出年金に拠出できる掛け金限度額は月に6万8000円なので、この場合の節税額は年間12万2400円(目安)にもなる。。運用益に対しても非課税

通常の資産運用の場合、利益額には税金がかかるが、確定拠出年金で運用した結果の利益には税金がかからない。したがって、非課税分も考慮すると、通常の運用よりも利回りが高くなってくるのだ。毎年24万円30年間積み立てる

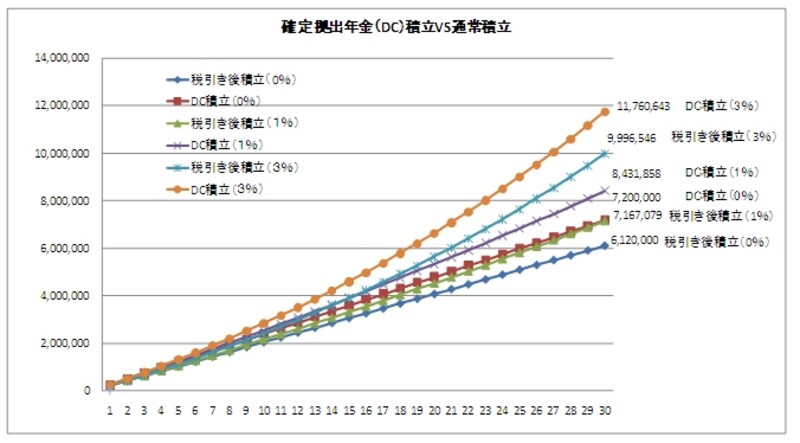

以下のグラフは、毎年24万円(月2万円)を30年間積立てたとき、給与としてもらった2万円で積み立てるか、それともと拠出年金として2万円積み立てるかの違いを示している。以下の表は、確定拠出年金個人型を利用した場合の節税効果。前提条件として、35歳、配偶者あり、扶養家族なし。たとえば、通常の金利0%と確定拠出年金の金利0%での金額の差は108万円。これは税金の違いと考えていいだろう。金利が高ければ高いほど差が開いているのは、運用益が非課税だからだ。