マネーサプライとは?

マネーサプライとは?

<目次>

マネーサプライにおいて重要なのは、伸び率

インフレの指標としては、マネーサプライの絶対値よりも、対前年同月比の伸び率が問題です。日銀当局は伸び率を監視しています。伸び率の増加は、世の中に出されている資金が増えたことになります。この資金がモノに向かうことによって、モノに対するニーズの高まりの結果、物価は上昇し、インフレを招くことになります。その増加率は、経済活動がいかに活発に行われているか、またこれから行われようとしているのかに密接な関係があります。

そのため、この指標を景気の先行指数ととらえるエコノミストも少なくありません。金融政策の効果を計る指標となっています。日銀にとってもインフレに関する最大の関心となる指標ともいえます。

マネーサプライは、いろいろある

マネーサプライは預金も

なぜならば、実際の経済では、銀行に預けられているお金は現金と同じくらい活用されていて、現金の何倍かの量の預金残高が存在しているからです。

そのことは、経済にも大きな影響を与えていて、無視できない数字です。例えば、電話、電気、ガスといった公共料金なども、預金からの口座自動引き落としにより、お金として十分に機能していることなどが一例として挙げられます。

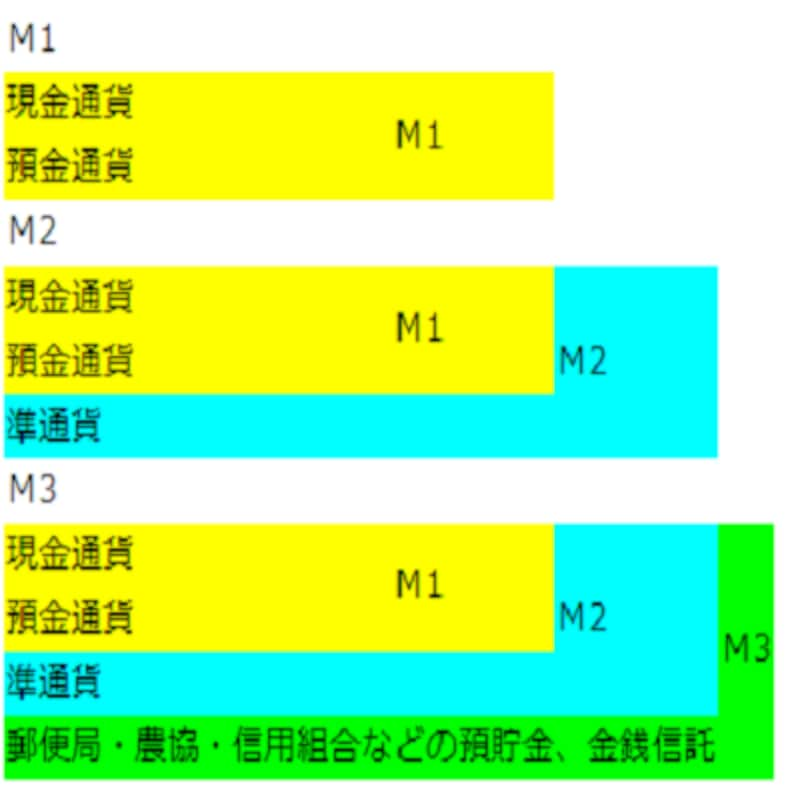

m1、m2、m3の違い!「お金」の定義をどこまで広げるか?

m1、m2、m3の違いとは

◎M1(エムワン)は現金通貨と預金通貨の合計です。

狭い意味での通貨量を表しています。現金通貨とは、日本銀行が発行する紙幣(日銀券=お札)や政府が発行する硬貨(補助貨幣=100円玉や10円玉などのコイン)のことです。銀行券発行高と貨幣流通高を合計して求めます。預金通貨とは、預金者の要求でいつでも引き出すことができる流動性の高い預金です。当座預金・普通預金・貯蓄預金等のことです。これを、要求払預金といいます。

◎M2(エムツー)はM1と準通貨の合計です。

準通貨とは、解約することでいつでも現金通貨や預金通貨となって、決済手段として使える金融資産のことです。定期預金・据置貯金・定期積金などのことです。これを、定期性預金といいます。

◎M3(エムスリー)はM2に郵便局・農協・信用組合などの預貯金や金銭信託を加えたものです。

M1、M2、M3のまとめ

マネーサプライの代表的な指標は?

日本銀行が発表しているマネーサプライ統計の中で、代表的な指標となっているのが「M2+CD」の日々の残高の平均値です。一般的なマネーサプライ =M2+ 譲渡性預金(CD)*M2=M1(現金+要求払預金)+定期性預金

◎ここで出てきたCDとは?

譲渡性預金(CD)第三者に譲渡できる定期預金で、自由に発行条件を定めることができる預金のことです。CDの法的な性格は「預金」です。なので、CDを発行できるのは銀行など預金を受け入れる金融機関に限られています。CDの預金者は、金融機関及びその関連会社、証券会社などが中心です。期間が1~3カ月のものが最も多く発行されています。CDの流通市場(CDを売買するための市場)では、事業法人等も買い手として参加しています。

話をマネーサプライに戻します。一般的にマネーサプライという時は、「M2+CD」を指します。言い換えると、一般的にマネーサプライという時は、「現金通貨」「預金通貨」「定期性預金」「譲渡性預金」の合計です。

ややこしいので、用語を簡単にまとめてみます。

- 「現金通貨」日本銀行券(お札)・貨幣(コイン)

- 「預金通貨」当座預金・普通預金など

- 「定期性預金」定期預金など

- 「譲渡性預金」

定期預金の一種M2+CDの中で、現金通貨と預金(預金通貨、準通貨、CD)の占める割合は、1:9ぐらいです。しかし、最近では、M2+CDに郵便貯金、国債、金融債、信託などを加えた「広義流動性」という指標も利用されるようになってきています。

では、マネーサプライはなぜ重要な指標なのでしょうか?

マネーサプライと景気の関係は?

マネーサプライと景気の関係

◎取引されるモノやサービスに対して、お金の量が増えすぎると、物価が急激に上がる現象(=インフレ)を引き起こします。◎逆に、お金の量が減りすぎると、モノが余ってしまって物価が下がる現象(=デフレ)に陥ります。

インフレに向かうか、デフレに向かうかは、お金とモノのバランスがどちらに偏っているかで決まります。

銀行の役割

銀行がお金を貸し出すことによって、マネーサプライは増加します。預金や貸出しの量は、景気に応じて決まります。例えば、景気が良い時は、企業は生産設備を増やそうとします。そのため、銀行からの借入れを増やします。企業が銀行からの借入を増やすと、銀行から世の中へお金が出回ります。このことは世の中のお金の量が増えることを意味します。これは、一般的には景気が良くなる方向となりますが、あまりに増えすぎるとインフレ傾向も強くなってしまいます。逆に、貸出しが減るとマネーサプライは減少します。このことは世の中のお金の量が減ることを意味します。もし、銀行が故意に貸し渋りをおこなったりすると、お金の流れが止まり、経済活動が沈滞する原因を作ってしまいます。それは、一般的には景気が停滞する方向となります。

預金は、民間の銀行が「預金と貸出しの繰り返し」から創造するお金です。お金が銀行と企業を循環することで、銀行の預金通貨はどんどん増えていきます。これを「銀行の信用創造機能」といいます。

日本銀行(政府)の役割

日本銀行の役割

そのため、日本銀行(政府)は通貨供給量の動向を監視して、世の中に出まわる通貨量が、常に適量な水準となるように調整しています。その舵取りとは、景気が落ち込んだ場合に、金利を引き下げて、マネーサプライを増加させ、景気を刺激させます。逆に、景気が過熱している場合に、公定歩合などの金利を引き上げることによって、マネーサプライの伸びを鈍化させ、インフレが行き過ぎになることを防いだりすることもします。

理論上の、舵取りによる循環は以下のようになります。

| 景気が悪い |

| ↓ |

| 日本銀行、公定歩合の引下げを実施=民間の資金ニーズを喚起(資金調達コストが下がる) |

| ↓ |

| 銀行、積極的に貸し出し |

| ↓ |

| マネーサプライの増加 |

すなわち、マネーサプライという、景気の実態を把握しやすい指標を通じて、日本銀行は景気の動きを測定したり、自らの行った政策の効果を測定したりしているのです。

マネーサプライを投資家はどのように活用する?

では、投資家はこのマネーサプライをみて、どのように活用したら良いでしょうか?マネーサプライが増加傾向にあるということは、景気が良くなる方向にあると判断できます。マネーサプライの伸び率(前年同期比)と株価は相関関係にあるといっても良いでしょう。伸び率が増加⇒株価上昇伸び率が減少もしくは鈍化⇒株価下落マネーサプライの伸び率が株価に対して、約半年程度先行して動くことが多いといわれています。伸び率が大きい⇒株価に対し積極的伸び率が鈍化⇒株価に対し消極的という判断が一般論です。もちろん例外も起こります。株価は他の要因でも上げ下げするからです。マネーサプライよりも影響度の大きい要因で、理論通りにならないことはままあります。全く反対の結果になることもよくあります。

投資に関しては、マネーサプライ以外の環境を併せて考え、景気の見方の一つ、投資判断の一つ、という位置付けで見ておく程度で他の指標も参考にすることを忘れずに。

【関連記事】