マンションの評価

マンションの評価についても確認しておきましょう!

マンションの評価は、建物と土地を別々に評価します。例えば、マンションを一戸所有している場合には、次のようになります。

■前提条件

マンションの建物全体の評価 4億円

マンションの敷地全体の評価 3億円

持分割合(占有面積の割合) 1/40

■マンション一戸の評価

建物:4億円×1/40=1,000万円

土地:3億円×1/40=750万円

マンションの一戸の評価:1000万円+750万円=1750万円

賃貸マンションの評価

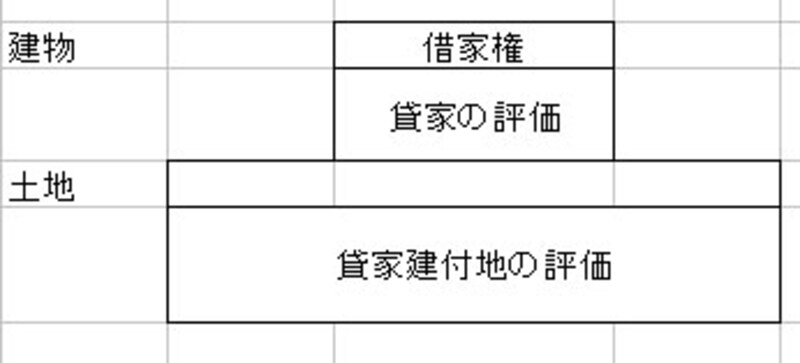

前述のマンションを賃貸ししている場合にはどうなるのでしょうか? 建物は貸家、土地は貸家建付地(かしやたてつけち)の評価になります。

建物:1000万円×(1-30%)=700万円

土地:750万円×(1-60%×30%)=615万円

貸マンションの評価 700万円+615万円=1315万円

相続税では、このように不動産の評価方法します。

【関連記事】

・ 相続税の不動産の評価が大きく下がる評価方法