寄附金控除の対象は限定されている

寄付金控除とは

1)国や地方公共団体に対する寄附金(公立高校、公立図書館など)

2)公益法人等に対する寄附金で財務大臣が指定したもの(国宝の修復、オリンピックの開催、赤い羽根の募金など)

3)特定公益増進法人に対する寄附金(独立行政法人、一定の地方独立行政法人、日本赤十字社、学校法人、社会福祉法人など)

4)特定公益信託の信託財産とするために支出した金銭のうち一定のもの

5)認定NPO法人等に対する寄附金のうち一定のもの

6)政治活動に関する寄附金のうち一定のもの

なお、特定の個人・任意団体などへの寄附は、寄附金控除の対象となりません。

さらに、学校の入学に関してする寄付金や、政治資金規正法に違反するもの、寄附した者に特別の利益が及ぶと認められるものは、寄附金控除の対象となりません。

いくら控除されるのか?

寄附金控除は、扶養控除などと同じくその年の所得金額から控除する形で、税金が減免されます。寄附金控除額は、「次のいずれか低いほうの金額 ― 2,000円」となっています。

イ)その年に支払った特定寄附金の合計額

ロ)その年の総所得金額等の40%相当額

つまり、2,000円以下の寄附金であると、寄附金控除は受けられません。

寄附金控除を受けるためには、寄附を証明する書類(領収書など)を確定申告書に添付するか、申告書提出時に税務署に提示する必要があります。

なお、政治活動に関する寄附金・認定NPO法人等に対する寄附金・公益社団法人等に対する寄附金のうち一定のものについては、寄附金控除(所得控除)に代えて、寄附金特別控除(税額控除)を選ぶことができます(今回は、寄附金特別控除の計算式は省略しております)。

「ふるさと納税」も寄附金控除

ふるさと納税とは、自分が選んだ都道府県・市区町村に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を超える部分について、所得税等及び住民税から原則として全額控除される仕組みです。自己負担額2,000円を除いた全額が控除される限度額である「ふるさと納税枠」が、平成27年1月1日以降、約2倍に拡充されました。

例えば、サラリーマンで扶養家族が妻のみの場合で見てみましょう。

(概算例)

年収300万円の場合、12,000円から23,000円に拡充

年収500万円の場合、30,000円から59,000円に拡充

年収700万円の場合、55,000円から108,000円に拡充

なお、控除を受けるためには、原則として、ふるさと納税を行った翌年に確定申告を行う必要があります。この「確定申告が必要」というのが、ふるさと納税を利用するに当たっての大きなハードルであったかと思います。

そこで、平成27年4月1日以降に行うふるさと納税について、確定申告不要の「ふるさと納税ワンストップ特例制度」が創設されました。

確定申告の不要な給与所得者等がふるさと納税を行う場合、ふるさと納税と「ワンストップ特例申請書の提出」をすれば、後は自治体内部で情報交換を行うため、確定申告をしなくとも、ふるさと納税の寄附金控除を受けることができます。

ただし、ふるさと納税先の自治体が5団体以内となっています。また、ふるさと納税ワンストップ特例の適用を受ける場合、所得税からの控除を発生せず、ふるさと納税を行った翌年の6月以降に支払う住民税の減額という形で控除が行われます。

なお、5団体を超える自治体にふるさと納税を行った人や、ふるさと納税の有無にかかわらず確定申告を行う人は、これまで同様に確定申告を行う必要がありますので、ご注意ください。

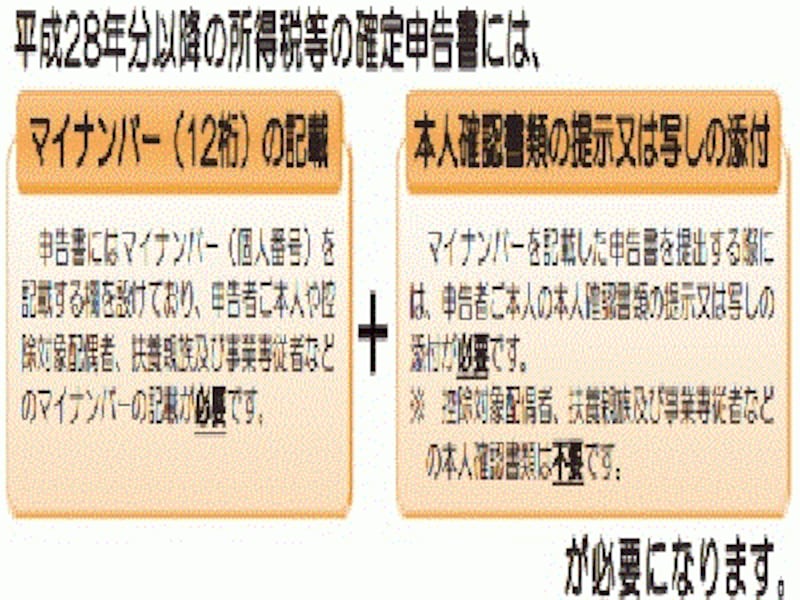

なお、社会保障・税番号(マイナンバー)制度の導入により、平成28年分以降の確定申告書等の提出の際には、「マイナンバーの記載」 + 「本人確認書類の提示又は写しの添付」が必要です。

平成28年分からマイナンバーが必要

www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tebiki2016/pdf/01.pdf

申告書には、申告者本人のマイナンバーのほか配偶者(特別)控除の適用を受ける配偶者、扶養親族、事業専従者、16歳未満の扶養親族のマイナンバーも記載する必要があります。ただし、申告者本人以外のマイナンバーは記載のみで、本人確認書類は不要です。

また、ご自宅等からe-Taxで送信すれば、本人確認書類の提示又は写しの提出が不要です。

ふるさと納税を行う最大のメリットは、寄附のお礼として、その寄附先から名産品等がもらえることです。実質、自己負担額2,000円のみで、米やお肉など名産品等を手に入れることができます。

参考・総務省ふるさと納税ポータルサイト

http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/080430_2_kojin.html