住宅ローンなどを利用して住宅を購入、新築または増改築工事をしたとき、一定の要件を満たせば入居した年から10年間にわたり、支払った所得税の還付(または支払うべき所得税の控除)を受けることができます。

これがいわゆる「住宅ローン控除」で、住宅ローン減税、住宅借入金等特別控除などともいわれますが、正式な名称は「住宅借入金等を有する場合の所得税額の特別控除」です。

「住宅ローン控除」の制度があること自体は多くの人がご存知でしょうが、その内容についてはよく分からなかったり、購入などをしようとする住宅が要件に当てはまるのかどうか、判断が難しかったりするケースも少なくありません。

そこで今回は「住宅ローン控除」について、少し詳しくみていくことにします。これから住宅を購入する人も、すでに購入した人も改めて確認しておきましょう。

住宅ローン控除の適用期限は延長へ

住宅ローン控除の規定は意外と複雑になっている!

現時点の規定では住宅の購入や新築、増改築などをして、2021年12月31日までにその住宅へ入居(居住を開始)した人が住宅ローン控除の対象となります。

なお、消費税率が2014年4月に8%へ引き上げられたのに合わせ、最大控除額の引き上げも行なわれました。

また、2007年以降に居住を開始して、その住宅に現在も居住している人は、他の要件に合致していれば住宅ローン控除の適用期間がまだ継続中です。

「申告を忘れていた!」という人はほとんどいないでしょうが、もし万一、これまで申告していなかった場合には、5年前まで遡って所得税の還付を受けることが可能です。

ただし、計算方法や控除額は居住開始日が属する年によって異なる部分もありますので、住所地を管轄する税務署で確認してみてください。

なお、各年の12月31日までに居住を開始していても、対象となる住宅ローンの借り入れがなければ、その年は住宅ローン控除を受けることができません。

たとえば、年末に「つなぎ融資」によって物件の引き渡しを受けて入居したものの、正式な住宅ローンの借り入れが年明けとなるようなケースでは、住宅ローン控除の対象となる「住宅ローンの年末残高」が存在しませんが、このようなケースにおいて控除適用年の延長はないため、控除期間は実質9年間ということになってしまいます。

住宅ローン控除額は年によって大きく異なる

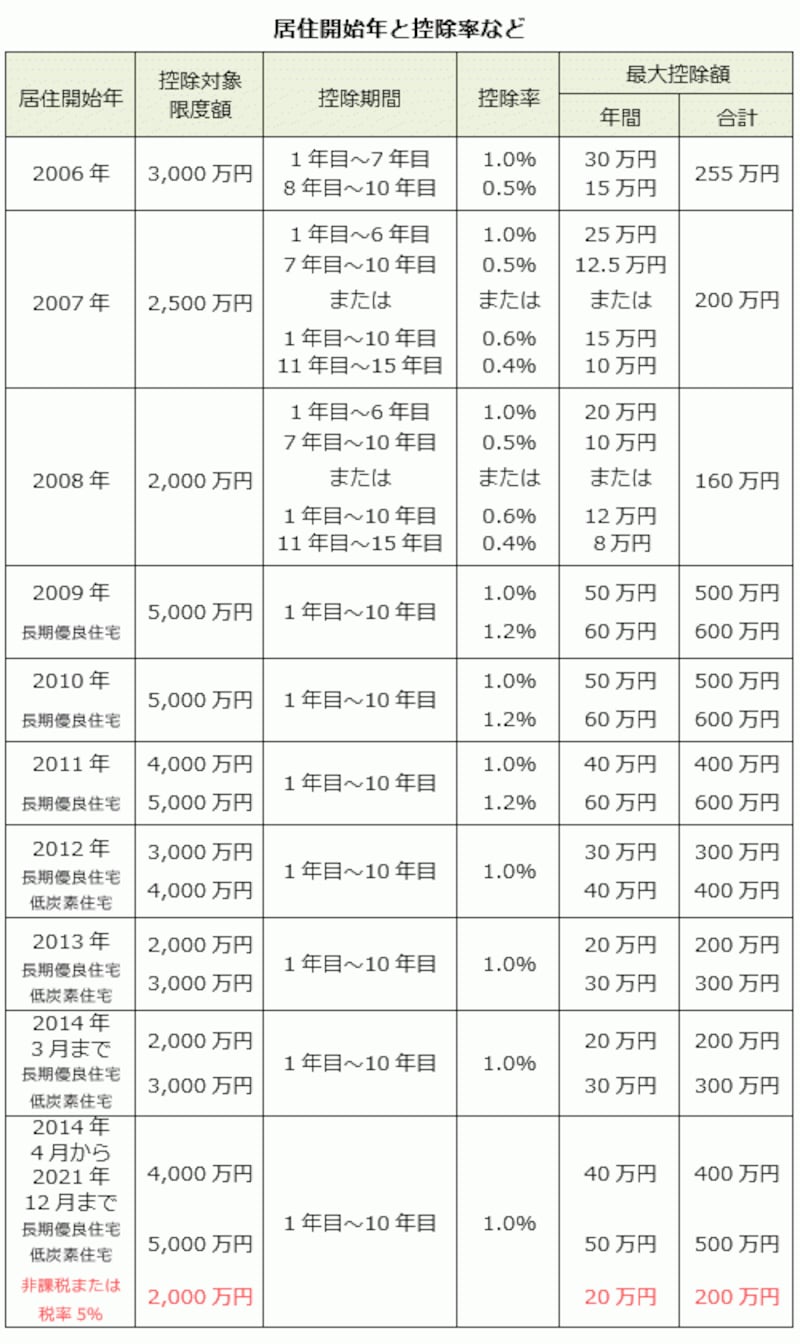

住宅ローン控除制度については、過去に何度も適用期間の延長や制度の見直しが繰り返されています。2004年度の税制改正では、2008年までの延長とともに、段階的に規模を縮小していくこととされました。ところが、2009年度の税制改正では再び規模を拡大して2013年まで延長し、そのうえで同様に年々規模が縮小されています。2013年度の税制改正では期限の延長とともに、消費税率の引き上げに伴う規模の拡大が図られました。

上の表において2009年以降は下段が「認定長期優良住宅」、2012年以降は下段が「認定長期優良住宅」および「認定低炭素住宅」の場合です。

また、2014年4月以降に最大控除額が拡大されるのは、8%または10%の税率による消費税を負担したときです。

したがって、2014年4月以降の入居であっても特例措置により5%の消費税だった場合や中古住宅など消費税が課税されない物件を購入した場合には、2013年と同じ控除内容が2021年12月まで継続されます。

各年の最大控除額だけを見比べたとき、年によってずいぶんと違うイメージがあるでしょう。しかし、支払った所得税額(2009年以降は住民税の一部を含む)以上に還付を受けられるわけではないことに留意しなければなりません。

計算上の控除額よりも給与所得者などが天引きされた所得税などのほうが少なければ、住宅ローン控除により還付されるのはあくまでも少ないほうの金額にすぎないのです。

最大控除額を受けられるのは、控除期間の最終年まで控除対象限度額以上の住宅ローン年末残高があり、かつ、毎年の所得税額(および住民税の控除限度額の合計)がその年の最大控除額以上の人だけです。

そのため、実際に個々のケースへ当てはめて試算をすると、居住開始年の違いによってそれほど大きな差が出ないことも多いでしょう。

2009年以降は、所得税から控除しきれない分について住民税から控除することのできる制度となり、2014年4月以降の上限は年額136,500円です。ただし、これは消費税率8%または10%の負担をした場合であり、それ以外の場合は年額97,500円のまま据え置かれています。

page1 ≪住宅ローン控除の概要≫

page2 ≪住宅ローン控除の適用要件 その1≫

page3 ≪住宅ローン控除の適用要件 その2≫

page4 ≪住宅ローン控除の確定申告手続き≫