意外にいい? 証券会社のMRF(画像:PIXTA)

2025年度も2%台に達するものと想定されています。こうした時代には、3%以上の利回りで運用しないと保有している資産の価値がどんどん目減りしていくこととなります。

若い人たちは現預金の保有を極力少なくし、資金を常に投資に回すフルインベストメントに努め、株式や外貨建て資産を含むGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオでの運用でインフレに立ち向かうべきでしょう。

しかしながら、年金生活に入った人たちはそうはいきません。日々のキャッシュフロー不足の補填(ほてん)、通院・介護や高齢者施設への入居に備えて、ポートフォリオの1/3は現預金・国内債券で置いておいたほうが望ましいと考えられます。

【関連記事】

年金生活者におすすめなポートフォリオは?戦前に生み出された分散投資の知恵「財産三分法」

「とんでもない」金利上昇への対応、どうする?

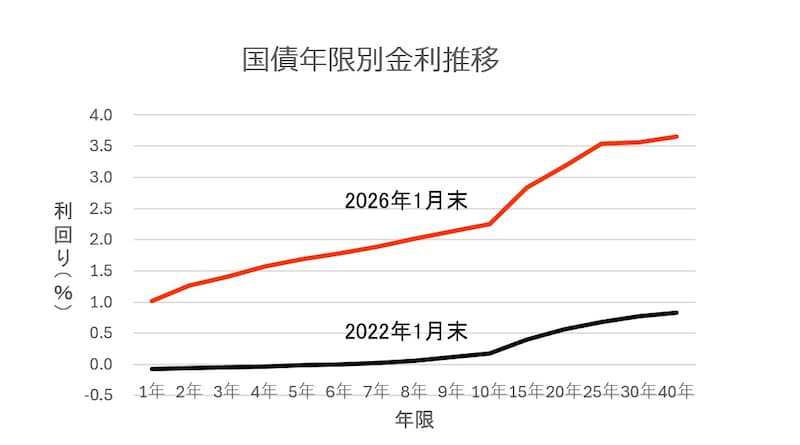

そこで問題となるのが現預金・国内債券をどう運用するかです。最近、金利が上昇しているので、少しでも高い利回りの金融商品で運用したいと考えるのが人情です。まず検討の俎上(そじょう)にあがるのが個人向け国債や新窓販国債です。ひところと比べるとずいぶん利回りが高くなってきました。図のとおり、4年前は10年債までほとんど利回りがゼロでしたが、直近では、10年債は2%を超える水準となっています。 ここでよく立ち止まって考えていただきたいのは、債券市場では、とんでもないことが起きているということです。10年債が2%を超える水準になるというのはほぼ30年ぶりのことですし、近年の金利上昇はあまりにも急激です。金利が急上昇するということは債券が投げ売りにあって価格が急激に下がっているということです。

個人向け国債を買って後悔することも?

金利上昇に浮足立って、3年固定金利の個人向け国債を魅力的だと考えて買ったものの、翌月にさらに高利回りの国債が発行されるとその後悔は半端ではありません。乗り換えようにも3年間は利回りが固定されていますので、満期まで指をくわえて我慢しなければなりません。個人向け国債の場合、中途換金すると中途換金調整額が引かれてしまいます。こうした時期は、債券市場をよく注視し、納得のいくところまで利回りが上昇したところで長期の国債を買うのがポイントとなります。

MRFとはどんな金融商品?

さて、債券市場を注視している間、お金をどこか待機させておかねばなりません。すぐ思い浮かぶのは普通預金となります。2026年2月2日より大手行の金利が0.3%に上昇しましたが、水準としては満足のいくものではありません。そこでおすすめなのが証券会社のマネー・リザーブ・ファンド(MRF)です。MRFとは投資信託ですが、普通預金と同様に資金の出し入れは自由で手数料はかかりません。ただし普通預金のような決済機能はありません。証券口座を開いて送金すると自動的にMRFでの運用がスタートします。ただし、ネット証券の一部ではMRFの取り扱いがなく、利息の付かない預り金となってしまうケースもありますので、証券口座開設前に確認する必要があります。

預金のような元本保証はありませんが、運用対象はコールローン、現先、コマーシャルペーパー、国庫短期証券といった運用期間が短く、安全性の高い金融商品となっていますので、元本割れを起こすリスクは小さいと考えられます。

MRFには普通預金の倍の利回りのものがある!

MRFの最近の利回りは図のとおりであり、普通預金の倍のものもあります。 MRFによって利回りに差がありますが、債券の比率が高いファンドほど最近の短期金利上昇に追随できていない傾向があります。しかしながら債券といっても期間が数カ月の国庫短期証券がほとんどですので、次々に満期を迎えて金利の高い資産に入れ替わります。このため、各MRFの利回りは足下の日銀の政策金利(無担保コール翌日物で0.75%程度)に収れんしていくものと考えられます。そうなると低コストが重要です。信託報酬率の低いファンドを選択するべきでしょう。例えば、信託報酬率が収益の10%とすると、0.75%の利回りのうち、0.075%が控除され、税引き前利回りは0.675%となり、そこから税金(20.315%)が差し引かれて0.54%が口座に入金されることとなります。税金が引かれるのは預金や国債の利子と同じです。

MRFは毎月収益が計上されます。筆者も保有していますが、昨年から収益が毎月のように増え、短期金利の上昇を実感しているところです。

教えてくれたのは……

陣場 隆(じんば たかし)さん

京都大学法学部卒業、ペンシルベニア大学ウォートン校MBA、三井信託銀行入社、国際金融部、国際企画部、融資企画部付、年金企画部、年金資金運用研究センター出向、三井アセット信託銀行公的年金運用部次長、証券営業部次長などを経て2006年末に同社退社。2007年より年金積立金管理運用独立行政法人(GPIF)に勤務。調査室副室長、運用部長、調査数理室長を経て2020年定年退職。GPIF勤務の13年間で、運用機関構成の決定や基本ポートフォリオの策定を統括した。GPIFを定年退職後「今を生きる若い人たちに向けて年長者の知恵を伝えたい」という気持ちが強くなってきたため、執筆活動を開始。2026年1月に個人投資家向けに『21世紀の個人投資: 分散投資・長期投資・低コスト Kindle版』を上梓