【関連記事】

いま、なぜ資産運用が注目されているのか?1億円を目指すには何年かかる?

資産1億円を目指す!富裕層も活用する安全な金融商品とは

外国株式一択でなくても1億円を目指せる!

もし定期預金や個人向け国債などの安全資産だけで1億円を目指すには、かなりまとまった金額を投資することに加えて、ある程度の期間も必要です。ですが、なかには「月数十万円程度の積み立てで、20年くらいで1億円を目指したい」と考える人もいるかもしれません。藤川さんは「リスクを取り過ぎず、でも増やすことも考えながら1億円を目指すのも無理なことではありません」と話します。

ここ数年、米国を代表する株価指数であるS&P500指数に連動する投資成果を目指すインデックス・ファンドや、世界の47の国と地域(先進国23カ国、新興国24カ国)に分散して投資する「MSCI オール・カントリー・ワールド・インデックス(オルカン)」に連動する投資成果を目指すインデックス・ファンドが個人投資家の人気を集めていました。その背景には、S&P500指数やオルカンの値動きが好調だったことがあります(図表1)。 このうちS&P500指数の過去20年間の年率平均リターンは約8%、オルカンは6%強とされます。(配当を考慮するとそれぞれ10%を超えています)

ちなみに、資産が2倍になる期間が簡単に分かる「72の法則」(72÷金利≒お金が2倍になる期間)を使って考えると、年率期待リターンが8%ならば9年、6%なら12年で資産が2倍になる計算です。S&P500やオルカンに連動するインデックス・ファンドが人気を集めていたのも頷けるでしょう。

トランプ関税でスタグフレーションが起きるリスクも……

ですが、ここへ来て状況が少し変わりつつあります。「2025年1月に米国でトランプ氏が大統領に就任しました。そのトランプ大統領は4月2日に、貿易相手国の関税率や非関税障壁を踏まえて米国の関税を引き上げる『相互関税』として、日本には24%の関税を課すことを発表し大騒ぎになりました。その後、柔軟に交渉する姿勢を見せたことで落ち着きを取り戻しつつありますが、いつ再び混乱に陥るか分からない情勢です。貿易相手国・地域ごとに設定した上乗せ関税分を中国を除いて90日間停止しましたが、 一律10%の関税は維持されるため、世界経済はもちろん米国経済への影響も心配されています。最近では、トランプ氏が2025年8月から日本に対して25%の関税をプラスする、という方針が報道されています」(藤川さん)

それだけではありません。米国では新型コロナウイルスの感染拡大から経済活動が急回復したことによって、2021年からインフレが加速していました。物価上昇が続くと家計が圧迫され、消費者が買い控えをし、結果として景気が悪化する可能性もあります。米国の中央銀行にあたるFRB(連邦準備制度理事会)はインフレを沈静化させるべく、2022年4月以降に大幅な利上げを行いました。その後、インフレが落ち着きを見せたことから、2024年9月からは3会合連続で利下げを行っています。

「関税が引き上げられて輸入する原材料や製品の価格が上昇すると、それが商品の価格に転嫁されて物価が上昇する可能性もあります。また、関税引き上げの影響によって成長率が鈍化し、景気が後退することも心配されています。そのため、インフレと景気後退が同時に起きるスタグフレーションが懸念されているのです※2025年7月17日時点」(同)

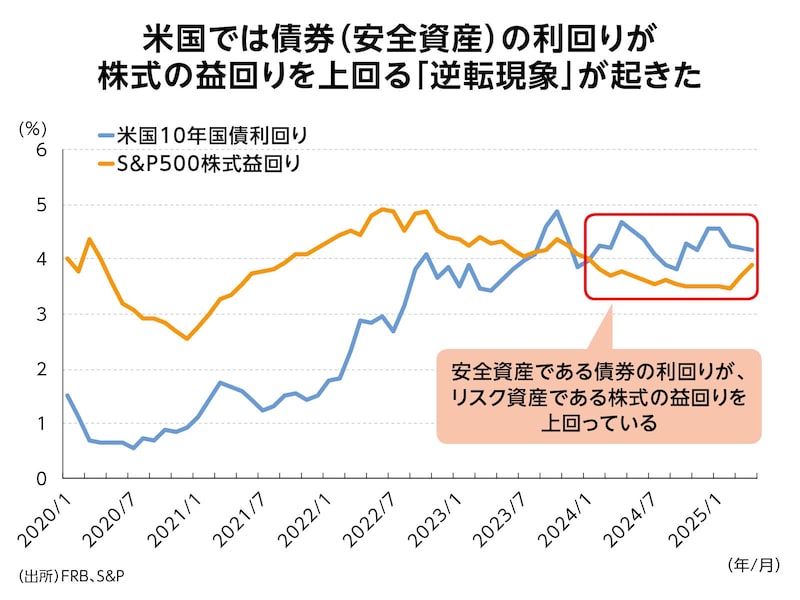

国債の金利が株式益回りを上回る逆転現象が起きた

「通常の場合、投資家はリスクの高い資産である株式に対しては、安全資産である国債よりも高いリターンを求めます」(藤川さん)ですが、コロナ禍からの景気回復の過程で株式に多くのお金が集まったことで、企業の利益の伸び以上に株価が上昇して「株式益回り」が低下しました。ちなみに、「株式益回り」は、1株当たりの純利益を株価で割って計算され、株価が割安か割高かを判断する指標とされます。

一方で、物価上昇の勢いが衰えないことで国債利回りが上昇しました。

「その結果、国債の利回りが、株式の益回りを上回る逆転現象が起きました(図表2)」

国内外の株式と債券に均等投資し、リスクを抑えながらリターンを狙う

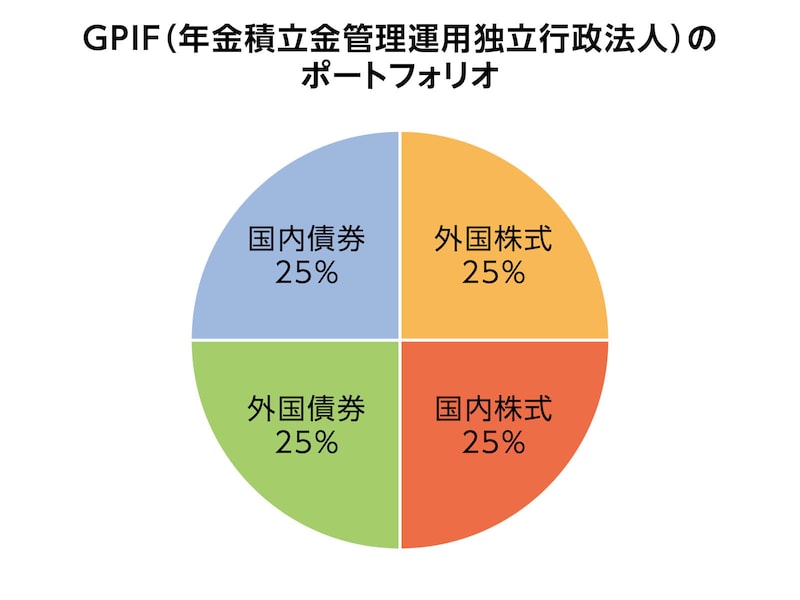

長い目で見れば、米国経済は成長軌道に戻り、S&P500やオルカンに連動するインデックス・ファンドも上向くことが期待されます。ですが、しばらくは不安定な値動きが続く可能性もあります。「リスクを取り過ぎないためには、この数年注目されていた外国株式だけに投資するポートフォリオではなく、国内外の株式と債券に均等に投資してリスクを抑えながらリターンを狙うことを考えるのがよさそうです」と藤川さんはアドバイスします。

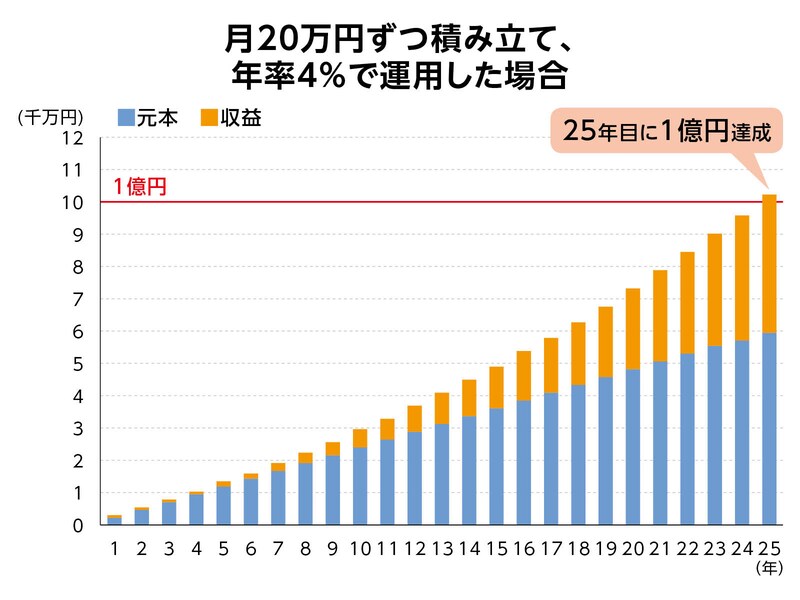

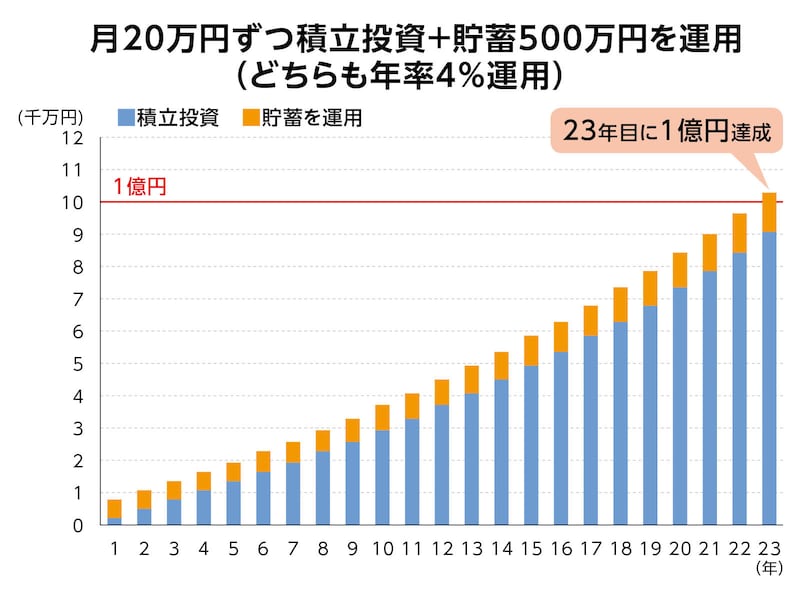

こう聞くと、「国内外の株式と債券に分散投資したら、リターンが低くて、なかなか資産が増えないのでは?」と思う人もいるかもしれません。しかし、日本の公的年金制度における年金積立金を運用するGPIF(年金積立金管理運用独立行政法人)は、国内外の株式と債券に均等投資するポートフォリオで、過去24年で年率4.2%のリターンをあげています(図表3)。 図表4は、月々20万円ずつ積み立てて、年率4%で運用できた場合の資産の推移を表したものです。この場合、25年目に資産1億円を達成できます。図表5は、この積み立てを行いつつ、手元資金のうち500万円を年率4%で運用した場合のシミュレーションです。こちらでは23年目に資産が1億円を超えています。

「計画的に資産形成すれば、リスクを取り過ぎなくても資産1億円を目指すことは無理ではありません」(藤川さん) なお、図表4、図表5のシミュレーションは、あくまで仮定の話です。必ずこうなるとは限らないことにも留意してください。

教えてくれたのは……

藤川太さん

主な著書に『やっぱりサラリーマンは2度破産する』(朝日新聞出版)

『年収が上がらなくてもお金が増える生き方』(プレジデント社)

『1億円貯める人のお金の習慣』(PHP研究所)ほか多数

取材・文/大山弘子