自身が不自由になったときなどへの備えとして、どのような方法がありますか

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、ペースを落として働きたいと考えているものの、老後頼れる親戚がいないため住まいや暮らしが心配、という51歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

頼れる親戚がいないため将来に不安があります

Aさん

女性/会社員/51歳

大阪府/持ち家(マンション)

■家族構成

母親(80歳)

■相談内容

母は認知症で今は施設にいます。介護費用は母の資金からめどがついています。

金融資産に、投資や相続はなく、ただ、自分のお給料を貯蓄しました。仕事と介護で忙しかった上に、将来への不安で、本当に節約を重ねていました。

今後はもう少し楽しみながら、ゆっくり生きていきたいです。ただ、何分、頼れるのは自分とお金だけなので、不安がつきまといます。

伺いたいことは3点です。

1. 今後の働き方

今まで忙しかった分、ペースを落とした働き方をしたいと考えています。残業はせず年収520万円ほどで、将来、心配ないでしょうか。

2. 将来の住まい

現在のマンション(分譲、母の名義)は、築30年超です。現在、住む分に不自由はありませんが、耐用の面から、このまま住むのは難しいと考えています。また、私は独身、親戚などもいないため、早めに施設などへ移ることも選択肢かもしれないと思っています。それらを含めて、どのような選択肢があるか、おのおののメリットデメリットなどご教示いただきたいです。

3. 将来の保証人など

家族は母のみ、親戚付き合いは一切ありません。自身の将来で頼りになるのは、お金とお金をお支払いしてお手伝いいただける方のみです。自身が不自由になったときなどへの備えとして、どのような方法がありますか。

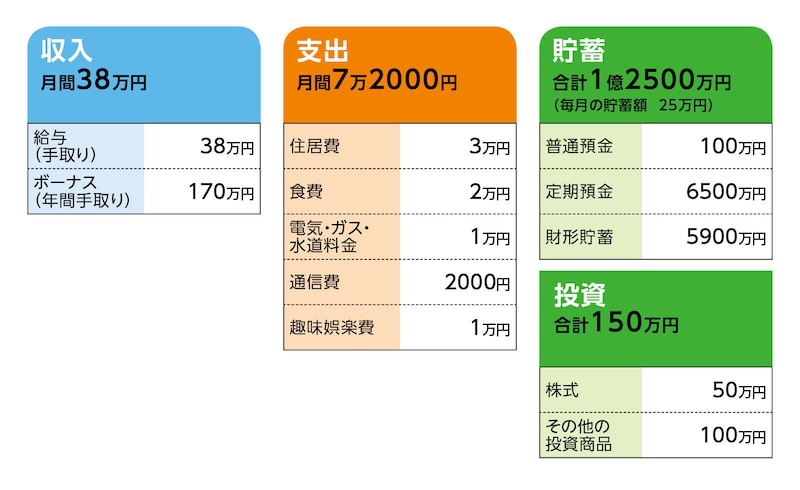

■家計収支データ ■家計収支データ補足

(1)ボーナスの使い道

使い道は特になし。自動車は保有しておらず、保険は会社の健康保険がとても良いため、入っていません。旅行は介護がありほとんどできませんでした。今後のボーナスは、額面で年80万円ぐらいと思っています。60歳までは、60万円は貯蓄したいと思っています。

(2)家計収支について

毎月の収支の差額は、そのまま預金に入っている=貯蓄に回っていく、です。預金に入っているのは残業代の部分だと思います。ただ、今後は残業がほとんどゼロになると思います。

(3)働き方について

50代前半で現在の勤め先を退職・転籍→60歳で転籍先定年退職・嘱託再雇用→65歳で嘱託再雇用退職です。それに伴い年収も、850万円→520万円→350万円となります。退職金は50代前半の転籍時に1800万円、60歳で200万円の見込みです。

(4)年金について

年金は企業年金、公的年金合計で、60歳~126万円/年、65歳~344万円/年、70歳~322万円/年です。

(5)今後の生活について

①まずは、この診断で安心できる結果が出たら、残業なしのゆっくりした働き方で、節約、節約と精神的に苦しくない生活がしたいです。

②その上で、年に1~2回、旅行をしたいです。

③マンション購入(買い換え)は、頭をよぎることがなくはないです。ただ、今のマンションは古いけれど気に入っているので、できるだけここに住んで、早めに施設……がよいのかな?と思うこともあり、定まっていません。

④憧れや夢の段階ですが、65歳以降、北海道と現在地で、2拠点生活できないかな?したいな?と思うことがあります。

■FP深野康彦の3つのアドバイス

アドバイス1 60歳でリタイアしても問題なし。お金のために働く必要はない

アドバイス2 元気で動けるうちに、夢を実現させることが大事

アドバイス3 リタイア後をイメージして、計画的にお金を使うことを考えること

アドバイス1 60歳でリタイアしても問題なし。お金のために働く必要はない

ご相談の3点に沿ってアドバイスを進めていきます。まず、今後の働き方で将来の心配はないかという点。結論から述べれば、まったく問題ありません。今後、年収が下がっていくことへの不安が大きいのかもしれませんが、生活コストが非常に少なく、毎月10万円としても年間で120万円です。しばらくは大きな出費がないとすれば、年収が下がっても、年間300万円は貯蓄できてしまいます。転籍後の年収が520万円、手取りで450万円とすると、生活費を差し引き、330万円が残ります。50代前半で転籍するとして、60歳までの数年間で2500万円ほどです。現在の金融資産が1億2650万円あり、退職金の合計が2000万円。これらを合計すると、60歳時点では1億7000万円ほどになっています。60歳以降も働く意向があるようですが、60歳でリタイアしても何も心配する必要はありません。

60歳以降も嘱託再雇用で働き、年収が下がったとしても、やはり毎年貯蓄が積み上がっていきます。これからは、お金のために働く必要はまったくありません。さらに60歳からは企業年金が受け取れ、生活コストに変化がなければ、年金から貯蓄すらできるわけですから、これからの人生は、節約することなく、ゆとりある生活をなさったほうがいいのではないでしょうか?

アドバイス2 元気で動けるうちに、夢を実現させることが大事

北海道との2拠点生活も決して夢ではなく、実現させてください。60歳で完全リタイアして、2拠点生活を楽しんでもいいのではないですか? 2拠点生活をするにも体力が必要です。やりたいことがあるのですから、動けるうちに実現したほうがいいです。ただ、その際、北海道ではウイークリーマンションを利用するなどして、新たな不動産を所有することは避けたほうがいいでしょう。資金的にはキャッシュで購入できますが、相続する人がいないということですので、できるだけ身軽にしておくことも大事です。

早めの施設入居も考えておられるようです。元気なシニア向けの高齢者施設も数多くあります。北海道でもいいですし、現在お住まいのエリアでもいいので、そうした施設を見学されておくのもいいでしょう。シニア向け住宅の場合、介護が必要になった場合は、適切なケアが受けられ、万一の時の看取りまで行う施設もあります。元気なうちに自分に合った施設を見つけておくのも大切なことだと思います。

仮に、入居時の一時金が5000万円だとしても、生涯、生活に困ることはありません。おそらく月額使用料は年金の範囲で収まるはずですし、不足するとしても、金融資産から取り崩していけばいいのです。

もしも気に入った施設が見つかったのなら、早めに入居してそこでの生活を楽しんでもいいでしょうし、自宅マンションを売却して賃貸に住み替えておき、入居のタイミングをじっくり考えてもいいでしょう。

いずれにしても、施設見学も、北海道との2拠点生活も、65歳、70歳以降ではなく、元気なうちに動き出すことをおすすめします。

アドバイス3 リタイア後をイメージして、計画的にお金を使うことを考えること

介護が必要になったときや、万一のときを今から心配なさる気持ちはわかります。ただ、国の制度として介護の際には自治体や地域包括センターなどがサポートし、適切なケアプランを提案してくれます。シニア住宅に入居していれば、ケアプランも考えてくれるでしょう。万一のときは、財産を相続する人がいない場合、第三者である弁護士など法律の専門家に後見人を依頼することになるでしょう。今から考えておくべきことではありますが、契約などはその後の身体的なことや資産によっても変わってきますので、必要になった時点で判断すればいいでしょう。今はどんな制度があるのか自治体などに聞くなど、調べておかれる程度でいいのではないでしょうか?

死亡後の手続き自体は、お住まいの自治体に聞いておくといいでしょう。身寄りのない人が亡くなった場合は、法律に基づき、警察または病院から自治体に連絡が行き、自治体が対応することになっています。もし、シニア住宅に入居されていれば、施設から自治体へ連絡が行くことになります。

いずれにしても残された財産は国庫に入ることになりますので、そう考えると、今、ご相談者がやるべきことは、死亡後の手続きではなく、金融資産を計画的に使い、健康的な生活を送ることだと思います。その上で心配であれば、遺言書を公正証書として残し、資産をどうしたいか意思を明確にしておかれることです。

通常のマネープラン相談とは異なり、ご相談者の場合は、今からどのようにお金を使うかを考えてほしいというのが、最大のアドバイスになります。

60歳、場合によっては55歳でリタイアしてもいいでしょう。生活費は年金受給までは貯蓄から取り崩しますが、年間120万円として、55歳から60歳までの5年間で使うのは600万円です。1億7000万円あまりの資産が底をつくのは140年後ですよ。

ここまで節約し、無駄遣いをせずに貯めてきた資産です。自分で使わずして、国庫に入ることになってしまったら、何のために働いてきたのか、ということです。

今後、年間300万円使っても問題ありません。年に1、2回の旅行、ぜひ行ってください。日々の食事にもっとお金を使ってください。これも健康のためです。

とはいえ、これまでの生活を激変させるのは、かえってストレスになるかもしれません。有給休暇などを利用し、長く休む練習をしてみるのもいいでしょう。2拠点生活の練習をしてみてもいいでしょう。シニア住宅の見学にリゾート地などを訪れてもいいでしょう。

いろいろな選択肢があります。それだけ、ここまで頑張って貯めてきた金融資産があるからこそ。どうぞ、有意義なお金の使い方をなさってください。

相談者「A」さんから寄せられた感想

拝読して、こわばっていた身体から力みが消え、肩の荷がおろせたような、ほっとした気持ちになりました。母を家で看ていた頃は、いつまで働ける?貯金でいつまで暮らせる?と薄氷を踏むような思いがして、節約節約で生きてきました。少し前からお金のことを考える余裕ができ、予想以上に貯まっていることに驚きましたが、家計をひとつ緩ませるとどこまでも緩んでしまいそうで不安でした。でも、専門家の先生に見ていただいて、安心しました。まずは、先生が仰ったように、月1~2万円生活費を増やし、今を楽しんで生きようと思います。そして、楽しい気持ちで施設を見学したり2拠点生活について調べたり、将来への準備をしていこうと思います。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子