移住後は体調第一で週3日程のパートで暮らしていきたいと考えております

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、心労により会社を退職して、現在休養をしているという40歳の一人暮らしの女性です。今後は、親戚からの相続があり、遠方に移住する予定があるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

将来、遠方に移住をします

リーベさん

女性/無職/40歳

中部/借家

■家族構成

一人暮らし

■相談内容

心労により退職し、半年ほど休養をしています。今後は、職業訓練に半年通い、再就職をしたいと考えております。親やきょうだいはおりませんが、遠方に住む叔父がおり、来年あたりには家や土地を相続する予定になっております。

移住後はできれば体調第一で週3日程のパートで暮らしていきたいと考えております。(築40年の平屋なのでリフォームは必須で固定資産税等は毎年9万円発生します)。今の貯蓄+パート代で可能か(もっと働かないと厳しいか)ご教示いただけますと幸いです。ちなみに移住地域のアルバイトの時給相場は950円前後になります。何卒よろしくお願いいたします。

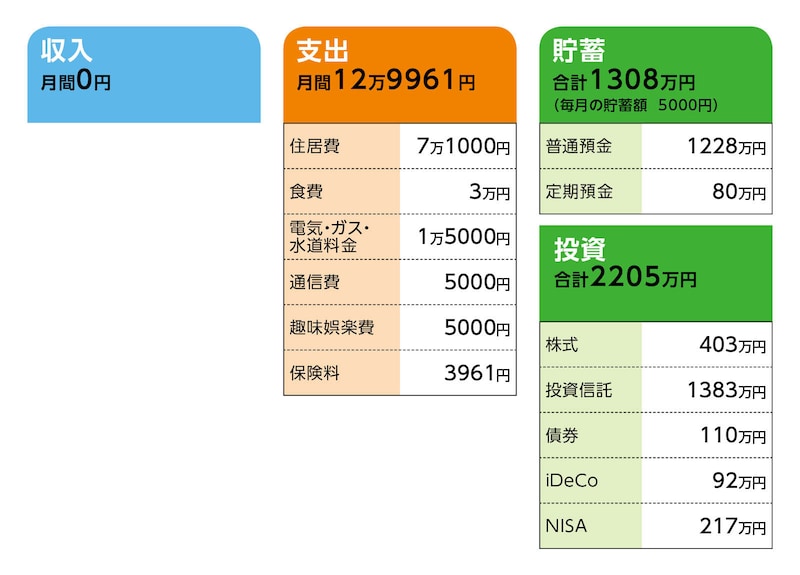

■家計収支データ ■家計収支データ補足

(1)収入について

退職前の収入金額は約32万円になります(手取り約20万円)。失業等給付(基本手当)が出るまでは貯金を切り崩しております。退職金は約60万円出る予定です。

(2)ボーナスの使い道

これまでボーナスで支払っていた支出はなく、貯蓄に回しておりました。

(3)投資について

来年以降は状況にもよりますが、貯蓄や既存の株か投資信託を解約して、新NISA口座へ移し、5年目に1800万円の投資枠を埋めたいと考えております。

(4)加入保険について

・医療保険(先進医療特約、がん一時金特約付)=毎月の保険料2991円

・団体保障生活保険(がん保障、介護保障)=毎月の保険料970円

保険は1つに絞る予定です。

(5)公的年金について

65歳から受給しますと、月額10万1860円になります。

(6)移住について

現在、毎月家賃を支払っているため、相続が決まりましたら、できる限り早く、移住をしたいと考えております。職業訓練校では半年間の住宅・リフォーム関連を受けたいと考えており、再就職は、できれば住宅・リフォーム関連の会社でできればと考えております。そのため、相続が決まった際には家のリフォームもできる箇所は自身で行うつもりでございます。

■FP深野康彦の3つのアドバイス

アドバイス1 来年以降、移住した場合、65歳時点での金融資産は約2000万円

アドバイス2 コンパクトな生活がキープできれば、65歳以降も問題なし

アドバイス3 貯蓄と投資の比率は5:5が上限。貯蓄を取り崩しての投資は避けること

アドバイス1 来年以降、移住した場合、65歳時点での金融資産は約2000万円

流動的な要素が多く、いただいた情報でわかる範囲でのアドバイスになります。来年、相続した家に住むことを前提に話を進めていきます。まず、現在は休職していますが、毎月の支出分は、退職金と失業給付(基本手当)でまかなえるものとし、半年程度は、貯蓄からの取り崩しがないとします。その後、再就職したとしても、毎月の支出分をまかなえる収入があれば、移住前は現状のままとなります。

来年以降、移住して、相続した家に住むことになれば、住居費はゼロになりますが、固定資産税の負担が新たに年間9万円発生します。また、移住先の利便性にもよりますが、車が必要な地域であれば、車の購入費用に加え、車の維持費(ガソリン代、自動車保険料、税金など)として毎月2万5000円程度は見込んでおくといいでしょう。

こうしたことを加味すると、移住後の生活費は10万円程度と考えられ、年間120万円の支出となります。

現在の金融資産が3513万円。ここから引っ越し代などを差し引くと3400万円程度になり、車の購入があれば150万円として、3250万円が手元にある状態になります。

移住後の収入は、週3日、6時間勤務で、時給950円であれば、月額で約7万円です。生活費の不足は3万円で、年間36万円。65歳になるまでの24年間で864万円を貯蓄から取り崩すことになります。

3250万円から864万円を差し引き、65歳時点での金融資産は2386万円。車の買い換えが1回あるとすれば150万円を差し引き、2236万円となります。

移住にあたってはリフォームが必要になるものの、できることはご自身でなさるとのことですから、300万円ほど見込んでおけば、最終的な金融資産は1900万円ほどとなります。

アドバイス2 コンパクトな生活がキープできれば、65歳以降も問題なし

65歳以降は、公的年金のみの収入となった場合、おそらく月額12万円程度にはなっていると思われます。年間144万円で手取りは120万円。生活費が月10万円のままであれば、収支はプラスマイナスゼロ、つまり、生活費として貯蓄を取り崩すことはありません。計算上は、問題なく暮らしていけると思われます。ただ、ここまでの計算では、趣味や娯楽といった楽しみの支出は計上していません。老後資金がいくらあれば安心かは、人によりますが、ご相談者の場合は、生活が非常にコンパクトですから、もう少し、楽しみのためにお金を使ってもいいかもしれませんね。70歳時点で1000万円が残っていれば大丈夫ではないでしょうか。

あるいは、まだ若いのですから、移住後は週3日の働き方ではなく、もう少し働いて、その分を楽しみのためや、住宅、インテリアに興味があるのであれば、家を整えるためにお金を使えるのではないでしょうか?

アドバイス3 貯蓄と投資の比率は5:5が上限。貯蓄を取り崩しての投資は避けること

保険については、医療保険のみで十分です。もうひとつは、団体保険ですので、いずれにしても退職後は継続できないのではないでしょうか?投資については、新NISAを始めるのはいいのですが、1800万円の非課税保有限度額にこだわる必要はありません。既存の株式や投資信託を売却してNISAやiDeCoの口座に移すのは構いませんが、預貯金を取り崩してまで振り替えるのはおすすめしません。貯蓄と投資の比率は5:5が上限と考えてほしいと思います。

相続の状況は不明ですが、手続きなど煩雑なこともあると思います。現在のお住まいとは離れた場所のようですから、必要に応じて、相続に詳しい法律家のアドバイスを受けられるといいでしょう。心労がたまることのないよう、健康には注意なさってください。

相談者「リーベ」さんから寄せられた感想

不確定部分が多い中、先生に詳細にシミュレーションをしていただき、コンパクトな生活がキープできれば、65歳以降も問題なしとのことでひとまず安心しました。健康に注意しつつもう少しフルタイムでも頑張ってみようかと思います。また投資につきましても5:5を意識して焦らず行っていきたいと思います。このたびは本当にありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子