今回は、年収ごとに、納める税金やかかる社会保険料を比較してみましょう。

年収から控除されるもの

たとえば年収600万円は、月収に換算すると50万円です。しかし、この金額は給与の支給額であり、手取りではありません。「手取り」というのは、給与から、もろもろの社会保険料、所得税、住民税などを控除した後の金額のことをいいます。控除される社会保険料などの令和6年度の控除される目安は以下のとおりです。

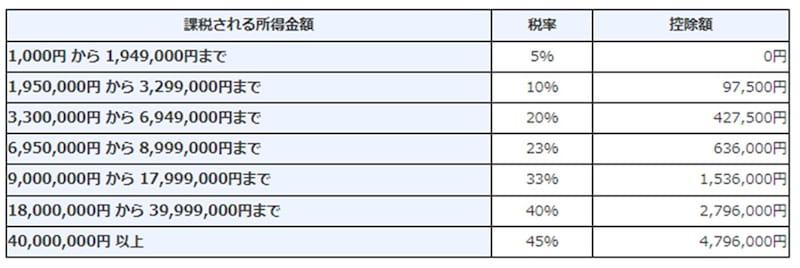

・所得税:5~45%(所得に応じて7段階に区切られています)

・復興特別所得税:所得税額の2.1%

・住民税:所得割10%と均等割

・健康保険料:標準報酬月額※の4.99%

・厚生年金保険料:標準報酬月額※の9.15%

・介護保険料(40歳以上):0.8%

・雇用保険料:0.6%(一般の事業)

※標準報酬月額とは、健康保険・厚生年金保険の被保険者の年収を12で割り区切りのよい幅で区切ったものです。標準報酬月額の等級は、健康保険・介護保険の標準報酬月額の場合は、第1級の5万8000円~第50級の139万円までとなり、厚生年金の場合は、第1級の8万8000円~第32等級の65万円までとなります。

参照:全国健康保険協会「令和6年度保険料額表」

所得税を計算するときは、課税される所得金額に所得税率である「5~45%(7段階)」を掛けてから、必要な控除額を差し引いて計算します。

【所得税の税率】 所得税は年収が上がれば上がるほど税率が増える累進課税であるため、手取りに大きく影響します。

また、社会保険料などは、所得税のように年収で、負担割合が変動するわけではありませんが、もとになる年収を12で割った標準報酬月額に対する割合で算出されるため、所得税ほどではないですが、年収に応じて社会保険料も増えることになります。

年収別の手取り額を比較してみよう

ここでは、年収400万・年収600万円・年収800万円・年収1000万円の手取り額を比較します。手取り額を計算するための要件としては以下を設定しています。

・給与の受取人の年齢は40歳以上です。

・所得税・住民税の扶養家族は「1人」で計算します。

・社会保険料は厚生年金保険料、健康保険料、介護保険料、雇用保険料(一般)を合わせた金額です。

【年収400万円】

・社会保険料:64万円

・所得税:7万円

・住民税:14万円

・手取り額:315万円(手取り割合:78.8%)

【年収600万円】

・社会保険料:94万円

・所得税:18万円

・住民税:27万円

・手取り額:461万円(手取り割合:76.8%)

【年収800万円】

・社会保険料:124万円

・所得税:41万円

・住民税:41万円

・手取り額:594万円(手取り割合:74.2%)

【年収1000万円】

・社会保険料:136万円

・所得税:75万円

・住民税:60万円

・手取り額:729万円(手取り割合:72.9%)

4つの年収を比較したところ、手取り割合が一番高いのは年収400万円の78.8%ですが、手取り額を12で割った1カ月分は約26万円です。年収600万円の手取り割合は76.8%ですが、1カ月分の手取り額は約38万円となり、年収400万円に比べ12万円も手取り額が増えます。

一方、年収800万円、1000万円になると、手取り割合が74.2%、72.9%と徐々に減っていきます。所得税は、年収600万円の18万円と比較して年収800万円は23万円増しの41万円(2.27倍)。年収1000万円になると、57万円増しの75万円(4.16倍)と大きく負担が増します。

年収が高い人は、ふるさと納税、個人型確定拠出年金(iDeCo)、生命保険料控除、医療費控除セルフメディケーション税制などの節税に意識を向けることが大切になります。

なお、扶養家族が多くなれば、その分控除額も増え負担する税金は減るため、手取り額は変わります。