今より家賃がアップしても教育資金、老後資金は準備可能ですか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、42歳のシングルマザーの方。お子さんの成長に合わせ、現在の手狭な賃貸住宅からより広いところに引越しを希望。たたし、家賃が上がり、教育資金や老後資金が足りなくなることが不安に……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

ネットの家計診断によると将来赤字になりそうなのです

ぐみさん(仮名)

女性/会社員/42歳

関東/賃貸住宅

■家族構成

長男(5歳)

■相談内容

いつも拝見させていただいております。

シングルマザーで未就学児を育てています。住居に関して、今の賃貸マンションは1Kと狭くこれから子どもが大きくなったときにもう少し広い部屋に引越ししたほうがよいか迷っています。

あといちど他のネットの無料診断で人生におけるマネープランを入力して試したことがあるのですが、マイナスになると結果が出たので不安になりました。子どもの学費や老後のお金も心配です。貯金もずっと放ったらかしにしている定期預金があるので、一部をNISAなどの投資に回したほうがよいのかも迷っています。

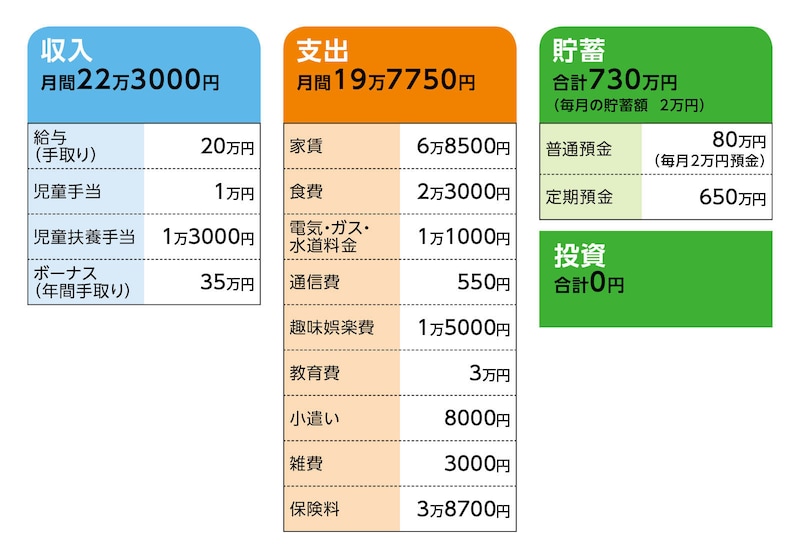

■家計収支データ ■家計収支データ補足

(1)ボーナスの使いみち

家庭用品(寝具、インテリア等)の買い物5万円、小遣い3万円、旅行積立2万円、貯蓄25万円

(2)加入保険の保障内容

相談者/

・死亡保険(死亡1000万円、入院1万円、がん診断30万円、手術20万円)=毎月の保険料9100円

・個人年金保険(年金額60万円、65歳から10年確定)=毎月の保険料1万5300円

長男/

・学資保険(受け取り総額300万円)=毎月の保険料1万3300円

・こども共済(入院5000円)=毎月の保険料1000円

(3)教育費の内訳

保育料1万1000円(副食費免除)、習い事1万9000円(3種類)

(4)児童扶養手当について

来年の昇給がある予定のため、児童扶養手当の所得制限ギリギリになる可能性あり。

(5)通信費について

「550円」は家賃がWi-Fi代込みで、なおかつ楽天モバイルと契約していて、スマホ代は楽天ポイントでほぼ支払っているため(550円はウイルス対策ソフト代)。

(6)勤務先について

最近転職した。それまで販売職だったが、現在事務職となり、残業はなく、子どもの行事にも融通を利かせてくれるため、職場環境は満足している。

(7)希望する引越し先

家賃の相場は2DKで8万円~。市営住宅にも応募しているがまったく当たらない。

■FP深野康彦の3つのアドバイス

アドバイス1 60歳にときに手元に残る資金を把握しておこう

アドバイス2 65歳までは老後資金は維持する

アドバイス3 運用は大学卒業までの費用が確保できてから

アドバイス1 60歳にときに手元に残る資金を把握しておこう

ともあれ試算をしてみましょう。現状、世帯収入は月22万3000円ですが、児童手当と児童扶養手当を除くと、毎月の収支はほぼトントン。貯蓄はボーナスからの年間25万円となります。

60歳まで、収支が変わらないとすると18年間で450万円。これに、今後受給される児童手当と児童扶養手当の合計が360万円。また、学資保険の満期金が300万円、その学資保険の保険料の支払いが終了以降、その額を貯蓄に回すと5年分で約80万円(支払いを18歳になるまでとした場合)。すべてを合計すると1190万円となり、これに今ある貯蓄730万円を加算すると1920万円に積み上がります。

ここから、今後発生するコストアップやまとまった支出を差し引きます。

まず、ご希望の引越しを今すぐした場合ですが、家賃8万5000円とすれば、アップ幅は1万6500円ですから、生活費のアップ分は18年間で約357万円。加えて、2年ごとに家賃1カ月分の更新料が発生すると、約77万円がさらに加算されて、434万円。引越し費用等も考慮して450万円とします。

もうひとつが教育費です。かかる費用は進路によって大きく変わりますが、高校まで公立、大学が私立なら、進学塾などの学校外教育費も含めて1000万~1200万円。ただし、先の試算では、毎月3万円の教育費を計上していますから、約650万円をすでに織り込んでいることになります。

したがって、追加で必要となる教育費は350万~550万円。目安として、中間の450万円とすれば、家賃アップ分の450万円と合算して900万円。これを先の1920万円から差し引けば、1020万円。これに、前倒しで個人年金保険の受取総額600万円を加算して、1620万円。勤務先に退職金制度がなければ、これが60歳にときに手元に残る資金、つまり老後資金となるわけです。

アドバイス2 65歳までは老後資金は維持する

シングルマザーとして教育資金も準備されて、試算とはいえ、これだけ手元に残せるのは立派です。では、老後資金としてはどうでしょうか。ぐみさんが受給できる年金額はここでは割り出せませんが、総務省の家計調査によれば、実収入がほぼ年金だけの65歳以上無職の単身世帯の場合、毎月の不足額は例年2万~3万円となっています。仮にぐみさんが月3万円不足すると、年間36万円。95歳までの30年間で1080万円ですから、残りは540万円。これを老後の予備費とすれば、余裕はないかもしれませんが、資金的に大きく困ることはないとも言えます。

ただし、リスクがゼロではありません。おそらく、お子さんの成長につれて、実際は生活費もアップし、老後資金も先の試算より低くなる可能性があります。また、私立高校に進学となった場合、教育費は先の試算より150万~200万円は上乗せさせなくてはいけません。

老後対策として、まず大事になるのは60歳から公的年金支給となる65歳までの5年間。先の試算も、この間は働いて収入を得て、老後資金を取り崩さないことが前提となっています。もし、身体を壊して働けないとなると、生活費だけで年間で150万円以上は取り崩すことになるでしょう。

さらに、できれば、65歳以降も少額で構いませんので働くことで、老後資金の目減りする速度が遅くなります。その意味でも、ぐみさん自身の健康管理はとても重要になってきます。

アドバイス3 運用は大学卒業までの費用が確保できてから

もうひとつの対策として、今すぐできるものが、家計の見直しです。まずは保険です。現在加入されている死亡保険は解約します。ライフプランを考えれば、必要最小限の保障を割安の保険料で確保し、貯蓄ペースを少しでも上げることが、最優先となります。一定の解約返戻金もあるでしょうが、資金の流動性(必要ときに自由に引き出せる)が低く、保険のコストも発生するため、効率的ではありません。

解約前に、先に死亡保障1000万円を、保険期間15年で掛け捨ての定期保険で確保します。医療保障は医療共済で入院5000円を確保。合わせて保険料は月4000円程度です。また、現状、個人年金保険の優先順位も低いですが、いざというとき、解約して教育費に使うこともできるため、このまま残します。

保険料が月5000円節約できれば、18年間で108万円にもなります。老後金にこれだけ、確実に上乗せされるのであれば、十分に見直す意味はあるはずです。

しっかり家計管理をされているため、それ以外に支出を下げる支出費目はないのですが、可能とすれば教育費。習い事3種類のうち、1つを減らすことも選択肢に入ると思います。お子さんに多くの機会を与えたい気持ちは理解できます。ただ、長い目で見れば、ここでの見直しが将来の教育資金や老後資金の余裕につながります。複数の習い事をするのは小学校までかもしれませんが、それでも、検討する価値はあるでしょう。

あと、ぐみさんに昇給の可能性があり、そのため、児童扶養手当が支給停止となるかもしれないとのこと。実際にどの程度の昇給かは不明ですが、仮に停止となっても、昇給分でカバーできる可能性はあります。さらに、昇給が定年まで維持できれば、先の試算より総収入は上回るはずです。

引越しされる場合、家賃が想定より高くなる可能性もあります。仮に、月9万円とすると、先の試算より120万円ほど老後資金が目減りしますが、それでもまとまった老後資金は残ります。ただし、年金収入だけになって、この家賃は負担です。市営住宅には引き続き応募しながら、老後に入ってからは、より家賃の低い住宅に再度引越しをすることも検討しておく必要があるでしょう。

最後に、新NISAに関しては、少なくとも今は投資リスクは取れません。お子さんが大学に進学し、卒業までの費用が確保できている時点で、それを除いた老後資金については、その一部を運用されてもいいと思います。

お子さんが大学入学まであと13年ほど。ぐみさんは55歳ですから、そこから運用を始めても遅くはありません。老後資金づくりに特化したiDeCoでも10年間できます。それまでは資金を貯蓄にシフトしてください。

相談者「ぐみ」さんから寄せられた感想

深野先生にお褒めの言葉をいただけてとてもうれしいです。教育費と保険は、自分でもかけ過ぎかなぁと思っていた項目でしたので見直すようにします。いまのところ健康で働けているので、なるべく65歳以降も働けるように体調管理も引き続きしていきます。引越しの件も、具体的なアドバイスをいただけたのでそちらを参考に状況に合わせて住まいも見直していきたいです。投資に関してははっきりと資金確保できてからとアドバイスいただいたので、背伸びせず貯蓄を頑張っていきたいと思います。ありがとうございました!

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子