個人年金保険を受け取った場合の税金シミュレーション

個人年金保険の受け取り方によって、税金の計算方法が異なります。受け取り方は、年金形式と一時払いの2種類があります。年金のように、10年にわけて少しずつ受け取る場合の所得区分は「雑所得」になり、一括で受け取る場合の所得区分は「一時所得」になります。

年金形式と一時払い、それぞれ計算方法が異なりますので、それぞれの年金の受け取り方ごとにシミュレーションしてみましょう。

個人年金保険を一時払いで受け取る場合の計算方法

まず個人年金を一括で受け取る際の、税金を計算してみます。ここでは下記のような条件で計算します。《条件》

・保険料の負担者と年金の受取人が同一人の場合

・年金受取開始年齢:60歳

・年金受取:一括受け取り

・年金受取額:1000万円

・保険料払込合計額:850万円

個人年金保険を一括で受け取るときは一時所得になり、計算式は次のとおりです。

・一時所得=総収入金額-保険料払込総額-50万円(特別控除額)

上記の計算式に数字を入れると「1000万円-850万円-50万円=100万円」になります。一時所得になるのは「100万円」ですが、課税の対象になるのは100万円をさらに2分の1にした「50万円」です。

一時所得が25万円以上となるため、以下の通り源泉徴収されます。源泉徴収とは、年金を支払う保険会社が、所得税を差し引き、国等に納付する制度です。

源泉徴収の計算式:「一時所得金額×1/2×20.315%」

税率20.315%には、所得税の他に復興特別所得税と地方が含まれています。

一時所得50万円の源泉徴収額は「50万円×1/2×20.315%=5万700円(100円未満切り捨て)」になります。

源泉徴収額は確定した税額ではなく、確定申告で、給与所得や年金所得と合計して総所得を求めた後、過不足を精算します。総所得から差し引かれる控除によっては、すでに納めた税金が還付となる場合もあります。

またこのケースでは一時所得が25万円以上で源泉徴収されましたが、一時所得が25万円未満で源泉徴収されなかった場合は、確定申告でほかの所得と合算して税金を精算、納める必要があるがあります。

個人年金保険を年金形式で受け取る場合の計算方法

続いて、個人年金を年金形式で受け取る際の、税金を計算してみます。ここでは下記のような条件で計算します。●定額性の10年確定年金の場合

《条件》

・保険料の負担者と年金の受取人が同一人の場合

・年金受取開始年齢:60歳

・年金受取期間:10年間

・年金年額:年間100万円を10年間にわたり受け取る

・保険料払込合計額:900万円

個人年金保険を年金で受け取るときは雑所得になり、計算は次のとおりです。

・総収入(A)-必要経費(B)=雑所得

(A)は、1年間で受け取った年金となるため「100万円」となります。

(B)は、総払込保険料のうち、今年の年金額に対する金額を指します。

(B)については「1年間で受け取る年金年額×総払込保険料/年金の総受取見込み」で計算します。

まずは、必要経費(B)を計算します。

100万円×900万円/1000万円=90万円

これより、雑所得は「100万円−90万円=10万円」になります。

雑所得が25万円未満であるため、源泉徴収されません。その代わり、ほかの所得との合計額次第では確定申告で税金を精算、納める必要があります。

もし、雑所得が25万円以上になる場合は、保険会社が雑所得の10.21%を所得税として源泉徴収を行います。税率10.21%には、所得税の他に復興特別所得税と地方が含まれています。

源泉徴収があった場合、雑所得を、確定申告で他の年金所得などと合計して総所得を求めた後、税金を精算します。

●定額制の10年保証期間付終身年金の場合

《条件》

・保険料の負担者と年金の受取人が同一人の女性

・年金受取開始年齢:60歳

・年金受取期間:一生涯(10年保証期間)

・年金年額:50万円(基本年金45万円+増額年金5万円)

・保険料払込合計額:1000万円

この場合も、受け取った年金は雑所得になり、計算は次のとおりです。

・総収入(A)-必要経費(B)=雑所得

(A)は、1年間で受け取った年金となるため「50万円」となります。

(B)は、総払込保険料のうち、今年の年金額に対する金額を指します。

(B)については「1年間で受け取る年金年額×総払込保険料/年金の総受取見込み(C)」で計算します。

終身年金で受け取るときは(C)の計算方法が前述の確定年金と異なります。年金の総受取見込み額は「年金年額×余命年数」で計算します。というのは、保証期間付終身年金の年金の総受取見込み額は、余命年数と保証期間年数のいずれか長い年数をもとに算出するルールがあるからです。

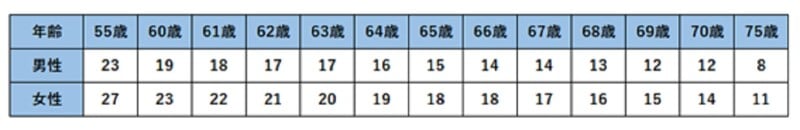

参考までに、「年金の支給開始日における年齢別余命年数表」は次のとおりです。

余命年数表の平均余命をもとに計算すると、

年金の総受取見込み(C)は、「50万円×23年=1150万円」になります。

次は、必要経費(B)を計算します。

50万円×1000万円/1150万円=43万円

これより、雑所得は「50万円−43万円=7万円」になります。

今回の場合も、雑所得が25万円未満であるため、源泉徴収されません。ただし、こちらも同様に、ほかの所得との合計額次第では確定申告で税金を精算、納める必要があります

もし、雑所得が25万円以上の場合は、保険会社が雑所得の10.21%を所得税として源泉徴収を行います。源泉徴収があった場合、雑所得を、年金所得などと合計して総所得を求めた後、確定で税金を精算します。

●参考

国税庁・保険契約者(保険料の負担者)である本人が支払を受ける個人年金

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1610.htm