早期リタイア生活を実現するためのマネープランの基本は?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、早期リタイアを考えている50歳の会社員男性。現時点での保有資産は1億3300万円。趣味の費用を削りたくないため生活費が高めですが、この支出のままでリタイア生活を続けていけるか不安を感じるといいます。そんなY男さんのお悩みに、ファイナンシャル・プランナーの藤川太さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください(相談は無料です)

■相談者

Y男さん(仮名)

男性/会社員/50歳

関東/持ち家(集合住宅)

■家族構成

妻(パート)50代、長男(大学生)22歳

■相談内容

これまで大学卒業以来働いてきましたが、来年51歳になる4月からリタイアを検討しています。妻はパート(年収は約70万円、仕事は60歳まで継続意向)です。来年からは息子が就職、自宅マンションもローン終了で必要経費が大幅に減る予定です。ただ自宅マンションは諸事情のため、80歳には新たな住宅が必要になります。実家(一戸建て)に80歳の両親が健在ですが、将来的には介護が必要になってくると思います。夫婦とも趣味が複数ありそれなりのコストになっていますが、これからのシニアライフを充実させたく継続したいと思っています(私:バイク・車、夫婦:旅行・フィットネス)。ペットを飼っているため、そのコストは雑費に入れています。今は投資信託に全額投資している状況です。配当はなく中長期保有の想定でしたが、リタイアとなればある程度配当のある商品にしたいと考えています。

バイクなどは50代が最後と思っており、贅沢かもしれませんが、上記生活コストを継続したまま、リタイアができますでしょうか? またリタイアを優先した場合、必要な生活コストもご教示いただければ助かります。国民健康保険、国民年金、住民税等については上記試算に含まれていないため、別途かかってくるということでしょうか。よろしくお願いいたします。

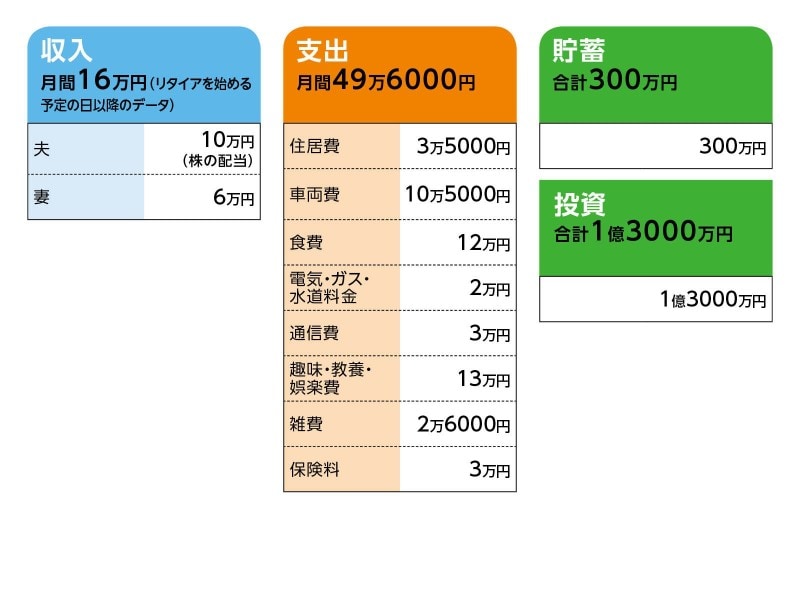

■家計収支データ(リタイアを始める予定の日以降のデータ)

■家計データ補足

(1)住宅ローンについて

完済済み。「住居費」は「管理費、修繕積立金、地代」の月額。固定資産税は10万2000円/年。

(2)支出の内訳について

●車両費→(月額)車:駐車場1万5000円、ガソリン代5000円/バイク:高速代4万円、ガソリン代1万円→7万円/月

(年間)車:税金・点検・保険計29万8000円/バイク:税金・点検・保険計12万4000円→3万5000円/月額換算

月額計→10万5000円

●趣味・教養・娯楽費→スポーツジム2万2000円、本・洋服8万円、サーバー・日経・健康飲料1万2000円、旅行1万6000円(月額換算)→合計13万円

●雑費→ペット関連1万6000円、人間ドック1万円(月額換算)

(3)加入している保険

●夫:有期払込終身保険1000万円、逓減定期保険特約1600万円、家族収入特約5万円、災害死亡給付特約1500万円、入院総合保障特約5000円、がん入院特約10000円 ⇒毎月の保険料2万6000円

※60歳まで残り10年間払い続けると、解約返戻金額として660万円返ってくる商品(あと20年払い続けると返戻金は760万円)

●妻:平準定期保険500万円、災害死亡給付特約750万円、入院総合保障特約5000円、がん入院特約10000円 ⇒毎月の保険料4000円

(4)保有している投資商品について

・投資信託/米国株式(累積投資) 購入価格:7500万円、現在:8400万円

・投資信託/新興国株式(分配金受取) 購入価格:2500万円、現在:2200万円

・外国債券/利率5.5% 購入価格:3000万円(年間120万円の配当)

(5)夫婦の退職金、年金の受給見込み額

退職金はなし。年金は夫婦で250万円の見込み

(6)今後の趣味に対する支出プラン

バイクは10年ほどは続ける想定。10年後には、車両費10万5000円が4万5000円になる予定

(7)80歳以降の自宅について

相談者コメント「決めていませんが、両親のどちらかが死去した時点で両親宅を売却し、私のマンションの近くの中古マンションを購入して住んでもらう計画があり、そこに私と妻が住むことを描いています」

(8)両親が介護状態になったときについて

相談者コメント「両親は80代ですが現在も食欲旺盛で健康な状態のため、当分は介護の負担は生じない想定のため、正直イメージできていません。両親の年金額は年300万円と聞いています。仮に父が5年後他界、母が10年後他界、どちらかが5年間在宅介護として月額10万円を年金にて賄う、もしくは老人ホームにお世話になると想定したら、年間200万円×5年で計1000万円を両親宅売却(現時点で2000万円で売却可能)にて賄う。上記以上の状況(一人ではなく二人とも要介護状態で上記の2倍など)であれば、私が負担する、というイメージでしょうか」

■ファイナンシャル・プランナー藤川太の3つのアドバイス

アドバイス1 想定していないことが起こり計算通りにいかない場合もある

アドバイス2 早期リタイアする人は倹約家で暮らしは質素

アドバイス3 今後の暮らし方には複数の選択肢を想定しておく

アドバイスの詳細はこちら>>