相続税の申告書作成時の誤りやすいことをチェックしておこう

国税庁のホームページでは相続税申告書を作成するときに間違えやすい点が14個まとめられています。相続税を払う必要がある人は、この内容をおさえておいたほうがいいかと思います。どういった間違いをしやすいのかをチェックしてみましょう。相続税の申告書作成時の誤りやすい事例集(国税庁HP)

相続税を申告するときに注意したいポイント

事例1 被相続人の兄弟姉妹が相続した場合(2割加算についての間違いその1)

誤り:私と妹は、兄の法定相続人であるので、2割加算の対象とはならないと考え、2割加算の対象として申告しなかった。ポイント:被相続人の兄弟姉妹、甥や姪が相続人となった場合には、一親等の血族に該当しないため、2割加算の対象となります。注意が必要です。

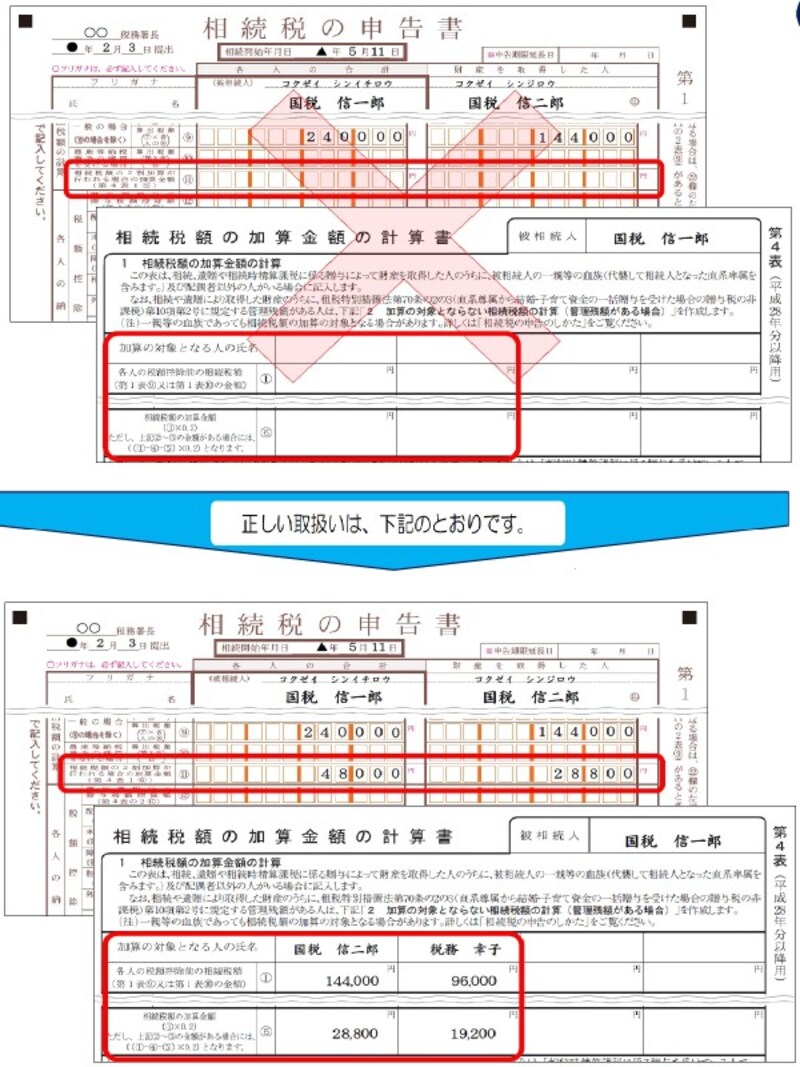

事例2 被相続人の孫が相続した場合(2割加算についての間違いその2)

誤り:私は、祖父の孫養子(養子となった孫)であるので、祖父の一親等の血族に該当し、2割加算の対象とはならないと考え、2割加算の対象として申告しなかった。ポイント:被相続人の養子として相続人になった孫(代襲相続人を除く)は、一親等の血族に該当するのですが、相続税の2割加算の対象となるので注意が必要です。

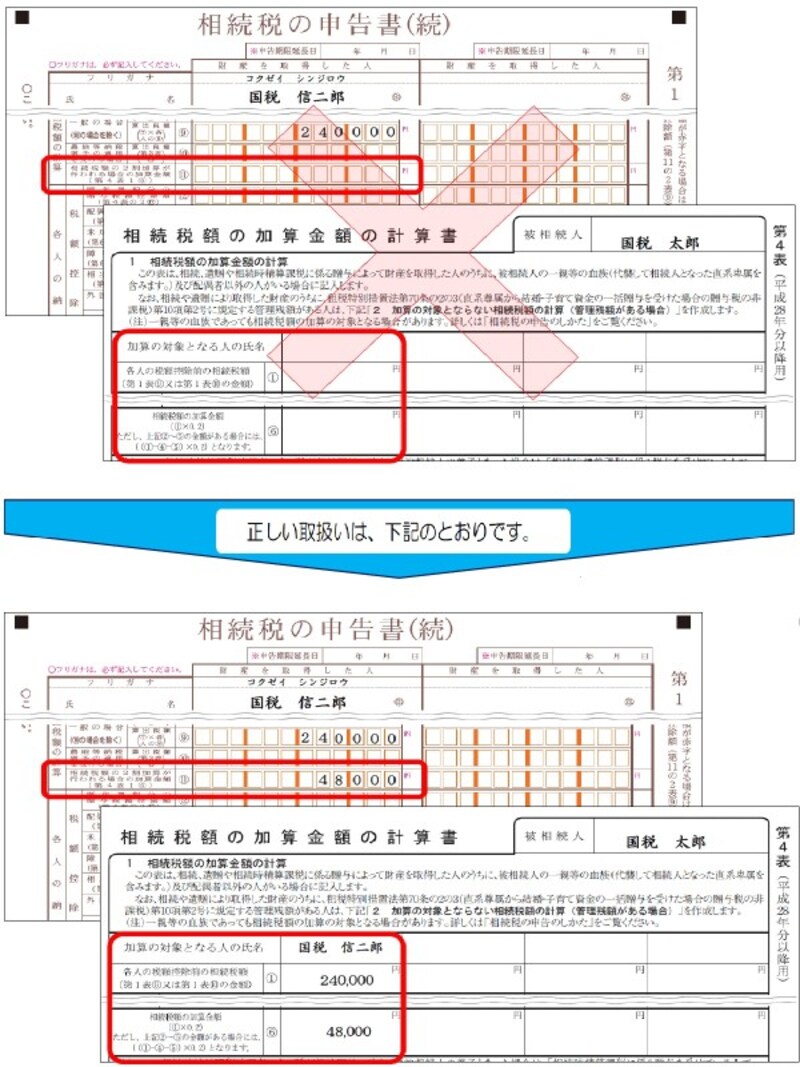

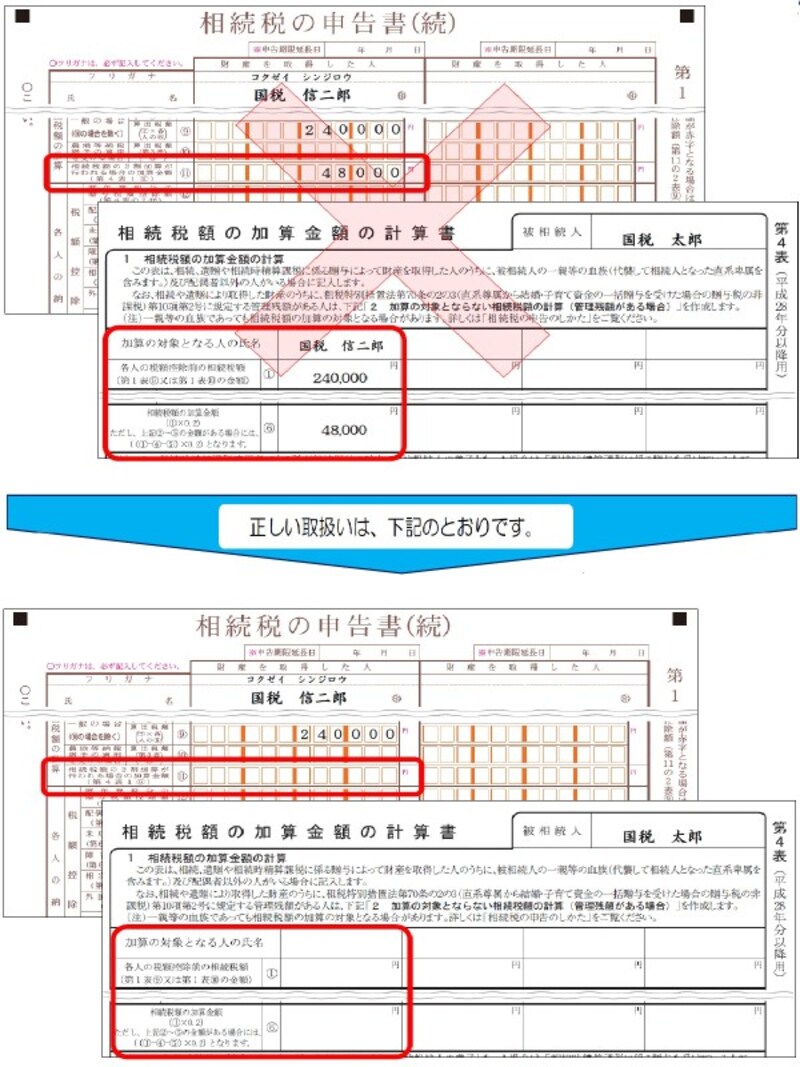

事例3 被相続人の孫が相続した場合(2割加算についての間違いその3)

誤り:私は、祖父の一親等の血族ではないので、2割加算の対象となると考え、2割加算の対象として申告した。ポイント:代襲相続人となった孫は、祖父の一親等の血族には該当しないが、代襲して相続人となっているため、2割加算の対象とはなりません。

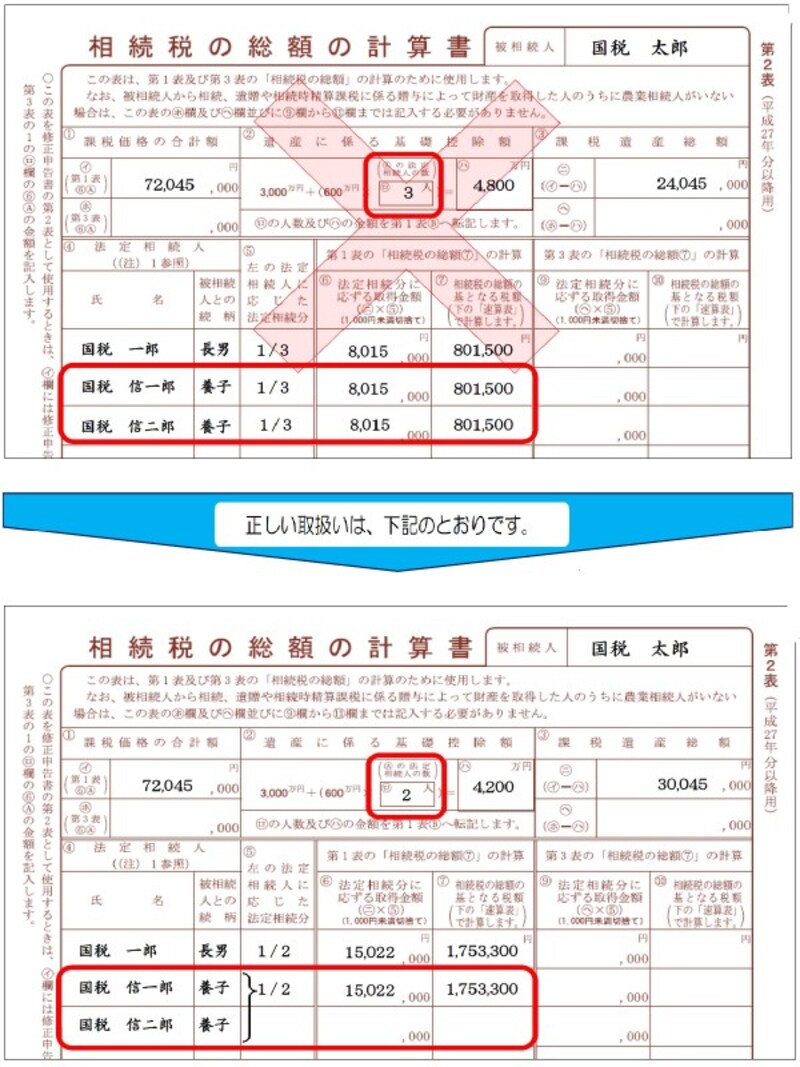

事例4 被相続人と養子縁組を行った孫がいる場合(基礎控除の間違い)

誤り:私と弟は、祖父と養子縁組を行っているため、民法に規定する相続人に該当するので、法定相続人の数は父を含め3人として申告した。ポイント:遺産に係る基礎控除額を計算する際の法定相続人の数には、実子がいる場合は1人、いない場合は2人までしか養子を含めることができません。

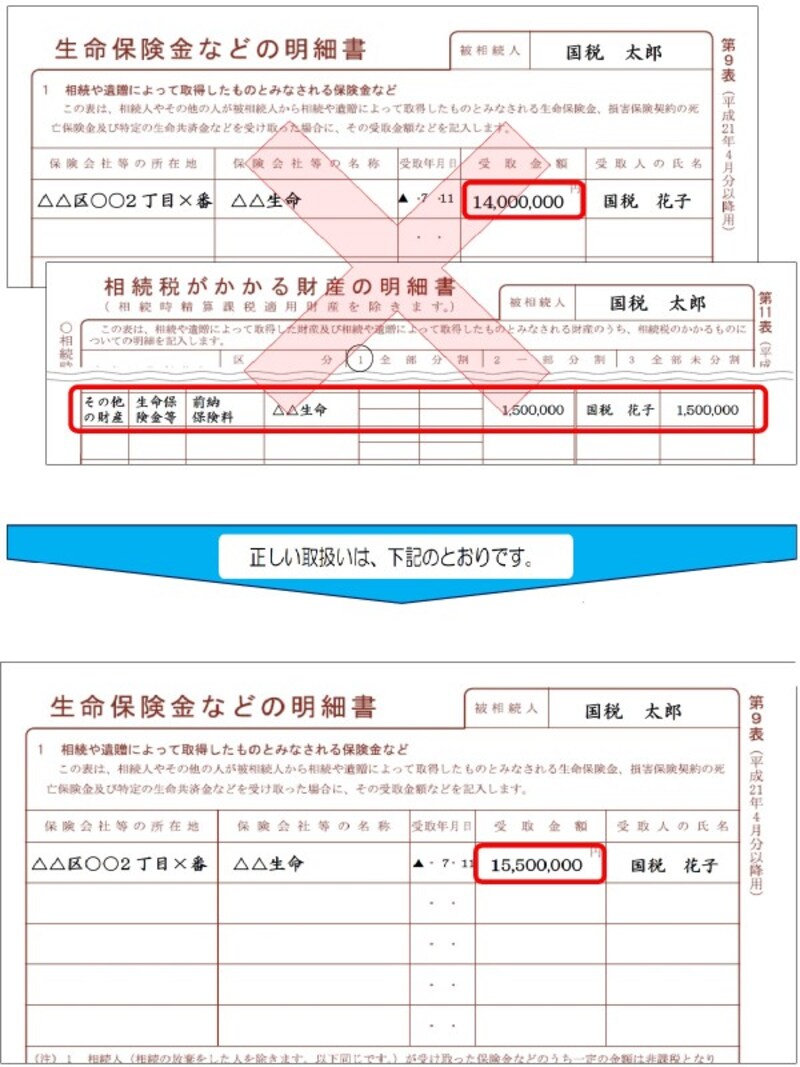

事例5 生命保険金とともに払戻しを受ける前納保険料について(みなし相続財産)

誤り:前納保険料の払戻金額は、保険金ではないため、生命保険の受取金額に含めずに申告した。ポイント:みなし相続財産とされる保険金には、保険金ととともに払戻しを受ける前納保険料も含まれます。

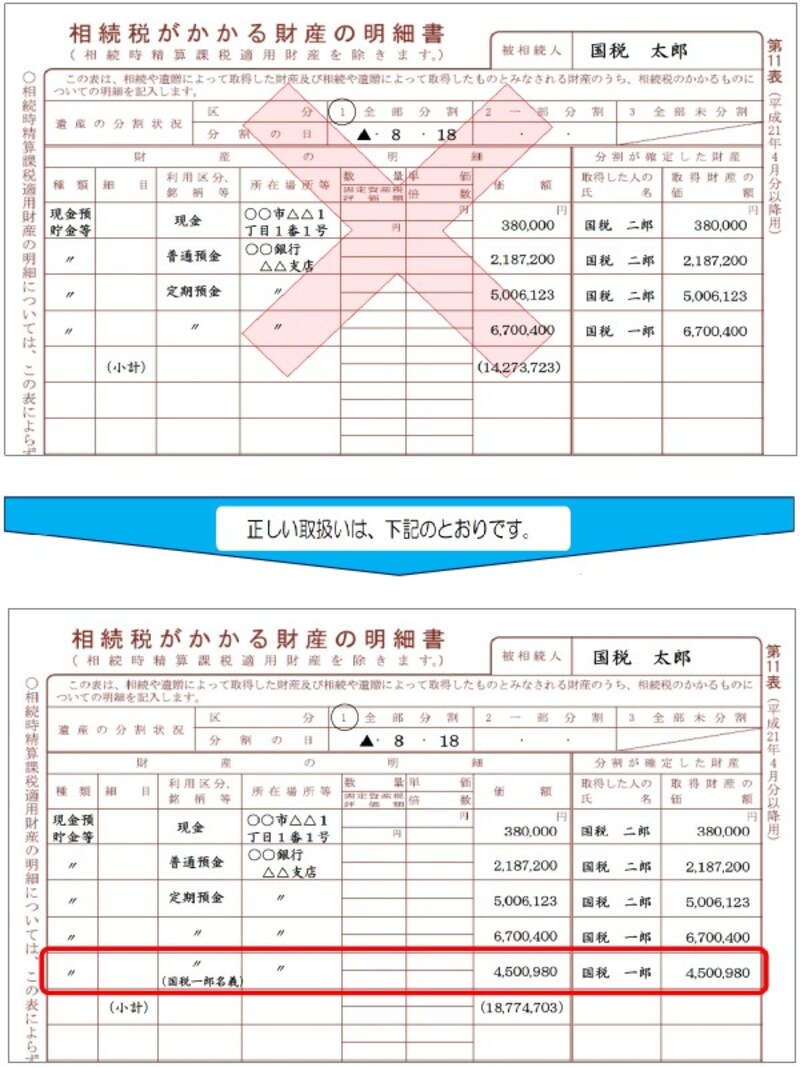

事例6 被相続人以外の名義の財産について(預貯金)

誤り:被相続人である父名義の財産だけを記入すればよいと考え、私名義の定期預金は記入しなかった。ポイント:名義にかかわらず、被相続人が資金を拠出しているなど、被相続人の財産と認められるものは相続税の課税対象となります。(名義預金といいます)

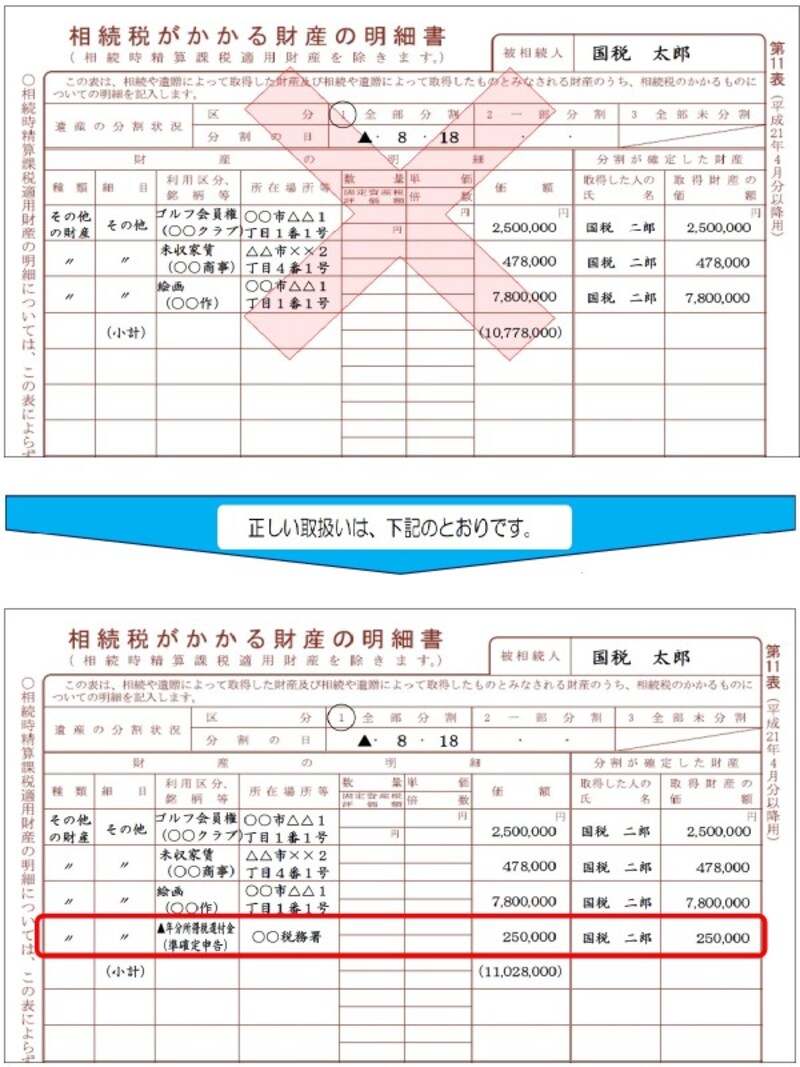

事例7 所得税の準確定申告書を提出し、還付金を受領している場合

誤り:所得税の準確定申告に係る還付金は、父が亡くなった後に相続人である私が手続をとって支払を受けたものであることから、相続財産ではないと考え、申告しなかった。ポイント:所得税の準確定申告に係る還付金や医療保険料の還付金などは、被相続人に帰属する財産であり、相続財産に該当するため、課税の対象となります。

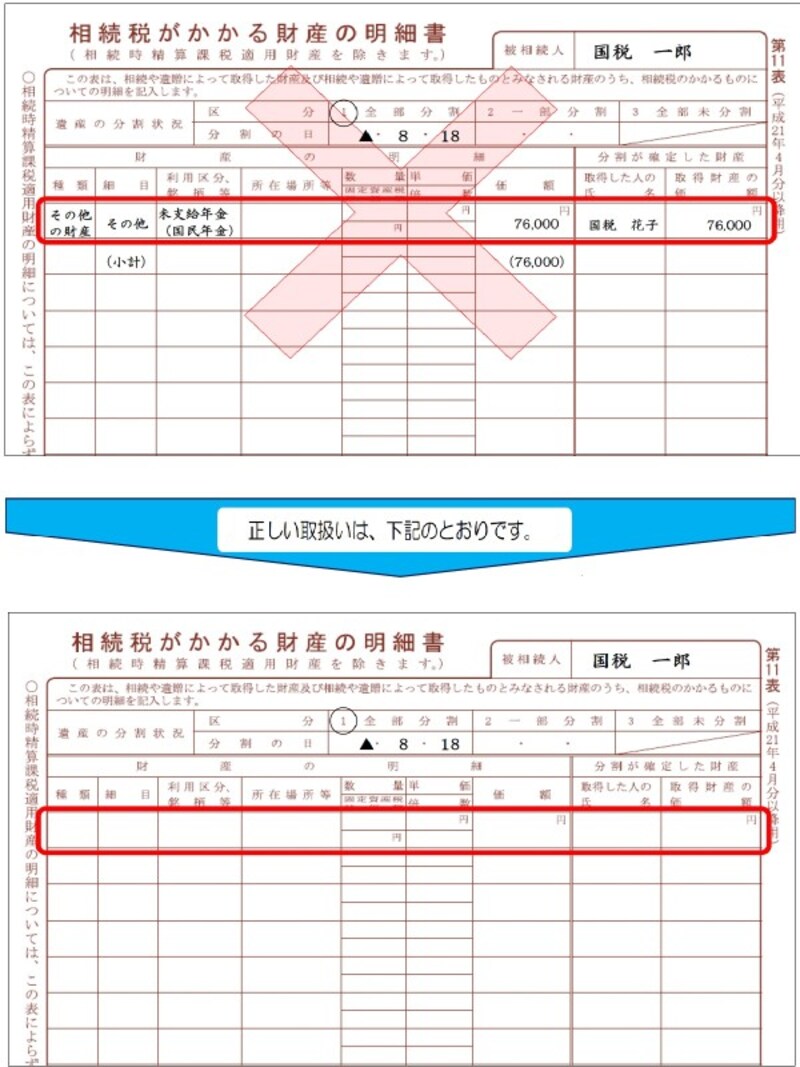

事例8 支給されていなかった年金を受け取った場合

誤り:夫が生前に支給を受ける予定であった国民年金は、夫の相続財産であると考え、未支給年金として申告した。ポイント:未支給年金については、被相続人の遺族が、未支給年金を自己の固有の権利(その者の権利)として請求するものであり、被相続人の死亡に係る相続税の課税対象になりません。なお、遺族が支給を受けた未支給年金は、支給を受けた者の一時所得(所得税)に該当します。

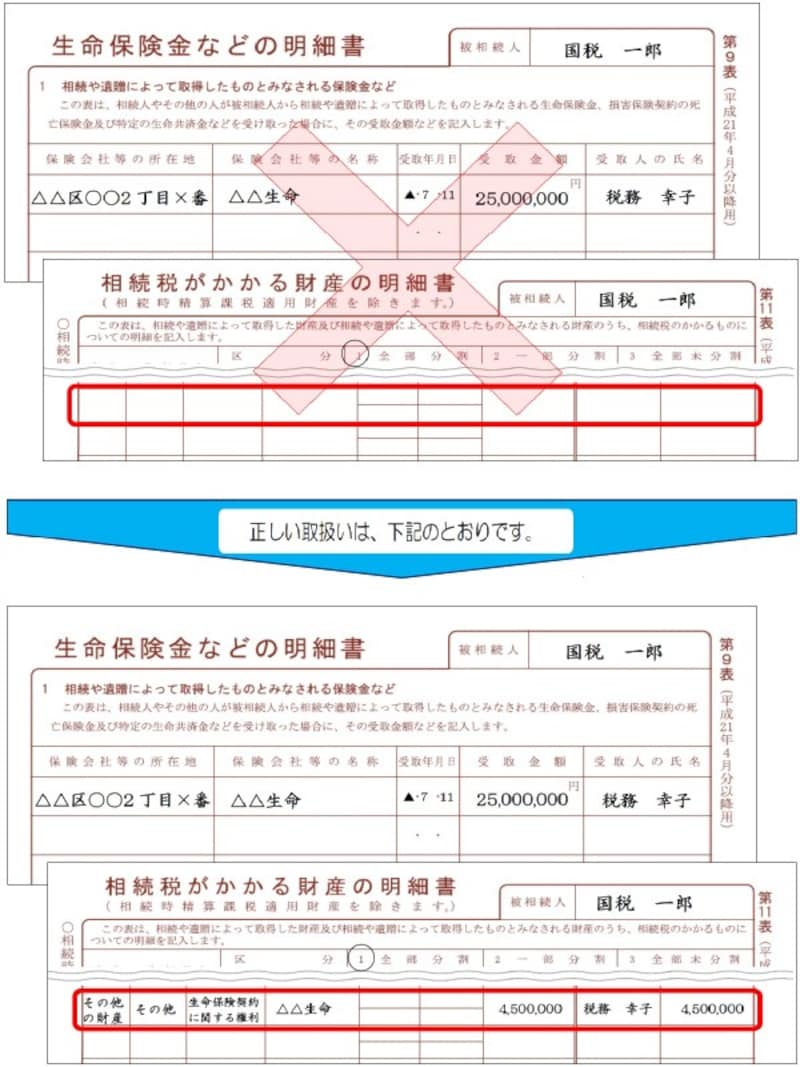

事例9 保険事故が発生していない生命保険契約(本来の相続財産)

誤り:父が契約者で保険料を負担し、私を被保険者とする生命保険契約については、その契約に係る保険金は受け取っておらず、相続税の課税対象とはならないと考え、申告しなかった。ポイント:相続開始の時において、保険事故(被保険者の死亡など)が発生していない生命保険契約であっても、被相続人が契約者で、かつ、保険料を負担している場合には、被相続人の本来の相続財産である生命保険契約に関する権利として解約返戻金相当額を申告します。

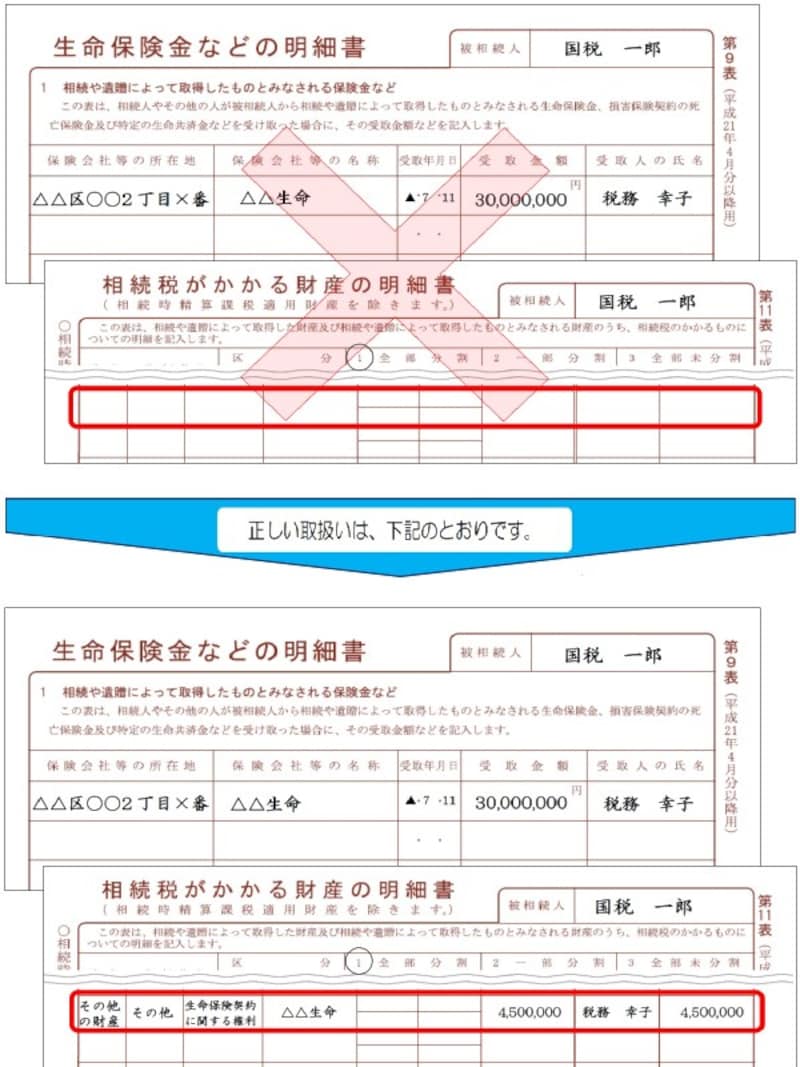

事例10 保険事故が発生していない生命保険契約(みなし相続財産)

誤り:父が保険料を負担し、私を保険契約者・被保険者とする生命保険契約については、その保険契約に係る保険金は受け取っておらず、相続税の課税対象とはならないと考え、申告しなかった。ポイント:被相続人が保険料を負担し、かつ、被相続人以外の人が保険契約者であるものがある場合には、その生命保険の契約者が相続又は遺贈により生命保険契約に関する権利を取得したものとみなされます(みなし相続財産)。

事例11 お墓の購入費用に係る借入金

誤り:お墓の購入の際の借入金を債務控除として申告した。ポイント:生前に被相続人が購入したお墓の借入金など相続税の非課税財産に関する債務は、相続税の計算上、債務として差し引くことができません。

事例12 未納の固定資産税・住民税

誤り:相続開始日には、固定資産税と住民税の納税通知書が送付されていなかったため、債務控除の対象となる債務には該当しないと考え、申告しなかった。ポイント:納税義務の成立している固定資産税と住民税等は、相続開始日に納税通知書が送付されていない場合であっても、被相続人が亡くなった年分の未納となっているものは、債務控除の対象となる債務に該当します。

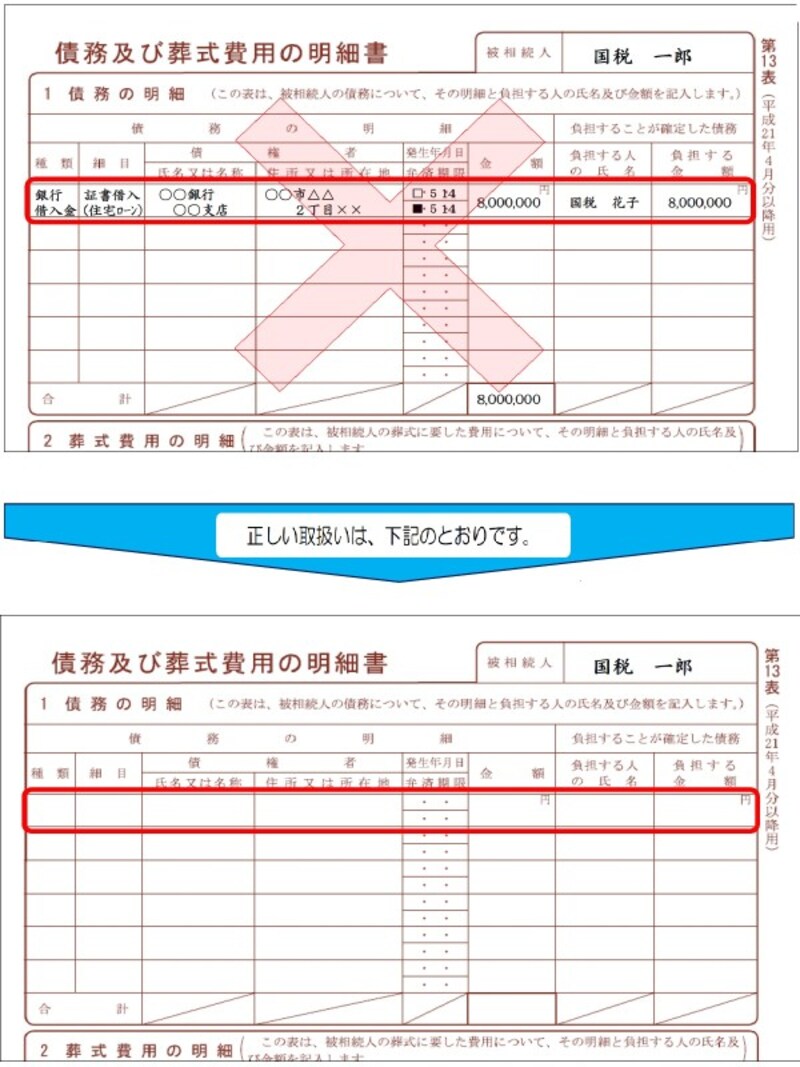

事例13 団体信用生命保険契約により返済が免除される住宅ローン

誤り:団体信用生命保険契約により返済が免除される住宅ローンを債務控除の対象とした。ポイント:団体信用生命保険契約により返済が免除される住宅ローンは、相続人が支払う必要のない債務のため、債務控除の対象となる債務に該当しません。

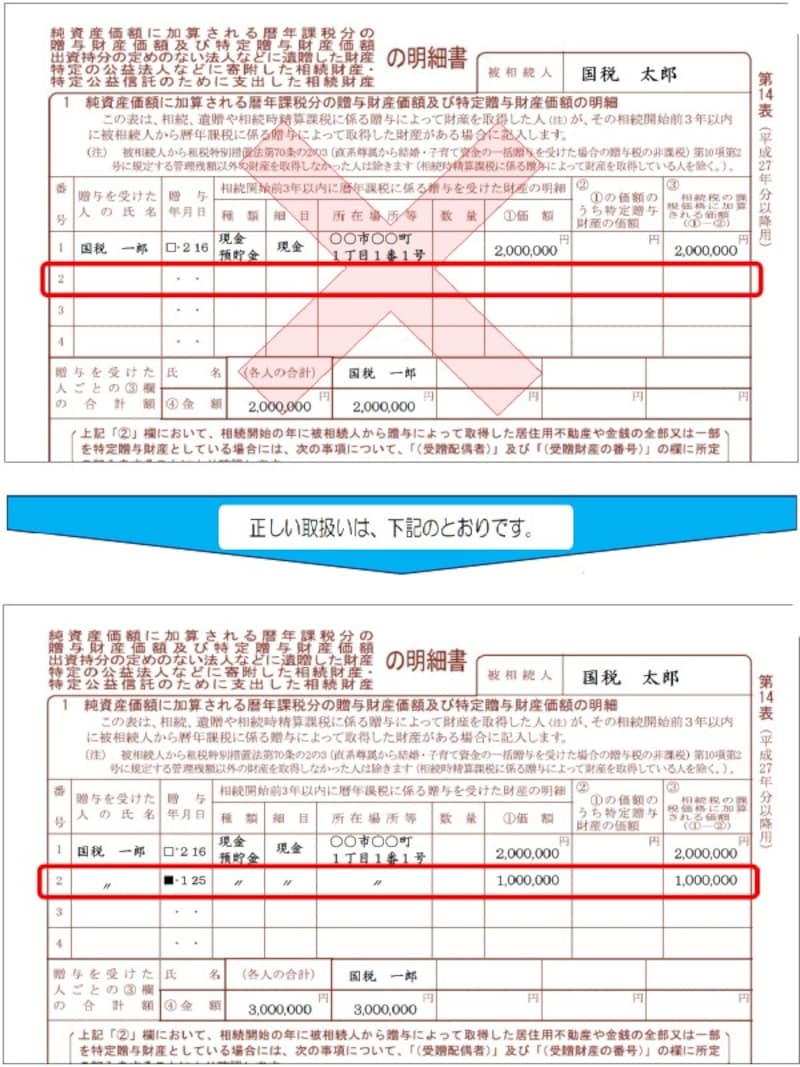

事例14 被相続人が亡くなる前3年以内の贈与財産

誤り:前々年に贈与を受けた現金100万円は、贈与税の基礎控除額(110万円)以下で贈与税の申告が不要だったので、申告しなかった。ポイント:贈与税の基礎控除額以下の贈与であっても、被相続人が亡くなる前3年以内に財産の贈与を受けている場合には、申告が必要となります。なお、贈与税が非課税となる財産については、申告する必要はありません。

いかがでしたでしょうか。上記14項目について、申告する人は事前に確認しておくことをオススメします。

※図表は国税庁HPより抜粋