配当金を考えるなら投資すべきは生活必需品株!

現在は貯蓄なし世帯が3割を超えるともいわれています。金融庁が公表した、公的年金以外に老後資金2000万円が必要との報告書が話題になったり、年金は受給年齢の引き上げなども予想されており、将来のお金については不安定な部分がたくさんあり、どうしても不安になってしまいますよね。そんな中、もしも株式投資の配当金だけで生活を送ることができるようになれば、それはとても良いことですよね。そんな方に是非とも知っておいてほしい投資が生活必需品株への投資です。全額は難しいかもしれませんが、安定的に配当を受け取って生活資金の一助にできれば、非常に心強いことだと思います。

株式投資というとリスクを感じる方も多いと思いますが、投資の方法をしっかり確立できて銘柄リスクをコントロールできていれば、そして無理なお金を投資することをしなければ、そしてさらに言えば時間をかけることができれば、安定した株式投資の配当金を受け取り、場合によってはそれで生活をすることも可能と思います。

まず、知っていただきたいのが世界には半世紀もの間、増配を続けている企業があります。増配とは配当金の支払い金額が前年よりも増えることを指します。日本で一番連続増配の期間が長い企業は花王で約30年もの間、連続増配中です。しかし、海外にはもっと長い企業も当然あり、海外のP&Gは60年以上、コカ・コーラは半世紀以上も増配を実施中です。

生活必需品企業の業績は景気の変動を受けにくい!

では、どうしてこのような長い期間、連続増配が可能なのでしょうか?まず、生活必需品とは暮らしの上で常に必要となるものです。好景気でも不景気でも生活する上で必要になるものですから、実生活に直接の必要がない奢侈品や贅沢品と異なり、景気の変動によって需要はそれほど大きく変化しません。つまり、業績は他のセクターと比較すると安定しています。

その一方で、P&Gやコカ・コーラは米国だけで製品を販売しているわけではありません。日本はもちろん、欧州や中国、その他の幅広い国々で製品が販売されています。そして、世界の人口は増え続けており、開発途上国の生活が豊かになっていく中で、世界のGDPも増え続けています。 一時的にはリーマンショックのような大不況がやってきたとしても、長期で見れば、それを越えて成長しているのです。あえて言えば、P&Gやコカ・コーラのような企業はその波に長期間にわたって乗ることに成功している企業といえるでしょう。景気の変動を受けにくく、緩やかに業績を拡大し続けるのが生活必需品セクターの特徴です。そして、生活必需品セクターの銘柄の最大の魅力は、配当利回りの高さというよりも、コンスタントに毎年増配を続けることです。それに伴って自然と株価水準も少しずつ上がっていけます。今後、不況も来るはずですが、40年や半世紀以上も増配を続けてきた企業にとって、増配記録を止めることは何としても避けたいはずであり、いずれ100年連続という企業も出てくるのではないかと思います。

ETFで世界の生活必需品企業にまとめて分散投資!

もちろん、そうはいっても株式投資である以上、銘柄リスクがありますし、複数の銘柄に投資をするのは管理が面倒だという人もいるかもしれません。そこでご紹介したいのがETF(上場投資信託)運用最大手のブラックロック社の iShares シリーズの「グローバル生活必需品ETF(KXI)」です。純資産額8.5億ドル、米国のニューヨーク市場に上場しているETFです。2019年10月21日時点のETFの構成銘柄数は91銘柄で、最大銘柄は保有比率8.79%となるスイスのネスレ社(NESN)、次いでP&G(PG)、コカ・コーラ(KO)、ウォルマート(WMT)、ペプシコ(PEP)の順で、タバコ会社なども上位に入ります。日本からは20位以下に花王、セブン&アイ、JT、資生堂、キリン、アサヒグループ、イオンなども入っています。

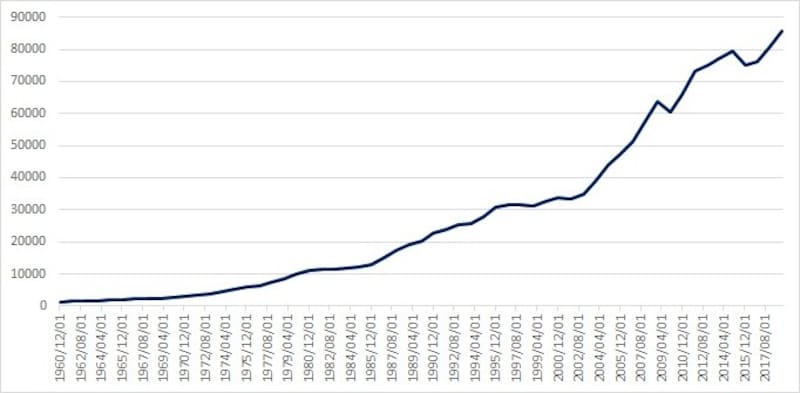

注目すべきは長期の安定的なパフォーマンスです。当ETFが設定された2006年9月12日を100とすれば、リーマンショック後の安値でも82.2までしか下がらず(月足終値)、2019年10月21日時点で287.92と、2.8倍超になっています。パフォーマンスは配当を含むトータルリターンであり、配当が大きな役割を占めています。 このETFの分配金は半年に1回の割合で支払われ、当初1口あたり年間配当は20セント以下だったのが、2019年の予想では1ドル35セントにまで増えてきています。直近の予想分配金を年率換算すると2.49%の利回りとなります。

このような銘柄に毎月少しずつドルコスト平均法(一度に購入せず、 資金を分割して均等額ずつ定期的に継続して投資すること)で投資を行っていき、将来に備えるというのは、老後の資金を心配する皆様に、是非知っておいていただきたい1つの方法です。

参考:米国株通信

※記載されている情報は、正確かつ信頼しうると判断した情報源から入手しておりますが、その正確性または完全性を保証したものではありません。予告無く変更される場合があります。また、資産運用、投資はリスクを伴います。投資に関する最終判断は、御自身の責任でお願い申し上げます。

【関連記事】

中国最大の時価総額!テンセントの株価の見通しを解説

株価が25%下がったアリババは買いか?今後の見通しは?